معرفی شرکت:

در حال حاضر شرکت دامداری تلیسه نمونه جزء واحدهای تجاری فرعی شرکت گسترش کشاورزی و دامپروری فردوس پارس بوده و واحد تجاری نهایی گروه بنیاد مستضعفان انقلاب اسلامی است.

موضوع فعالیت:

انجام کلیه امور مربوط به فعالیتهای کشاورزی و زراعت، باغبانی و باغداری ، دامپروری و دامداری و پرورش و نگهداری طیور ، پرورش و نگهداری زنبور عسل ، ماهی و هرگونه حیوان دیگر به منظور استفاده از پشم، کرک، گوشت، پوست و شیر و غیره می باشد. موضوع فعالیت اصلی شرکت طی سال گذشته تولید شیر خام، گوساله نر و ماده، رشد دام، ماهی قزل آلا، کود حیوانی و تولیدات زراعی بوده است.

طرحهای توسعه:

- سیستم تصفیه خانه فاضلاب واحد حسن آباد که در سال 1398 مورد بهره برداری قرار گرفت.

- ساخت انبار واحد حسن که در سال 1399 به بهره برداری خواهد رسید.

برنامههای اینده شرکت:

شرکت با ورود به بازارهای جدید سعی نموده از عرضه انحصاری به فروشندگان خودداری کند که این موضوع باعث گردیده شرایط رقابت بهبود و در نتیجه عایدات شرکت بهتر شود.

تحلیل بنیادی آذر ماه تلیسه

این شرکت از لحاظ مبلغ فروش در آذرماه 99 نسبت به آذر 98 بیش از 62 درصد رشد داشته است. (مبلغ فروش به معنی مقدار وجهی است که درازای فروش کالا دریافت شده است.)

تلیسه در 9ماهه اول 99 نسبت به دوره مشابه سال گذشته نیز بیش از 36 درصد افزایش مبلغ فروش داشته است.

اعداد در جدول مبلغ فروش بر حسب میلیون ریال است.

|

درصد تغییر |

از ابتدای سال مالی تا آذر 98 |

از ابتدای سال مالی تا آذر99 |

درصد تغییر |

فروش یک ماهه آذر 98 |

فروش یک ماهه آذر 99 |

نام نماد |

|

36.67% |

۱,۰۶۵,۱۱۳ |

۱,۴۵۵,۶۶۲ |

62.29% |

۱۲۸,۵۷۵ |

۲۰۸,۶۶۰ |

تلیسه |

نماد تلیسه از حیث حجم فروش در آذرماه 99 نسبت به آذر 98 بالغ بر 126 درصد رشد حجم ثبت کرده است. (حجم فروش یعنی تعداد یا مقدار از کالای تولید شده که به فروش رسیده است.)

اما این شرکت در 9ماهه اول 99 از لحاظ حجم فروش نسبت به مدت مشابه سال قبل حدودا 15 درصد افت داشته است.

نکته : با وجود کاهش حجم فروش ،این شرکت توانسته است در مبلغ فروش رشد قابل توجهی داشته باشد. افزایش مبلغ فروش شرکت ناشی از افزایش نرخ محصولات شرکت است.

|

درصد تغییر |

از ابتدای سال مالی تا آذر98 |

از ابتدای سال مالی تا آذر99 |

درصد تغییر |

حجم فروش یک ماهه آذر 98 |

حجم فروش یک ماهه آذر 99 |

نام نماد |

|

-14.94% |

70298 |

۵۹,۷۹۷ |

126.75% |

4796 |

۱۰,۸۷۵ |

تلیسه |

برای درک مفهوم نرخ فروش محصول به مثال زیر توجه کنید.

فرض کنید، کارخانه A در سال 98 به میزان 10 تن کالا با نرخ هر تن 1 میلیون تومان فروخته است. اما در سال 99 این کارخانه 8 تن کالا با نرخ 2 میلیون تومان فروخته است.

شرکت A در سال 99 نسبت به سال 98 توانسته است 6 میلیون تومان افزایش فروش نقدی کسب کند ولی 2 تن از حجم فروشش کاهش پیدا کرده است.

نکته: در شرایطی که نرخ فروش کالا تغییر زیادی کند باعث خواهد شد کاهش حجم فروش نادیده گرفته شود و این یک امتیاز منفی در تحلیل بنیادی شرکت به حساب می آید.

شرکت تلیسه از نظر حاشیه سود خالص 6 ماهه نسبت به دوره مشابه سال گذشته حدودا 4 درصد افت را به ثبت رسانده است.

سود(زیان) خالص : به قسمتی از سود فروش که تمام هزینه های تولید و نگهداری از آن کسر شده است،گفته می شود .

حاشیه سود (زیان) خالص: از تقسیم سود(زیان) خالص بر کل درآمد عملیاتی بدست می آید.

|

درصد تغییر |

حاشیه سود خالص 6 ماهه منتهی به1398/06/31 |

حاشیه سود خالص 6 ماهه منتهی به 1399/06/31 |

نام نماد |

|

-4.14% |

19.74% |

15.60% |

تلیسه |

سهم مطابق با تحلیل قبل در قالب موج E اصلاح 40 درصدی را تجربه کرده است و ناحیه حمایتی مشخص شده (محدوده 215 تا 150 تومان ) محل مناسبی برای خاتمه موج کنونی و شروع روند صعودی می باشد.

.jpg)

سهم در دو مرحله مورد بررسی قرار گرفت و رشدی در حدود 140 درصد را داشته است. با توجه به پیسرفت امواج تغییری در الگوی اصلاحی لحاظ شده است و انتظار می رود موج اصلاحی کنونی موج e از مثلث خنثی باشد. درصورت عبور قیمت از مقاومت مهم 600 تومان چارت نیاز به بروزرسانی خواهد داشت.

این سهم صرفا از لحاظ تحلیل تکنیکال بررسی شده است و به معنی خرید و فروش نمی باشد.

موج Y از الگوی اصلاحی پس از برخورد به ناحیه حمایتی مشخص شده خاتمه یافته است و قیمت با رشدی 40% خود را به ناحیه هدف تعیین شده رسانده است.

در صورت شکست مقاومت پیش رو چارت بروز رسانی خواهد شد و اهداف بعدی سهم مشخص خواهند شد.

این نماد درحال تشکیل الگوی y از روند نزولی می باشد و ناحیه حمایتی پیش روی قیمت جهت اتمام این لگ در چارت مشخص شده است

پس از اتمام این لگ و مشخص شدن ساختار الگو چارت بروز رسانی خواهد شد.

تحلیل سهم تلیسه

سهم تلیسه به مقاومت 1100 تومان برخورد کرد و با اصلاح قیمت مواجه شد.

حمایت های کوتاه مدتی این سهم به ترتیب 730 تومان 670 الی 640 و مهمترین حمایت این سهم 600 الی 570 تومان است که تا زمانی که بالای این حمایت قرار دارد همچنان روند کوتاه مدت صعودی خواهند ماند.

این تحلیل در روزهای آینده بروزرسانی خواهد شد.

این سهم صرفا از لحاظ تحلیل تکنیکال بررسی شده است و به معنی خرید یا فروش نمی باشد.

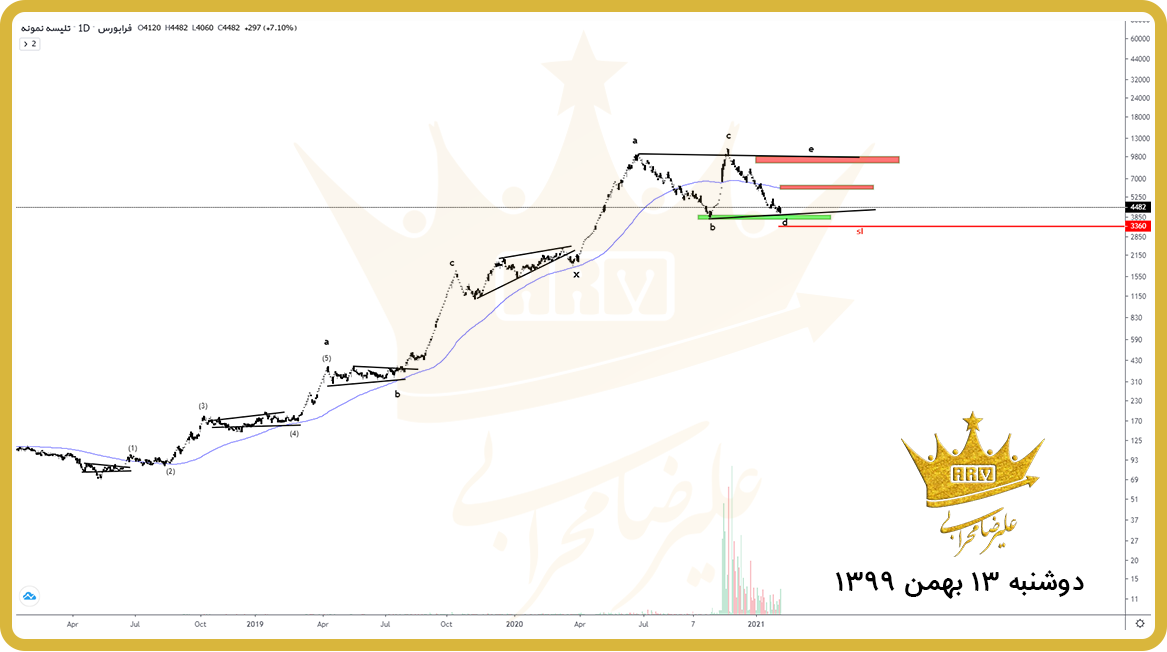

تحلیل تکنیکال سهم تلیسه 13 بهمن 1399

سهم تلیسه با رشد قیمت در یک زیگزاگ دوگانه به نظر میرسد اکنون در حال تکمیل لگ دوم خود می باشد که در اینصورت انتظار حمایت از ناحیه سبز رنگ 3830-4070 در قالب موج e میرود مقاومت های پیش روی سهم که موج e صعودی میتواند در آن به پایان برسد 6000 و 9000 میباشد پس از آن نیاز به بررسی مجدد میباشد. حدضرر تحلیل تثبیت زیر 3360 میباشد.