دوره بازگشت سرمایه (ROI) یک معیار مالی پرکاربرد برای اندازه گیری احتمال بازدهی از یک سرمایه گذاری است. این پارامتر سود یا زیان حاصل از سرمایه گذاری را نسبت به هزینه آن مقایسه می کند. این پارامتر، در ارزیابی بازده بالقوه یک سرمایه گذاری مستقل به همان اندازه مقایسه بازده چندین سرمایه گذاری، مفید می باشد.

در تجزیه و تحلیل کسب و کار، ROI و سایر معیارهای جریان نقدی، مانند نرخ بازده داخلی (IRR) و ارزش فعلی خالص (NPV)، معیارهای کلیدی هستند که جذابیت تعدادی از گزینه های مختلف سرمایه گذاری را ارزیابی و رتبه بندی می کنند. اگرچه ROI یک نسبت است؛ اما معمولاً به جای یک نسبت به صورت درصد بیان می شود.

درک بیشتر دوره بازگشت سرمایه

ROI یا دوره بازگشت سرمایه، به دلیل تطبیق پذیری و سادگی آن یک معیار محبوب است. اساساً، ROI می تواند به عنوان یک معیار ابتدایی سودآوری سرمایه گذاری استفاده شود. این می تواند بازگشت سرمایه در سرمایه گذاری سهام، بازگشت سرمایه مورد انتظار یک شرکت در گسترش یک کارخانه، یا دوره بازگشت سرمایه در یک معامله املاک و مستغلات باشد.

محاسبه ROI به خودی خود خیلی پیچیده نیست و تفسیر آن برای طیف وسیعی از کاربردهای آن نسبتاً آسان است. اگر ROI یک سرمایه گذاری مثبت باشد، احتمالاً ارزشمند است. اما اگر فرصت های دیگری با دوره بازگشت سرمایه بالاتر در دسترس باشد، این سیگنال ها می توانند به سرمایه گذاران کمک کنند تا بهترین گزینه ها را حذف یا انتخاب کنند. به همین ترتیب، سرمایه گذاران باید از ROI منفی که به معنای زیان خالص است، اجتناب کنند.

محاسبه ROI

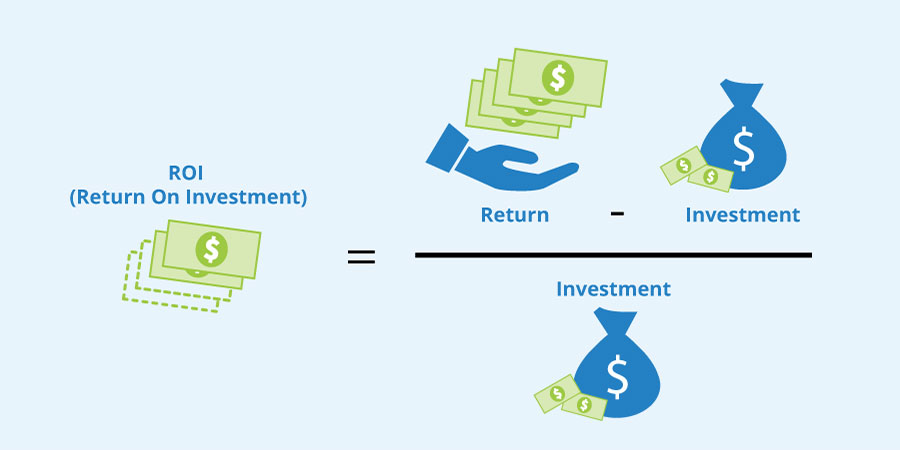

ROI را می توان به دو روش محاسبه کرد.

روش اول:

دوره بازگشت سرمایه = (سود خالص سرمایه گذاری/هزینه سرمایه گذاری)*100

روش دوم:

دوره بازگشت سرمایه = ((ارزش نهایی سرمایه گذاری – ارزش اولیه سرمایه گذاری)/هزینه سرمایه گذاری)*100

تفسیر ROI

هنگام تفسیر محاسبات ROI، مهم است که چند نکته را در نظر داشته باشید. اولاً، دوره بازگشت سرمایه معمولاً به صورت درصد بیان می شود؛ زیرا درک آن به طور مستقیم آسان تر است (بر خلاف زمانی که به صورت نسبت بیان می شود). دوم، محاسبه ROI شامل بازده خالص در صورت کسر است زیرا بازده سرمایه گذاری می تواند مثبت یا منفی باشد.

مثالی از محاسبه دوره بازگشت سرمایه

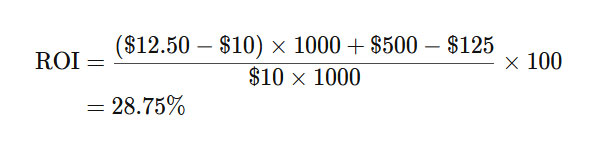

فرض کنید یک سرمایه گذار 1000 سهم از یک شرکت فرضی را به قیمت 10 دلار برای هر سهم خریداری کرده است. یک سال بعد، سرمایه گذار سهام را به قیمت 12.50 دلار می فروشد. سرمایه گذار در طول دوره نگهداری یک ساله، یک سود نقدی 500 دلاری نیز دریافت کرده است. این سرمایه گذار همچنین در مجموع 125 دلار برای کارمزد معاملات به منظور خرید و فروش سهام هزینه کرده است. ROI برای این سرمایه گذار را می توان به صورت زیر محاسبه کرد:

در اینجا تجزیه و تحلیل گام به گام محاسبه آمده است:

- برای محاسبه بازده خالص، بازده کل و کل هزینه ها باید در نظر گرفته شود. کل بازده یک سهام ناشی از سود سرمایه و سود نقدی سهام است. مجموع هزینه ها شامل قیمت اولیه خرید و همچنین هرگونه کمیسیون پرداختی می شود.

- در محاسبه فوق، سود سرمایه ناخالص (قبل از کمیسیون) از این معامله (12.50 - 10) دلار در 1000 است. مبلغ 500 دلار هم به سود سهام تقسیمی شرکت اشاره دارد، در حالی که 125 دلار نیز کل کمیسیون پرداخت شده می باشد.

راه حل دوم برای محاسبه ROI

برای مثال، اگر کارمزدها تقسیم شوند، یک روش جایگزین برای محاسبه ROI سرمایه گذار فرضی ما وجود دارد. تقسیم زیر را در کل کارمزد ها فرض کنید: 50 دلار هنگام خرید سهام و 75 دلار در هنگام فروش سهام.

ارزش اولیه سرمایه گذاری = 10000 + 50 = 10050

ارزش نهایی سرمایه گذاری = 12500 + 500 – 75 = 12925

دوره بازگشت سرمایه = ((12925 – 10050)/10050)*100 = 28.75%

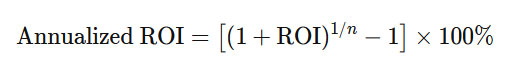

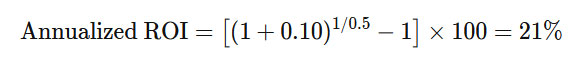

ROI سالانه

محاسبه ROI سالانه راه حلی برای یکی از محدودیت های کلیدی محاسبه ROI به روش معمولی را ارائه می دهد. محاسبه دوره بازگشت سرمایه به شیوه معمولی مدت زمان نگهداری سرمایه گذاری را در نظر نمی گیرد که به آن دوره نگهداری نیز می گویند. فرمول محاسبه ROI سالانه به شرح زیر است:

که n تعداد سال های نگهداری سرمایه گذاری می باشد.

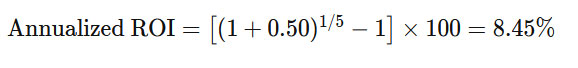

فرض کنید یک سرمایه گذاری فرضی در طی پنج سال، دوره بازگشت سرمایه 50 درصدی ایجاد کرده است. میانگین دوره بازگشت سرمایه سالانه ساده 10٪ که از تقسیم ROI بر دوره نگهداری پنج ساله به دست می آید، فقط یک تقریب از ROI سالانه است. این موضوع به این دلیل است که اثرات سود و زیان مرکب نادیده گرفته شده است که می تواند در طول زمان تفاوت قابل توجهی ایجاد کند. هر چه دوره زمانی طولانی تر باشد، تفاوت بین میانگین ROI سالانه تقریبی، که با تقسیم ROI بر دوره نگهداری در این سناریو محاسبه می شود و دوره بازگشت سرمایه سالانه بیشتر است.

با استفاده از فرمول دوره بازگشت سرمایه سالانه:

این محاسبه را می توان برای دوره های نگهداری کمتر از یک سال نیز با تبدیل دوره نگهداری به کسری از یک سال انجام داد. مثلا فرض کنید یک سرمایه گذاری دوره بازگشت سرمایه گذاری 10درصدی را طی شش ماه ایجاد کرده است:

در معادله بالا عدد 0.5 سال، معادل شش ماه است.

در معادله بالا عدد 0.5 سال، معادل شش ماه است.

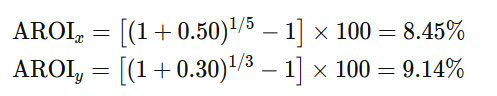

مقایسه سرمایه گذاری ها و دوره بازگشت سرمایه سالانه

ROI سالانه به ویژه هنگام مقایسه و ارزیابی بازده بین سرمایه گذاری های مختلف بسیار مفید است. فرض کنید سرمایه گذاری در سهام X در طی پنج سال بازدهی 50 درصدی ایجاد می کند، در حالیکه سرمایه گذاری در سهام Y طی سه سال 30 درصد بازده دارد. با استفاده از معادله دوره بازگشت سرمایه سالانه می توانید تعیین کنید که سرمایه گذاری بهتر از نظر ROI سالانه چیست:

بر اساس این محاسبه، سهام Y نسبت به سهام X دارای ROI برتری بوده است.

تحولات در ROI

اخیراً، سرمایه گذاران و کسب و کارهای خاصی به توسعه شکل جدیدی از معیار بازگشت سرمایه، به نام «بازده اجتماعی سرمایه گذاری» یا SROI علاقه نشان داده اند. SROI ابتدا در اواخر دهه 1990 توسعه یافت و تأثیرات گسترده تر پروژه ها را با استفاده از ارزش غیرمالی (به عنوان مثال، معیارهای اجتماعی و محیطی که در حال حاضر در حساب های مالی متعارف منعکس نمی شوند) در نظر می گیرد.

SROI به درک ارزش پیشنهادی برخی معیارهای اجتماعی و حاکمیت محیطی مورد استفاده در شیوه های سرمایه گذاری مسئولیت پذیر اجتماعی (SRI) کمک می کند. به عنوان مثال، یک شرکت ممکن است تصمیم بگیرد آب را در کارخانه های خود بازیافت کند و روشنایی خود را با تمام لامپ های LED جایگزین کند. این تعهدات هزینه فوری دارند که ممکن است بر بازگشت سرمایه سنتی تأثیر منفی بگذارد. با این حال، سود خالص برای جامعه و محیط زیست می تواند منجر به SROI مثبت شود.

چندین نوع جدید دیگر از ROI وجود دارد که برای اهداف خاصی توسعه یافته اند. ROI آمار رسانه های اجتماعی، اثربخشی کمپین های رسانه های اجتماعی را مشخص می کند. برای مثال، تعداد کلیک ها یا لایک هایی که برای یک واحد ایجاد می شود. به طور مشابه، ROI آمار بازاریابی، تلاش می کند بازدهی را که به کمپین های تبلیغاتی یا بازاریابی نسبت داده می شود، شناسایی کند.

اصطلاح ROI یادگیری نیز به مقدار اطلاعات یادگیری شده که به عنوان بازده آموزش تلقی می شوند، مربوط می شود. با پیشرفت جهان و تغییر اقتصاد، مطمئناً چندین شکل خاص دیگر نیز از ROI در آینده توسعه خواهند یافت.

چه صنایعی در ایالات متحده بالاترین ROI را دارند؟

از لحاظ تاریخی، میانگین بازگشت سرمایه برای S&P 500 حدود 10 درصد در سال بوده است. با این حال، در داخل آن، بسته به صنعت، می تواند تغییرات قابل توجهی وجود داشته باشد. به عنوان مثال، در طول سال 2020، بسیاری از شرکت های فناوری بازده سالانه بسیار بالاتر از این آستانه 10 درصدی تولید کردند. در همین حال، شرکت های صنایع دیگر، مانند شرکت های انرژی و شرکت های آب و برق، بازدهی بسیار پایین تری تولید کردند و در برخی موارد نسبت به سال گذشته با زیان مواجه شدند. با گذشت زمان، طبیعی است که میانگین بازگشت سرمایه (ROI) یک صنعت به دلیل عواملی مانند افزایش رقابت، تغییرات تکنولوژی و تغییر در ترجیحات مصرف کننده تغییر کند.

از لحاظ تاریخی، میانگین بازگشت سرمایه برای S&P 500 حدود 10 درصد در سال بوده است. با این حال، در داخل آن، بسته به صنعت، می تواند تغییرات قابل توجهی وجود داشته باشد. به عنوان مثال، در طول سال 2020، بسیاری از شرکت های فناوری بازده سالانه بسیار بالاتر از این آستانه 10 درصدی تولید کردند. در همین حال، شرکت های صنایع دیگر، مانند شرکت های انرژی و شرکت های آب و برق، بازدهی بسیار پایین تری تولید کردند و در برخی موارد نسبت به سال گذشته با زیان مواجه شدند. با گذشت زمان، طبیعی است که میانگین بازگشت سرمایه (ROI) یک صنعت به دلیل عواملی مانند افزایش رقابت، تغییرات تکنولوژی و تغییر در ترجیحات مصرف کننده تغییر کند.

مزایای ROI

بزرگترین مزیت ROI این است که یک معیار نسبتاً بدون عارضه است. محاسبه آن آسان است و به طور شهودی قابل درک است. سادگی ROI به این معنی است که اغلب به عنوان یک معیار استاندارد و جهانی برای سودآوری استفاده می شود. به عنوان یک اندازه گیری، احتمالاً سوء تفاهم یا سوء تعبیر نمی شود زیرا در هر زمینه مفاهیم یکسانی دارد.

معایب ROI

برخی از معایب نیز در اندازه گیری دوره بازگشت سرمایه وجود دارد. اولاً، محاسبه دوره بازگشت سرمایه به شیوه معمولی، دوره نگهداری یک سرمایه گذاری را در نظر نمی گیرد؛ که این موضوع می تواند هنگام مقایسه گزینه های سرمایه گذاری مشکل ساز باشد. به عنوان مثال، فرض کنید سرمایه گذاری X بازدهی 25 درصدی ایجاد می کند، در حالیکه سرمایه گذاریY، دوره بازگشت سرمایه 15 درصدی ایجاد می کند. نمی توان فرض کرد که X سرمایه گذاری برتر است مگر اینکه چارچوب زمانی هر سرمایه گذاری نیز مشخص باشد. این امکان وجود دارد که دوره بازگشت سرمایه 25٪ از سرمایه گذاری X در یک دوره پنج ساله ایجاد شده باشد، اما باگشت سرمایه 15٪ از سرمایه گذاری Y تنها در یک سال ایجاد شده است. محاسبه ROI سالانه می تواند بر این مانع در هنگام مقایسه گزینه های سرمایه گذاری غلبه کند.

دوم، ROI برای ریسک تنظیم نمی شود. این دانش عمومی است که بازده سرمایه گذاری رابطه مستقیمی با ریسک دارد. در واقع هر چه بازده بالقوه بیشتر باشد، ریسک احتمالی بیشتر است. این را می توان به طور مستقیم در دنیای سرمایه گذاری مشاهده کرد؛ جایی که سهام با ارزش بازار کم معمولاً بازدهی بالاتری نسبت به سهام با ارزش بازار بالا دارند (اما با ریسک بسیار بیشتری همراه هستند). برای مثال، سرمایه گذاری هایی که بازده پرتفوی 30 درصدی را هدف قرار می دهند، باید نسبت به سرمایه گذاری هایی که هدفشان بازدهی تنها 15 درصد است، ریسک بسیار بالاتری را متقبل شوند. اگر یک سرمایه گذار، فقط عدد ROI را بدون ارزیابی ریسک مد نظر قرار دهد، نتیجه نهایی تصمیم سرمایه گذاری ممکن است بسیار متفاوت از نتیجه مورد انتظار باشد.

سوم، ارقام ROI را می توان اغراق آمیز کرد؛ چراکه اگر تمام هزینه های مورد انتظار در محاسبه لحاظ نشده باشد، این موضوع ممکن است عمدا یا سهوا اتفاق بیافتد. به عنوان مثال، در ارزیابی دوره بازگشت سرمایه در یک قطعه از املاک و مستغلات، تمام هزینه های مرتبط باید در نظر گرفته شود. این موارد شامل بهره وام مسکن، مالیات بر دارایی، بیمه و تمام هزینه های نگهداری می شود. این هزینه ها می توانند مقدار زیادی از دوره بازگشت سرمایه مورد انتظار را کم کنند و بدون در نظر گرفتن همه آن ها در محاسبه، ROI محاسبه شده می تواند بیش از مقدار واقعی به دست آید.

در نهایت، مانند بسیاری از معیارهای سودآوری، ROI تنها بر سود مالی، زمانی که بازده سرمایه گذاری را در نظر می گیرد، تأکید می کند و مزایای جانبی مانند کالاهای اجتماعی یا زیست محیطی را در نظر نمی گیرد. یک معیار ROI نسبتاً جدید، که به عنوان بازده سرمایه گذاری اجتماعی (SROI) شناخته می شود، به تعیین کمی برخی از این مزایا برای سرمایه گذاران کمک می کند.

جمع بندی

ROI یک معیار ساده و شهودی از سودآوری یک سرمایه گذاری است. برای این معیار محدودیت هایی وجود دارد؛ از جمله اینکه دوره نگهداری یک سرمایه گذاری را در نظر نمی گیرد و برای ریسک تعدیل نمی شود. با این حال، علی رغم این محدودیت ها، ROI هنوز یک معیار کلیدی است که تحلیلگران کسب وکار برای ارزیابی و رتبه بندی گزینه های سرمایه گذاری از آن استفاده می کنند.

نظر بدهید