احتمالا با شنیدن کلمه ریسک به یاد خطر می افتید اما باید بگوییم ریسک در بازارهای مالی همیشه منفی و خطرناک نیست چرا که بدون ریسک، سودی نیز به دست نخواهد آمد. به طور کلی ریسک وقتی وجود دارد که از آینده نامطمئن هستیم. یعنی هرچه اطلاعات ما درباره اتفاقی در آینده بیشتر باشد یا مطمئن باشیم که آن اتفاق در آینده خواهد افتاد، ریسک کمتر میشود. برخلاف انتظارتان در بازارهای مالی، ریسک میتواند مفهوم مثبتی هم داشته باشد. ممکن است ما خود را در موقعیتی قرار دهیم که با وجود ریسک بالا، فرصت طلایی نصیبمان شود. پس در بازارهای مالی، میتوان گفت که ریسک، هم بعد مثبت دارد و هم بعد منفی. در بازارهای مالی، به اختلاف میان بازده مورد انتظار و بازده واقعی، ریسک میگویند. بازده مورد انتظار آن بازدهای است که از اهداف قیمتی که ما برای یک دارایی در نظر داریم، محاسبه میشود و بازده واقعی آن بازدهی است که در واقعیت به وجود میآید.

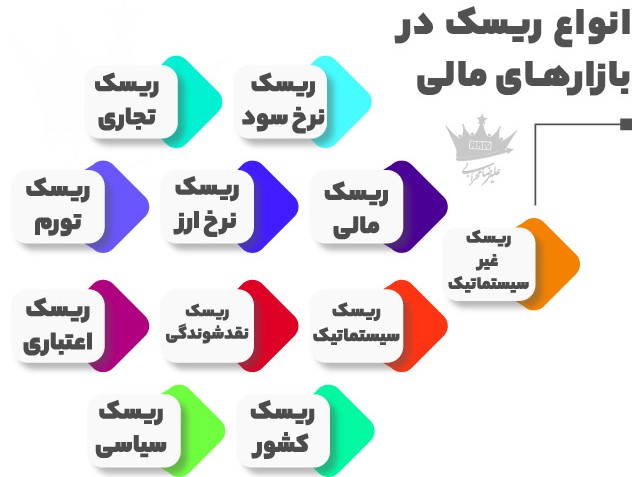

انواع ریسک در بازارهای مالی

به طور کلی میتوان ریسک را در دو گروه تقسیم بندی کرد.

- ریسک واقعی یا خالص

- ریسک پویا یا سودگرانه

ریسک واقعی در واقع همان خطرات فیزیکی مثل جنگ، بیماری، سیل، زلزله و... است. کنترل این نوع از ریسک در اختیار ما نیست و همیشه با خسارت همراه است. وجود بیمه، میزان خسارت در این ریسک را کم میکند.

در طرف مقابل، ریسک پویا قابل اندازهگیری است. درنتیجه میتوان سود یا زیان حاصل را محاسبه کرد. انواع سرمایهگذاری دارای این ریسک هستند. این نوع ریسک در صورت رفتار هوشمندانه، میتواند به نتایج مثبت و سود ده ختم شود.

ریسکپذیری در افراد

میتوان گفت به طور کلی سه گروه از افراد در بازارهای سرمایه از نظر ریسکپذیری وجود دارند:

- افراد ریسک گریز

افراد محافظه کار هستند و ترجیح میدهند بازده مطمئن تر و احتمال موفقیت بالا داشته باشند.

- افراد ریسک پذیر

این دسته افراد جسوری هستند و ریسک بالا را به منظور دریافت سود بالا میپذیرند.

- افراد خنثی

این افراد حاضر به سرمایه گذاری در بازار های پر ریسک نیستند ولی از ریسک کردن هم نمی ترسند.

ریسک ها در سرمایه گذاری

ریسک را میتوان به صورت کلی به دو گروه زیر تقسیم بندی کرد:

-

ریسک سیستماتیک

این ریسک به شرایط سیاسی و اقتصادی کلان کشور مربوط می شود و نمیتوان آن را حذف کرد. این نوع ریسک تاثیرش را بر روی کل بازار و صنایع میگذارد.

-

ریسک غیرسیستماتیک

این ریسک را میتوان مدیریت کرد و با بررسی، میزان این ریسک را به کمترین مقدار ممکن رساند. اگر یک شرکت مدیریت خوبی ندارد یا صنعتی که در آن فعالیت میکند شرایط خوبی ندارد، فروش این شرکت کم شده و محصولات جدیدی به بازار ارائه نداده و یا در رقابت با رقیبان تجاری عقب افتاده است، ما با بررسی شرایط این شرکت میتوانیم از خرید سهام و سرمایهگذاری در آن اجتناب کنیم. علاوه بر این، میتوان به ریسکهای دیگری در بازار سرمایه اشاره کرد.

-

ریسک تورم

نرخ تورم که هر ساله از طرف بانک مرکزی اعلام می شود و تاثیر روی ارزش پول ملی می گذارد. در دهه 80 با 100.000 تومان میتوانستید یک سکه تمام بخرید اما با این مقدار پول در دهه 90 چه کاری میتوانید انجام دهید؟ فرض کنید نرخ تورم سالیانه 20% باشد. در ابتدای سال شما در یک دارایی سرمایهگذاری میکنید و انتظار دارید با توجه به مطالعات و بررسیهایتان از پتانسیل این بازار در سال جاری، در انتهای سال 60% سود کنید. در پایان سال در صورتی که شما به بازدهی مورد نظرتان دست یابید، نه 60% بلکه تنها 40% با احتساب تورم سال سود کردهاید. حال اگر سال بعد تورم 30% باشد، احتمالا دیگر 60% سود انتهای سال برای شما جذاب نخواهد بود. باتوجه به میزان تورمی که هر ساله تجربه میکنیم، باید سرمایهگذاری را انتخاب کنیم که بهترین بازده در سال را داشته باشد که نهایتا با احتساب تورم سالیانه، بهترین بازدهی را داشته باشیم. به این ریسک که حاصل از افزایش نرخ تورم است، ریسک تورم میگویند.

.jpg)

-

ریسک نرخ سود (ریسک نرخ بهره)

ریسک نرخ سود یکی از انواع ریسک در بازارهای مالی است. اگر فرض کنیم نرخ سود بانکی امسال 18% باشد و شما در بازاری سرمایهگذاری کنید که بازدهی 20% دارد، این سرمایه گذاری، سرمایه گذاری خوبی است که بیش از بانک به شما سود میدهد. حالا اگر بانک مرکزی نرخ بهره را از 18 به 22% افزایش دهد، دیگر این سرمایهگذاری شما ارزشی ندارد چون با ریسک کمتر، بانک به شما سود 22% پرداخت میکند. همچنین چون در این مواقع که سود بانک بیشتر از سود دیگر بازارهاست، سرمایه از بازارهای مالی به بانک منتقل میشود که باعث رکود در این بازارها میشود. این ریسک در دنیای بورس بیشتر بر روی اوراق بهادار با درآمد ثابت تاثیرگذار است.

-

ریسک نرخ ارز

ریسک نرخ ارز بر روی سهام شرکت هایی تاثیر دارد که یا صادر کننده محصولات هستند یا وارد کننده مواد اولیه. درصورتی که نرخ ارز افزایش یابد، هزینه مواد اولیه شرکت که واردات دارد، بیشتر میشود در نتیجه سودی که می سازد، کمتر میشود. در مقابل صادرات محصولات شرکت دیگر گرانتر تمام میشود که باعث افزایش سود آن میشود. در شرکت اول افزایش نرخ ارز اتفاق خوبی نیست اما برای شرکت دوم میتوان گفت که اتفاق خوبی است. این نوع ریسک، از زیرمجموعههای ریسک سیستماتیک است و شرکتها و سرمایهگذاران تاثیر زیادی روی آن ندارند.

-

ریسک مالی

شرکتها برای توسعه برنامهها و فعالیتهای خود، میتوانند از بانک تسهیلات دریافت کنند که علاوه بر اصل پول، سود آن را نیز باید پرداخت کنند. این تسهیلات و تعهدات مالی هر شرکت در صورت مالی شرکت وجود دارد. هرچه تعهدات مالی شرکت بیشتر باشد، توانایی شرکت برای سوددهی کاهش مییابد و ریسک مالی شرکت افزایش مییابد.

-

ریسک نقدشوندگی

نقدشوندگی یک دارایی به این معناست که آن دارایی در چه مدتی به پول نقد تبدیل میشود. مثلا یک قطعه زمین به ارزش 100 میلیارد تومان، هرچقدر هم ارزنده باشد، از آنجایی که فروشش طول میکشد، نقدشوندگی پایینی دارد اما ممکن است همین 100 میلیارد سرمایهگذاری در یک سهم بورسی، به راحتی طی چند روز به پول نقد تبدیل شود که نشان میدهد آن سهم نقدشوندگی بالایی دارد. هرچه یک دارایی راحتتر به پول نقد تبدیل شود، نقدشوندگیاش بالاتر است. تصمیمات و عملکرد یک شرکت در بورس، باعث میشود تمایل افراد به خرید سهم آن شرکت تغییر کند و در نتیجه نقدشوندگی آن تغییر کند، این مساله را تحت عنوان ریسک نقدشوندگی بررسی می کنیم.

-

ریسک تجاری

یکی از انواع ریسک در بازارهای مالی، ریسک تجاری است. در دنیای تجارت، شرکتهایی که در یک گروه صنعتی فعالیت میکنند، رقیب تجاری هم هستند. مثلا در دنیا و کشورمان تعدادی کارخانه تولید اتومبیل در حال فعالیت هستند. ریسک تجاری، به عنوان قدرت شرکت در فروش محصولات و تامین هزینههای خود بررسی میشود. تقاضا برای محصول یک شرکت، هزینه تولید آن، حاشیه سود شرکت و... از عوامل تاثیرگذار بر این ریسک است.

-

ریسک اعتباری

این ریسک، ریسک عدم بازپرداخت سود یا اصل سرمایه است. اوراق قرضه دولتی کمترین میزان ریسک اعتباری و اوراق بهادار شرکت، بیشترین میزان این نوع ریسک را دارد.

-

ریسک سیاسی (ژئوپلتیک)

نبودن ثبات سیاسی، امکان وقوع جنگ داخلی یا خارجی، تغییرات در قوانین و... از انواع این ریسک است. ریسک سیاسی زیرمجموعه ریسکهای سیستماتیک است. هرگونه تغییرات در این ریسک، بر عملکرد شرکتها و قیمت سهام آنها تاثیرگذار است. هرچه سرمایهگذاری با افق بلندمدتتری برنامهریزی شود، این ریسک هم بیشتر میشود.

-

ریسک کشور

کشورها، همانند شرکتها اقدام به دریافت تسهیلات از نهادهای بینالمللی مالی (مثل صندوق بینالمللی پول) میکنند. زمانی که یک کشور توانایی پرداخت این تسهیلات را نداشته باشد، ریسک کشور افزایش می یابد. قدرت یک شرکت در بازپرداخت این تسهیلات، بر اقتصاد داخلی کشور تاثیر می گذارد. این ریسکها برروی تمامی بازارهای مالی یک کشور تاثیرگذار است. البته میزان تاثیرگذاری هر ریسک، به بازار مدنظر بستگی دارد.

ریسک به ریوراد چیست؟

ریسک به ریوراد یا نسبت سود به زیان، برای تعیین حد ضرر و حد سود برای سرمایهگذاری استفاده میشود. این نسبت به شکل زیر محاسبه میشود:

حد ضرر - قیمت سهم = ریسک (زیان)

قیمت سهم - حد سود = ریوارد (سود)

هرچه نسبت ریسک به ریوارد کمتر (مخصوصا کمتر از 50%) شود، سهم برای خرید مناسبتر است. اگر این نسبت بالای 100% باشد یعنی ریسک بیشتر از پتانسیل کسب سود است و معامله اصلا منطقی نیست. فرض کنید یک سهم را در قیمت 1000 تومان خریدهاید. حد ضرر 800 تومان و حد سود 1600 تومان است. با تعاریف فوق، ریسک معامله برابر 200 و ریوارد برابر 600 می باشد. بنابراین، با رعایت این حد سود و حد ضرر، ورود به چنین معامله ای منطقی می باشد.

بورس مناسب چه کسی است؟

برای پاسخ به این سوال باید اول بدانید که از نظر میزان ریسک پذیری، شما چه نوع معاملهگر یا سرمایهگذاری هستید. در بازار بورس ایران، اوراق مشارکت و اوراق اجاره، چون شرکت متعهد به بازپرداخت سود و اصل پول است، کمریسکترین نوع سرمایه گذاری است. سرمایه گذاری در صندوقهای سرمایه گذاری یا سبدگردانی، از آنجایی که توسط تیمهای حرفهای تحلیل بازار رصد میشوند، ریسک معقولی دارند اما همچنان ریسک بالاتری نسبت به اوراق بدهی دارند. خرید سهم شرکتها، چون تمامی ریسکهایی که در بالا گفته شد روی آن تاثیر دارد، ریسک معقول اما بیشتری نسبت به موارد قبلی دارد و در نهایت قراردادهای آتی هم از آنجایی که شرایط خاص خود را دارند، پرریسکترین حالت سرمایهگذاری در بورس است. چون بورس از نظر ریسک سرمایه گذاری گسترده است، شما با دانستن میزان ریسک پذیری خود، میتوانید انتخاب مناسبی برای سرمایهگذاری در بورس داشته باشید.

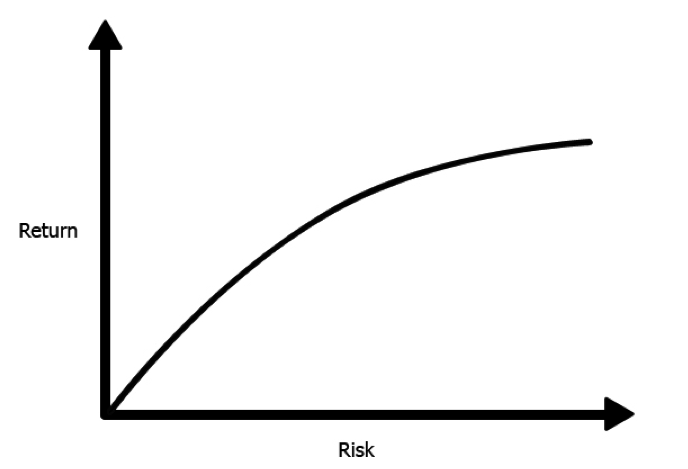

نمودار ریسک و بازده

هرچه ریسک در بازارهای مالی بیشتر باشد، بازدهی مورد انتظار ما نیز بیشتر میشود اما این قانون تا یک مقدار مشخصی از ریسک صادق است. از یک میزان ریسک، هرچه بیشتر ریسک کنیم، بازده مورد انتظار ما بیشتر نمی شود و ثابت میماند. با اندازه گیری حالات مختلف و مشاهده نمودار ریسک به ریوارد (بازده)، درک این مساله راحتتر است.

جمع بندی

در این مقاله با مفهوم ریسک در بازارهای مالی و انواع آن آشنا شدیم. ریسک یک جزء جدایی ناپذیر در بازارهای مالی به حساب می آید و بدون آن، سود نیز معنا ندارد. چیزی که اهمیت دارد، مدیریت ریسک می باشد که با روش های مختلفی صورت می گیرد و البته داشتن تجربه نیز در آن حرف اول را می زند.

نظر بدهید