اگر شما سرمایهگذاری هستید که به سهام شرکتهایی با اصول بنیادی خوب علاقه دارید، هنگام جستجوی فرصتهای سرمایهگذاری باید یک ترازنامه قوی را در نظر بگیرید. با استفاده از سه نوع اندازه گیری گسترده - سرمایه در گردش، عملکرد دارایی و ساختار سرمایه - می توانید قدرت ترازنامه یک شرکت و در نتیجه کیفیت سرمایه گذاری در آن را ارزیابی کنید.

استفاده عاقلانه یک شرکت از بدهی و حقوق صاحبان سهام، شاخص کلیدی ترازنامه قوی است. اجزای سرمایه یا ساختار سرمایه سالم که نشان دهنده سطح پایین بدهی و مقدار بالای حقوق صاحبان سهام باشد، نشانه مثبتی از کیفیت سرمایه گذاری است. این مقاله بر تجزیه و تحلیل ترازنامه بر اساس اجزای سرمایه یک شرکت تمرکز دارد.

اصطلاحات ساختار سرمایه

ساختار سرمایه

ساختار سرمایه ترکیبی از سرمایه بلند مدت یک شرکت را توصیف می کند که از ترکیبی از بدهی و حقوق صاحبان سهام تشکیل شده است و نوعی تامین مالی دائمی است که از رشد شرکت و دارایی های مرتبط حمایت می کند. به عنوان یک فرمول، اجزای سرمایه یک شرکت برابر است با تعهدات بدهی به اضافه کل حقوق صاحبان سهام:

Capital Structure = DO + TSE

که در این فرمول:

DO = تعهدات بدهی

TSE = کل حقوق صاحبان سهام

حقوق صاحبان سهام

تعریف بخش حقوق صاحبان سهام ساده است. حقوق صاحبان سهام شامل سهام عادی و ممتاز شرکت به اضافه سود انباشته است. این سرمایه ی سرمایه گذاری شده در نظر گرفته می شود و در بخش حقوق صاحبان سهام ترازنامه ظاهر می گردد.

بدهی

بسیاری از تحلیلگران جزء بدهی اجزای سرمایه را به عنوان بدهی بلندمدت ترازنامه تعریف می کنند. با این حال، این تعریف بسیار ساده است. در عوض، بخش بدهی اجزای سرمایه باید شامل وامهای کوتاهمدت، بدهی بلندمدت و دو سوم (طبق یک قاعده سرانگشتی) مبلغ اصلی اجارههای عملیاتی و سهام ممتاز قابل بازخرید باشد.

هنگام تجزیه و تحلیل ترازنامه یک شرکت، سرمایه گذاران باتجربه از رقم کل بدهی به صورت جامع استفاده می کنند.

نسبت های اعمال شده به ساختار سرمایه

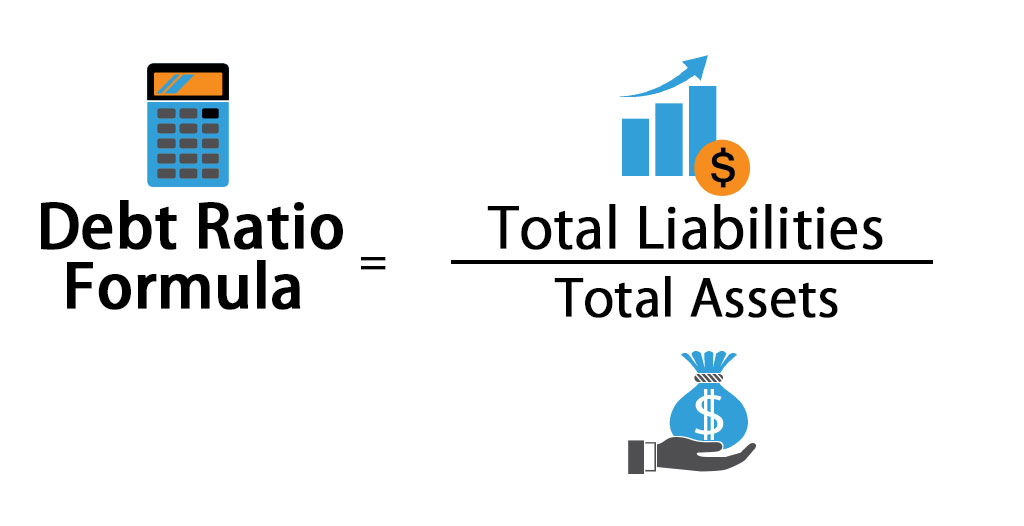

به طور کلی، تحلیلگران از سه نسبت برای ارزیابی قدرت اجزای سرمایه یک شرکت استفاده می کنند. دو مورد اول معیارهای رایج هستند: نسبت بدهی (کل بدهی به کل دارایی ها) و نسبت بدهی به حقوق صاحبان سهام (D/E) (کل بدهی به کل حقوق صاحبان سهام). با این حال، نسبت سومی وجود دارد که نسبت سرمایه است - (بدهی بلندمدت تقسیم بر مجموع بدهی بلندمدت و حقوق صاحبان سهام) - که بینش های کلیدی را در مورد وضعیت سرمایه یک شرکت ارائه می دهد.

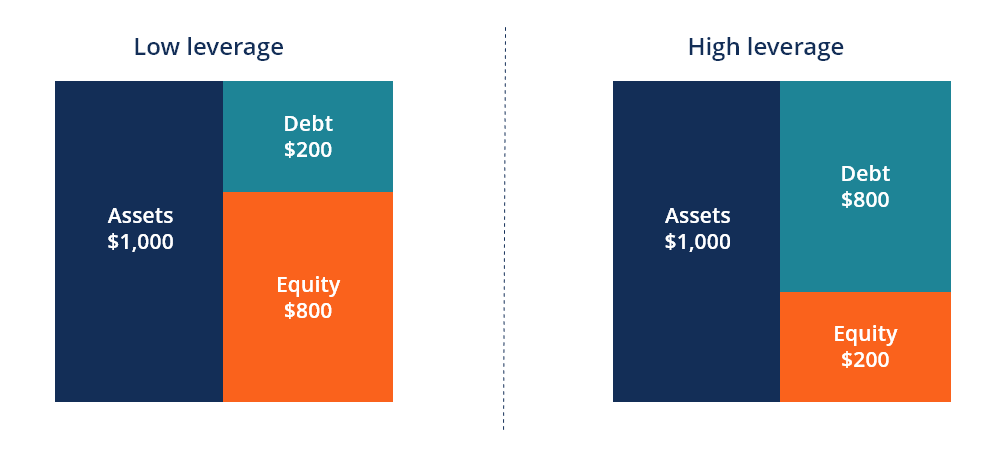

با در نظر گرفتن تعریف نسبت بدهی، مقدار بالا برای این نسبت، نشان دهنده بدهی های بیشتر و حقوق صاحبان سهام کمتر است و بنابراین موقعیت اهرمی بیشتری را نشان می دهد. مشکل این اندازه گیری این است که دامنه آن بسیار گسترده است و به همه ی انواع بدهی وزن یکسانی می دهد.

همین انتقاد در مورد نسبت بدهی به حقوق صاحبان سهام نیز وجود دارد. بدهی های عملیاتی جاری و غیرجاری به ویژه تعهدات اخیر نشان دهنده تعهداتی است که برای همیشه با شرکت خواهد بود.

از سوی دیگر، نسبت سرمایه مؤلفه بدهی بلندمدت را با مؤلفه حقوق صاحبان سهام یک شرکت مقایسه می کند. بنابراین، تصویر واقعی تری را ارائه می دهد. این رقم به صورت درصد بیان میشود. مخرج این نسبت، دارای یک بخش حقوق صاحبان سهام است که همیشه مقدار بالاتر آن نسبت به بدهی مطلوبتر است.

رابطه بهینه بین بدهی و حقوق صاحبان سهام

متأسفانه، هیچ نسبت قطعی بدهی به حقوق صاحبان سهام وجود ندارد تا بتوان از آن به عنوان راهنما یا مرجع استفاده کرد. آنچه ترکیب سالم بدهی و حقوق صاحبان سهام را تعریف می کند، بر اساس نوع صنعت، خط کسب و کار و مرحله توسعه شرکت متفاوت است. با این حال، از آنجایی که سرمایه گذاران بهتر است پول خود را در شرکت هایی با ترازنامه قوی قرار دهند، منطقی است که ترازنامه بهینه به طور کلی باید سطوح پایین تر بدهی و سطوح بالاتری از حقوق صاحبان سهام را منعکس کند.

اهرم

در امور مالی، بدهی نمونه کاملی از ضرب المثل شمشیر دو لبه است. استفاده هوشمندانه از اهرم (بدهی) خوب است و تعداد منابع مالی در دسترس یک شرکت برای رشد و توسعه را افزایش می دهد.

نکته: نه تنها بدهی بیش از حد باعث نگرانی است، بلکه بدهی بسیار کم نیز می تواند باعث نگرانی شود. این می تواند نشان دهنده این باشد که یک شرکت بیش از حد به سهام خود متکی است و به طور مؤثر از دارایی های خود استفاده نمی کند.

با استفاده از اهرم، فرض بر این است که شرکت می تواند از وجوه استقراضی بیش از آنچه که به عنوان هزینه بهره و کارمزد این وجوه پرداخت می کند، سود کسب کند. با این حال، برای حمل موفقیت آمیز مقدار زیادی از بدهی، یک شرکت باید سابقه ای قوی در انجام تعهدات مختلف وام های خود داشته باشد.

مشکل اهرم بیش از حد

شرکتی که دارای اهرم بسیار زیاد است (بدهی بیش از حد نسبت به حقوق صاحبان سهام) ممکن است متوجه شود که در نهایت طلبکارانش آزادی عمل او را محدود می کنند؛ یا ممکن است در نتیجه پرداخت هزینه های شدید بهره، کاهش سودآوری را تجربه کند. علاوه بر این، یک شرکت ممکن است در پرداخت بدهی های عملیاتی خود در دوره های شرایط نامطلوب اقتصادی دچار مشکل شود؛ یا اگر بخش تجاری به شدت رقابتی است، شرکت های دیگر می توانند از این مزیت که شرکت رقیب دارای بدهی زیادی می باشد، برای تصاحب سهم بیشتری از بازار بهره ببرند. البته، بدترین سناریو ممکن است این باشد که یک شرکت نیاز به اعلام ورشکستگی داشته باشد.

آژانس های رتبه بندی اعتباری

در بسیاری از کشورها منابع عالی وجود دارد که می توانند به تعیین اینکه آیا یک شرکت ممکن است بیش از حد اهرمی باشد یا خیر، کمک کنند. به عنوان مثالی از مؤسسات رتبهبندی اعتباری اولیه میتوان به Moody's، Standard & Poor's (S&P) و Fitch اشاره کرد. این نهادها ارزیابیهای رسمی ریسک را از توانایی شرکت در بازپرداخت اصل و بهره تعهدات بدهی، عمدتاً روی اوراق قرضه و اوراق تجاری انجام میدهند.

رتبهبندی اعتباری یک شرکت از این آژانسها باید در پاورقیهای صورتهای مالی آن ها نشان داده شود. بنابراین، بهعنوان یک سرمایهگذار، باید مشاهده ی رتبهبندی با کیفیت بالا در مورد بدهی شرکتهایی که به عنوان فرصتهای سرمایهگذاری در نظر میگیرید را به عنوان امتیاز مثبت حساب کنید. همچنین، اگر رتبهبندی ضعیفی را در شرکتهایی که در نظر دارید مشاهده کردید، باید در مورد آنها بیشتر محتاط باشید.

سخن پایانی

ساختار سرمایه یک شرکت ترکیبی از حقوق صاحبان سهام و بدهی در ترازنامه آن است. اگرچه هیچ سطح خاصی از هر یک وجود ندارد که تعیین کند یک شرکت سالم چیست، سطوح پایین تر بدهی و سطوح بالاتر حقوق صاحبان سهام ترجیح داده می شود. نسبتهای مالی مختلف به تجزیه و تحلیل ساختار سرمایه یک شرکت کمک میکند و این امکان را برای سرمایهگذاران و تحلیلگران آسان میکند تا ببینند چگونه یک شرکت و وضعیت مالی آن در صنعت با همتایان خود مقایسه میشود. رتبهبندیهای ارائهشده توسط آژانسهای اعتباری همچنین به روشن کردن ساختار سرمایه یک شرکت کمک میکند.

نظر بدهید