بازار اوراق بهادار یکی از عناصر بازار سرمایه است که به عنوان مهمترین منبع سرمایه گذاری بلند مدت برای دولت ها، شرکت ها و بانک ها عمل می کند. این بازار، با عملکرد بازار دارایی های املاک و مستغلات مرتبط است، که به عنوان بازار خرید و فروش منابع مادی نیز شناخته می شود.

به طور کلی چهار نوع اصلی اوراق بهادار وجود دارد: اوراق بدهی، سهام، اوراق مشتقات و اوراق ترکیبی که ترکیبی از اوراق بدهی و سهام می باشد.

تعریف اوراق بهادار

اوراق بهادار مربوط به یک ابزار مالی یا دارایی مالی است که می تواند در بازار آزاد مورد معامله قرار گیرد؛ به عنوان مثال سهام، اوراق قرضه، قراردادهای اختیار معامله یا سهام یک صندوق سرمایه گذاری مشترک و غیره. همه مثالهای ذکر شده مربوط به کلاس یا نوع خاصی از اوراق بهادار هستند.

اوراق بدهی

اوراق بدهی یا اوراق با درآمد ثابت، پولی است که قرض گرفته می شود و باید در تاریخ سر رسید، مبلغ قرض گرفته شده همراه با بهره ای مشخص توسط وام گیرنده، بازپرداخت شود. به عنوان یک قاعده، اوراق بدهی مانند اوراق قرضه و گواهی سپرده، انتشار دهنده اوراق را ملزم به پرداخت سود منظم و همچنین بازپرداخت مبلغ اصلی به همراه سایر حقوق مندرج در قرارداد، می کند.

<<این قبیل اوراق معمولاً برای مدت معینی منتشر می شوند و در پایان، ناشر آنها را بازخرید می کند.>>

ذکر نکته ای که بسیار مهم است:

ارزش ریالی حجم معاملات روزانه اوراق بدهی به طور قابل توجهی بیشتر از سهام است. دلیل آن این است که اوراق بدهی تا حد زیادی توسط سرمایه گذاران نهادی، در کنار دولت ها و سازمان های غیرانتفاعی نگه داری می شود.

سهام

اوراق سهام، نشان دهنده درصدی از مالکیت یک شرکت توسط دارندگان این اوراق است و سهامداران می توانند از طریق تغییر قیمت خود سهام و سود نقدی که شرکت در انتهای سال مالی پرداخت می کند، کسب سود کنند.

تفاوت دارندگان سهام با دارندگان اوراق بدهی

تفاوت بین دارندگان سهام و دارندگان اوراق بدهی در این است که به شخص اول، سود منظمی پرداخت نمی شود اما آنها می توانند از طریق فروش سهام، از تفاوت قیمت خرید و فروش خود، سود ببرند. تفاوت دیگر این است که سهام، حقوق مالکیت دارنده را فراهم می کند تا وی با داشتن سهمی متناسب با تعداد سهام خریداری شده، به یکی از مالکان شرکت تبدیل شود.

اگر ورشستگی رخ دهد، چه اتفاقی گریبانمان را می گیرد؟

در صورتی که یک کسب و کار با ورشکستگی مواجه شود، دارندگان سهام فقط می توانند مبلغ باقیمانده را که پس از پرداخت تمام تعهدات به دارندگان اوراق بدهی باقی می ماند، تقسیم کنند.

اوراق مشتقات

اوراق مشتق ابزارهای مالی هستند که ارزش آنها به متغیرهای اساسی بستگی دارد. متغیرها می توانند دارایی هایی مانند سهام، اوراق قرضه، ارزها، نرخ بهره، شاخص های بازار و کالا ها باشند.

هدف اصلی استفاده از مشتقات چیست؟

هدف اصلی در واقع، در نظر گرفتن و به حداقل رساندن ریسک است. این امر با بیمه در برابر حرکات قیمت، ایجاد شرایط مطلوب برای حدس و گمان و دسترسی به دارایی های دشوار یا بازارها حاصل می شود.

قبلاً از مشتقات برای اطمینان از نرخ مبادله ی متعادل برای کالاهایی که در سطح بین المللی معامله می شدند، استفاده می شد. معامله گران بین المللی به یک سیستم حسابداری نیاز داشتند تا ارزهای ملی مختلف خود را با نرخ ارز مشخصی قفل کنند.

اوراق ترکیبی

اوراق ترکیبی، همانطور که از نامش پیداست، نوعی اوراق بهادار است که ویژگی های هر دو نوع اوراق بدهی و سهام را با هم ترکیب می کند. بسیاری از بانک ها و سازمان ها برای وام گرفتن از سرمایه گذاران به اوراق ترکیبی روی می آورند.

مشابه اوراق قرضه، آنها معمولاً قول می دهند که سود بیشتری را با نرخ ثابت یا شناور تا زمان معینی در آینده بپردازند. برخلاف اوراق قرضه، تعداد و زمان پرداخت سود تضمین نمی شود. حتی میتوان آنها را به سهام تبدیل کرد یا سرمایهگذاری را میتوان در هر زمانی خاتمه داد.

مثالی از اوراق ترکیبی

نمونههایی از اوراق ترکیبی، سهام ممتازی هستند که دارنده را قادر میسازد تا سود سهام را قبل از دارندگان سهام عادی دریافت کند؛ و یا اوراق قرضه قابل تبدیلی که میتوانند در طول عمر اوراق یا در تاریخ سررسید، بسته به شرایط قرارداد، به مقدار مشخصی از سهام تبدیل شوند.

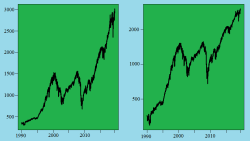

بازار اوراق بهادار در مقایسه با املاک و مستغلات

بازار اوراق بهادار تفاوت چندانی با بازار املاک و مستغلات ندارد. همانطور که بازار مسکن از میلیون ها خانواده تشکیل شده است که همگی آرزوی مالکیت خانه را در سر می پرورانند، بازار اوراق بهادار نیز از هزاران صاحب مشاغل تشکیل شده است که همگی چشم اندازی از ساخت و رشد یک تجارت موفق و پر رونق را دارند.

اکثر این مشاغل بزرگ هرگز نمی توانند بدون گرفتن وام یا جمع آوری پول به نوعی به سطح موفقیت خود برسند؛ همانطور که بسیاری از افراد بدون گرفتن وام نمی توانند صاحب خانه شوند. هر ایده تجاری باید از جایی سرمایه بگیرد، زیرا برای ایجاد زیرساخت های لازم برای رشد تجارت، امری ضروری می باشد.

نکته:

وقتی مشاغل اوراق بهادار را به صورت سهام و اوراق قرضه منتشر می کنند، سرمایه گذاران آنها را خریداری می کنند و سرمایه مورد نیاز شرکت را تأمین می کنند. پس از انتشار این اوراق، می توان آنها را در بازار ثانویه بین دیگر سرمایه گذاران و معامله گران معامله کرد.

اوراق بهادار چگونه بر اقتصاد تأثیر می گذارد؟

اوراق بهادار ارتباط کسانی را که به سرمایه نیاز دارند را با صاحبان سرمایه، آسان می کند. این امر تجارت را برای بسیاری از سرمایه گذاران آسان و در دسترس قرار می دهد و باعث کارآیی بیشتر بازارها می شود و در نتیجه بر اقتصاد تاثیر می گذارد.

تاثیرات مخرب

اوراق بهادار همچنین می توانند اثرات مخربی را در چرخه تجارت ایجاد کنند. از آنجا که خرید آنها بسیار آسان است، هر فردی جداگانه می تواند آنها را خریداری کند و در صورت سقوط قیمت آنها، کل پس انداز زندگی خود را از دست می دهند. این اتفاق در ایالات متحده در پنجشنبه سیاه رخ داد و منجر به رکود بزرگ 1929 شد.

جمع بندی

در این مطلب با انواع اوراق بهادار آشنا شدیم که آنها را در یک دسته بندی کلی میتوان به اوراق بدهی، سهام، مشتقات و اوراق ترکیبی تقسیم کرد. بسیاری از شرکت ها به منظور تامین مالی برای شروع و یا گشترش فعالیت خود اقدام به انتشار این اوراق می کنند و بنابراین وجود آنها در چرخه اقتصاد امری مهم می باشد.

نظر بدهید