موضوع مورد بحث این مقاله در مورد سطوح دی ناپولی است؛ بازارهای مالی در چند سال اخیر مورد استقبال بسیاری از سرمایه گذاران و معامله گران قرار گرفته است. امروزه افراد بسیار زیادی در تلاشند با فراگیری آموزش های بسیار زیاد در این بازارها به معامله بپردازند. حضور معامله گران بی شمار موجب شده است که استراتژی های معاملاتی جدید و اصلاحات سیستم های معاملاتی کلاسیک هر روز نمایان شوند و این استراتژی ها معمولا برای معامله گران بسیار کارساز و مفید واقع شده است. در این مقاله به معرفی یکی از مهم ترین استراتژی بازارهای مالی یعنی سطوح دی ناپولی می پردازیم. این روش توسط جو دی ناپولی مطرح شده است؛ ترید به روش سطوح دی ناپولی، سیستمی پرکاربرد و مبتنی بر انواع فیبوناچی است.

جو دی ناپولی کیست؟

شاید برای شما هم تاکنون این سوال پیش آید که جو دی ناپولی کیست؟ بهتر است بدانید که جو دی ناپولی در واقع از مشهورترین چهره های بازارهای مالی است که بسیاری از معامله گران او را به عنوان مرد افسانه ای می شناسند. علت شهرت جو دی ناپولی این است که او موفق شد چیزهایی را در تجارت پیاده کند که یک معامله گر معمولی فقط می تواند درباره آنها رویاپردازی کند و توانایی خلق آن را ندارد. موفقیتی که جو دی ناپولی به دست آورد بر اساس کاربرد اصلی سطوح فیبوناچی است که سطوح DiNapoli نامیده می شود.

اگر زندگی نامه جو دی ناپولی را مطالعه کنید خواهی دید که او یکی از موفق ترین معامله گران بازار مالی است که برای اولین بار سطوح دی ناپولی را معرفی کرده است. جو تحصیلات فنی گرفت اما در تمام عمر خود علاقه شدیدی به اقتصاد داشت و سعی می کرد در این حوزه مهارت بسیار زیادی کسب کند. اولین تجربه معاملاتی او در سال ۱۹۸۲ میلادی اتفاق افتاد و از آن زمان به بعد، او تلاش کرد در این حرفه به یکی از حرفه ای ترین افراد بازارهای مالی تبدیل شود.

افرادی که او را شخصا می شناختند و رابطه نزدیکی با وی داشتند و با استراتژی معاملاتی او آشنا بودند، تأکید بر این دارند که سبک معاملاتی جو، ترکیبی باورنکردنی از شاخص های عقب مانده و پیشرو است که در پایان سیگنال های دقیقی را ارائه می دهد که می تواند برای معامله گر بسیار مفید باشد؛ جو بخشی از پیشرفت های خود را در کتاب هایش به اشتراک گذاشته است.

در مورد سطوح DiNapoli – اینها سطوح فیبوناچی معمولی هستند، جو فقط چندین تکنیک ورود را ایجاد کرده و برخی اصطلاحات جدید را معرفی نمود و فقط به این اطلاعات بسنده کرده است. این ممکن است باعث سردرگمی معامله گرانی شود که با سبک معاملاتی او آشنایی ندارند؛ پس استفاده از این تکنیک ها مستلزم یادگیری سبک معاملاتی جو دی ناپولی است.

معرفی اصول ترید به روش سطوح دی ناپولی

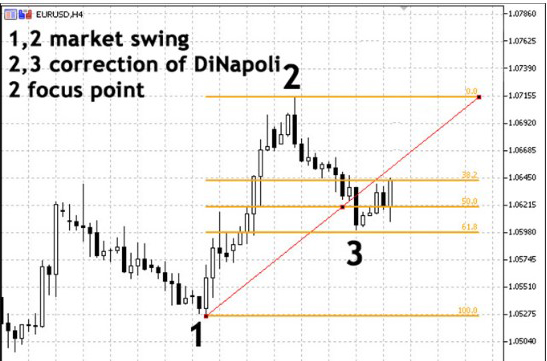

در این بخش مقاله قصد داریم اصول کلی معاملات سطوح DiNapoli را در نظر بگیریم و به چگونگی رسم صحیح آنها بر روی نمودارها، تفسیر قرائت آنها نسبت به حرکت قیمت و اعمال آنها برای تعریف نقاط ورود به بازار بپردازیم. همانطور که در قسمت قبل گفتیم، استراتژی دی ناپولی بر اساس سطوح فیبوناچی است؛ در این روش فقط از نشانه گذاری افقی استفاده می شود، قوس های فیبوناچی و فن ها اعمال نمی شوند؛ به نمودار بالا توجه کنید:

از سطوح DiNapoli می توان به عنوان سطوح حمایت و مقاومت یاد کرد؛ اگرچه تفسیر آنها در مقایسه با سطوح معمولی عمیق تر است. آنها بر اساس سطوح Fibo هستند و به اصطلاح نوسان بازار یا به طور ساده تر، یک روند را اعمال می کنند. ما فقط به سه سطح فیبوناچی برای ترید به روش سطوح دی ناپولی نیاز داریم: ۶۱.۸%، ۵۰% و ۳۸.۲%. این ها سطوحی هستند که در نمودار شما به عنوان سطوح حمایتی و مقاومتی استفاده می شوند.

سطوح Fibo در صورت روند صعودی به سمت بالا و در صورت روند نزولی به سمت پایین ترسیم می شود. در حالت ایده آل، خطوط از ۰٪ تا ۱۰۰٪ در جهت روند فعلی مرتب می شوند، تمام سطوح Fibo بیش از ۱۰۰٪ برای تنظیم نقاط بسته شدن موقعیت استفاده می شود.

سطوح DiNapoli را می توان به دو صورت اعمال کرد؛ به عنوان یک توسعه و یا اصلاح؛ اصلاح برای تشخیص نقاط ورودی هدف اعمال می شود، در حالی که یک شبکه توسعه برای تشخیص نقاط خروجی بازار ساخته شده است.

بررسی مفاهیم اصلی ترید به روش سطوح دی ناپولی

برای درک صحیح تر از معامله مبتنی بر سطوح DiNapoli ضروری است که قبل از هر اقدامی با برخی از اصطلاحات و عبارات آشنا شوید؛ در این صورت می توانید به راحتی این معامله را فرا گیرید، به عبارت های زیر توجه کنید:

گره فیبو

اگر بخواهیم به شکل ساده گره فیبو را توصیف کنیم اینگونه می توان گفت که گره فیبو در واقع نقطه نمودار قیمت است که در آن حرکت اصلاحی به پایان می رسد و دیگر ادامه پیدا نمی کند. جو دی ناپولی توصیه کرد که فقط با گره هایی که بین ۳۸.۲% و ۶۱.۸% یافت می شود کار کنید و آن را مورد استفاده قرار دهید. تمام گره های واقع در زیر ۳۸.۲ درصد بسیار ناچیز هستند، در حالی که گره های بیش از ۶۱.۸ درصد بسیار قوی هستند و این بدان معنی است که ممکن است بهبود روند به وجود نیاید.

محدوده بازار (فاصله بین نقاط افراطی)

با استفاده از فاصله ابتدا تا انتهای حرکت قیمت، سطوح Fibo بر روی نمودار ترسیم می شود. اگر قیمت پس از پایان اصلاح، نقطه High یا Low خود را تغییر داد، باید نقطه افراطی سطوح را نیز جابجا کنید، در این حالت نوسان افزایش می یابد.

انباشتگی

انباشتگی به مکانی روی نمودار گفته می شود که در آن تجمع چندین گره Fibo (چند سطوح اصلاح نزدیک به یکدیگر) شناسایی می شود.

نقطه تمرکز (افراطی)

باید توجه داشته باشید که نقطه افراطی نوسان بازار، سطحی است که اصلاح قیمت از آن شروع می شود. در واقع نقطه نوسان بازار را می توان را از طریق اصلاح قیمت شناسایی کرد؛ هنگامی که یک اکسترموم تغییر می کند، نقطه تمرکز دیگری روی نمودار ظاهر می شود، بنابراین، ممکن است چندین نقطه در نمودار در یک منطقه نوسان وجود داشته باشد.

سطح هدف

اگر قصد دارید در سطوح دی ناپولی به معامله بپردازید ضروری است که سطحی از نمودار قیمتی که می خواهید در آن سود کسب کنید، را نقطه گذاری کنید.

نقطه هدف

نقطه هدف هر نقطه از نمودار است که یک اقدام در آن برنامه ریزی شده است، اقداماتی از قبیل (ورود به بازار، خروج از بازار و غیره).

واکنش

واکنش به بیان ساده به تصحیح تمام شده در یک حرکت روند گفته می شود، البته باید به این موضوع توجه کنید که ممکن است چندین واکنش در یک شعاع نوسانی تشکیل شود.

نمودار قیمت همواره در حال حرکت و تغییر است و هر بار نوسانات بازار باید نسبت به نمودار اصلاح شود و این موضوع غیر قابل اجتناب است؛ در این حالت، نوسانات هر بار گسترش می یابند که منجر به تغییر در تعداد نقاط تمرکز روی نمودار می شود. در این شرایط اصلاحات قیمت به نام «واکنش» در مرکز نوسانات بازار ظاهر می شود و هر یک از آنها، شاخص خاص خود را دارد.

نکاتی درباره ترید به روش سطوح دی ناپولی

برای معامله به روش سطوح دی ناپولی باید یکسری نکات را در نظر بگیرید در این صورت می توانید بهترین عملکرد را داشته باشید. ایده پشت این روش به الگوهای شمعدانی متکی نیست و وابستگی به این الگوها ندارد؛ در واقع ایده این است که وقتی قیمت از هر یک از این سطوح رد شد و یک الگوی ABC را تشکیل داد، باید شواهد قوی برای از سرگیری بازار در جهت اصلی خود وجود داشته باشد و بدون مشاهده شواهد قوی نمی توان گفت که بازار در جهت اصلی خود در حال حرکت است.

علاوه بر این، شما می توانید با دقت سطح سود را اندازه گیری کنید و اندازه گیری سود یکی از مزایای سطوح دی ناپولی است. همچنین از مهم ترین ویژگی های استراتژی سطوح دی ناپولی می توان به این اشاره کرد که برای ترسیم سطوح و پسوندها فقط به ابزار اصلاح فیبوناچی نیاز دارید.

نکته ای که باید در نظر داشته باشید این است که سیگنال های دریافتی از سطوح، تنها در صورتی نتیجه می دهند که سطوح تصحیح و همچنین سطوح انباشت/حمایت در محدوده سطوح ۳۸.۲٪ تا ۶۱.۸٪ قرار داشته باشند و در غیر این صورت این سیگنال ها کارایی خاصی ندارند و سایر سیگنال ها نادیده گرفته می شوند.

بهتر است در استفاده از استراتژی سطوح دی ناپولی از سطوح معمولی Fibo برای رسیدن به آخرین اصلاح به عنوان سطوح سود دریافتی استفاده کنید تا حد ضرر را روی ۱۶۱.۸ درصد و ۲۶۱.۸ درصد قرار دهید.

تعداد نوسانات روی نمودار همیشه برابر با تعداد اعداد فوکوس است، اعداد فوکوس همیشه در سمت راست واکنش هایی که با آنها مرتبط هستند قرار دارند. به عبارت دیگر، اصلاحات قیمتی که در نوسانات سطوح ایجاد می شوند باید در سمت چپ عدد فوکوس قرار گیرند.

در نظر داشته باشید که در معامله به روش سطوح دی ناپولی، هر چه بازه زمانی بیشتر باشد، تعداد واکنشها کمتر می شود و میزان بازه زمانی با تعداد واکنش ها رابطه مستقیمی دارد و به یکدیگر وابسته اند. همانطور که می دانید هنگام کار بر روی تایم فریم های مختلف، حرکت قیمت در بازههای زمانی کوچک بسیار سریع است. در حالی که این حرکات حتی در دورههای بالاتر نمایش داده نمی شوند و نمی توان آن ها را مشاهده کرد، این قانون به ترتیب معکوس نیز استفاده می شود: زمانی که قیمت مقاومت/حمایت قوی را تشخیص می دهید، می توانید واکنش ها و نوسان های لازم را که در تایم فریم های بالاتر نمایش داده نمی شوند، با استفاده از تایم فریم های پایین تر پیدا کنید.

برنامه های افزودنی Fibo/DiNapoli

شبکه افزونه های DiNapoli به معامله گر این اجازه را می دهد تا نقاط خروجی بازار را بر اساس شبکه توسعه فیبوناچی تعریف کند، معامله گر می تواند از سطوح ۱۰۰ ٪، ۱۶۱.۸ ٪ و ۲۶۱.۸٪ که نقاط هدف هستند برای تعیین سود برداشت استفاده کند.

همانطور که در نمودار بالا مشاهده می کنید شبکه افزونههای Fibo به روش زیر ساخته شده است:

اول برای یک روند نزولی: از قیمت پایین شروع می شود تا اوج تصحیح قیمت که توسط خط بازگشت قیمت در ۳۸.۲ درصد و بالاتر شروع می شود.

دوم برای یک روند صعودی: از قیمت پایین شروع می شود تا حداقل اصلاح قیمت که از سطح ۳۸.۲ درصد و بالاتر عبور می کند.

اگر کتاب ترید با سطوح دی ناپولی را مطالعه کرده باشید متوجه می شوید که نویسنده در کتاب به مفاهیمی چون «اعداد تمرکز چندگانه» و «نوسانات بازار» توجه زیادی دارد و بر این مفاهیم تاکید می کند. بهتر است بدانید که این الگوها در هنگام معامله ابزار با نمودارهای مکرر معمول هستند، چنین الگوهایی از تاب های ساده، پیچیده تر هستند، مشکل اصلی آن، مرتب کردن سطوح غیرضروری است.

از مهم ترین مزایای انکارناپذیر کتاب می توان به این اشاره کرد که نه توسط یک نظریه پرداز، بلکه توسط یک تاجر و مدیر باتجربه نوشته شده است. در واقع این کتاب توسط یک فرد با تجربه و مهارت بسیار عمیق به نگارش در آمده است. استدلال محکم دیگری که به نفع آن است، استفاده از سطوح Fibo است که از طریق یک آزمایش زمان چند صد ساله گذرانده شده و از نظر ریاضی متعادل سازی و تأیید شده است؛ علاوه بر این، نمونه های ارائه شده در کتاب نه تنها بازارهای کالا و سهام، بلکه معاملات آتی ارز را نیز توصیف می کند و اصول آن را می توان در بازار فارکس نیز به کار برد.

بررسی نحوه ترید در روش سطوح دی ناپولی

برای درک بهتر این موضوع بهتر است یک معامله را با استفاده از سطوح DiNapoli در نظر بگیرید. به طور خلاصه، ایده اصلی آن که در کتاب او توضیح داده شده است، به شما اجازه می دهد تا چندین تاکتیک معاملاتی را با سطوح «تهاجمی» و «آرام» توسعه دهید.

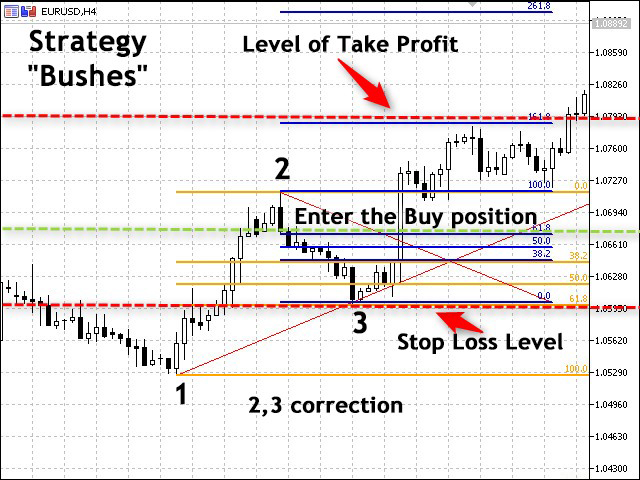

استراتژی تهاجمی که در بالا به آن اشاره کردیم دارای دو روش ورود به بازار است: استراتژی های بوش و بونسای. در این روشها، اصل معاملات مشابه است، تنها تفاوت در محل توقف ضرر است و به غیر از این تفاوت دیگری باهم ندارند.

استراتژی آرام همچنین دو روش را توصیف می کند: مین روب A و مین روب B.

هنگام استفاده از روش معاملاتی تهاجمی، فرض می شود که قیمت از سطح ۳۸.۲ درصد و نوسانی که قبلا شکل گرفته است، عقب نشینی می کند. تنها تفاوت بین استراتژیهای بوش و بونسای در سطح فیبو است که پس از آن یک توقف ضرر تنظیم می شود.

اول به بررسی روش بوش می پردازیم، طبق این روش موقعیت ها باید در لحظه ای باز شوند که قیمت در شبکه اصلاحات ایجاد شده از سطح ۳۸.۲ درصد در جهت روند فعلی عبور کند. در حالی که یک توقف ضرر بیشتر از سطح ۵۰ درصد قرار می گیرد، با توجه به روش بونسای، ورود به بازار شبیه به بوش است؛ اگرچه یک توقف ضرر کمتر از سطح ۵۰ درصد فیبوناچی تعیین می شود.

همچنین باید توجه کنید که استفاده از این روش ها به عنوان تاکتیک تهاجمی در نظر گرفته می شود و کارایی جز این ندارد؛ زیرا این خطر وجود دارد که بازگشت قیمت در نمودار اتفاق نیفتد و قیمت در یک مدت زمانی بسیار کوتاه ثابت بماند و تغییر نکند. پس توصیه می کنیم اگر قصد دارید از این روش استفاده کنید ابتدا صبر کنید تا تایید کامل سیگنال در سمت امن باشد و پس از آن به معامله بپردازید.

نظر بدهید