عرضه و تقاضا، مفاهیم مرتبط با اقتصاد است که حتما با آن آشنایی دارید. اگر شرکت ها محصولی ارائه نمی کردند و مصرف کنندگان آن محصولات را نمی خریدند، بازار دوام نمی آورد. بازار در اصل هر مکانی است که تامین کنندگان و خریداران برای ارائه و دریافت کالا و خدمات با یکدیگر ملاقات می کنند و این مفهوم عرضه و تقاضاست. تا انتهای مطلب با ما همراه باشید تا قدم به قدم یاد بگیرید که عرضه و تقاضا و منظور از ناحیه عرضه و تقاضا چیست؟

معاملات قیمت در بازار، اخلاقی تلقی می شوند زیرا افراد درگیر در معامله توافق می کنند به قوانین ناگفته معامله پایبند باشند که در آن فروشنده از پذیرش پول خوشحال می شود و خریدار از پرداخت قیمت داده شده راضی است. هر دو طرف در مورد ارزش کالا یا خدمات توافق کرده اند و در حال انجام یک تجارت پاک هستند.

قوانین عرضه و تقاضا همه بازارها را کنترل می کنند. هنگام بحث در مورد تجارت در بازار، اکثر معامله گران برای شناسایی عدم تعادل، به شاخص های فنی وابسته هستند. با این حال، دیگران روندها و مناطق عرضه و تقاضا را برای تدوین یک استراتژی تجاری که بر اساس تئوری اقتصادی اداره می شود، مشاهده می کنند.

بانک ها و سایر موسسات مشابه ناحیه عرضه و تقاضا را ایجاد می کنند. این مناطق در واقع سطوح قیمتی هستند که در آن سفارشات انجام نشده منتظر تکمیل هستند. برای به دست آوردن کل مفهوم عرضه و تقاضا، معامله گران باید سفارشات پولی هوشمند را در نمودار قیمت پیدا کنند. علاوه بر این، آنها همچنین باید ناحیه عرضه و تقاضا را به درستی شناسایی کنند.

عرضه و تقاضا چیست؟

عرضه مقدار محصولی است که یک شرکت می تواند با قیمت مشخصی در اختیار مشتریان قرار دهد. تقاضا، تمایل مشتری برای خرید محصول با آن قیمت است. عرضه و تقاضا با هم کار می کنند تا بازاری متعادل و رقابتی ایجاد کنند. آنها برای ایجاد یک محیط مصرف کننده و توزیع کننده که به طور مداوم و کارآمد در حال خرید و فروش است، کاملاً به یکدیگر متکی هستند.

عرضه و تقاضا هر دو به انتظارات مصرف کننده بستگی دارد. اینکه یک کالا یا خدمات موفق است، کاملاً با اشتیاق خریدار برای پرداخت آن تعیین میشود.

هم عرضه و هم تقاضا به تغییرات قیمت و کمیت پاسخ می دهند. افزایش یا کاهش در قیمت و مقدار به شدت بر میزان عرضه و تعداد محصولات مورد تقاضا تأثیر می گذارد.

ناحیه عرضه و تقاضا چیست؟

قبل از اینکه مستقیماً به یادگیری نحوه شناسایی ناحیه عرضه و تقاضا در نمودار قیمت بپردازیم، باید این مفاهیم را به طور کامل درک کنید. پس بیایید قبل از حرکت به جلو در مورد هر منطقه بیشتر بدانیم.

ناحیه عرضه

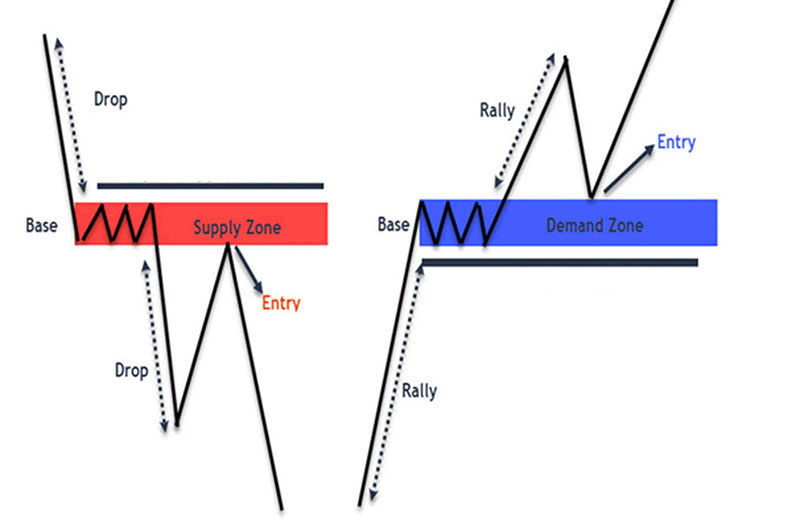

ناحیه عرضه منطقه قیمتی است که معامله گران معمولاً در آن منطقه به فروش می پردازند. این منطقه بالاتر از قیمت فعلی است، جایی که بالاترین سود یا پتانسیل فروش است. هنگامی که قیمت به این سطح می رسد، سفارش های تکمیل نشده تکمیل می شوند و قیمت را پایین می آورند. برای درک واضح تر مفهوم منطقه عرضه، از نمودار زیر کمک بگیرید.

نمودار بالا نشان می دهد که قیمت به یک منطقه خاص می رسد، مدتی منتظر می ماند و سپس به پایین می رود. این چرخه تا زمانی که تمام سفارشات انجام نشده پر شوند، به تکرار خود ادامه می دهد.

ناحیه تقاضا

ناحیه تقاضا منطقه قیمتی است که معامله گران معمولاً در آن خرید می کنند. این منطقه کمتر از قیمت فعلی است، جایی که علاقه یا پتانسیل خرید در بالاترین ناحیه است. این بدان معناست که منطقه تقاضا به دلیل سفارشات خرید زیاد در آن سطح، خریداران زیادی دارد.

نمودار زیر به شما کمک می کند مفهوم ناحیه تقاضا را به درستی درک کنید.

در نمودار، می توانید یک حرکت فوری به سمت بالا را مشاهده کنید. به این دلیل که وقتی قیمت تا ناحیه تقاضا افزایش مییابد، برخی از سفارشها پر میشوند در حالی که سفارشهای پر نشده جذب میشوند.

انواع اصلی ناحیه عرضه و تقاضا

دانستن الگوهای موجود در نواحی عرضه و تقاضا بسیار مهم است. مانند تحلیل الگوی قیمت سنتی، ناحیه عرضه و تقاضا نیز دارای الگوهای معکوس و ادامه دار هستند.

الگوهای معکوس

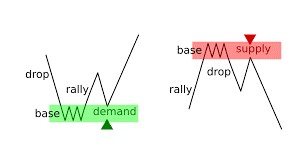

این الگوها به سادگی به وضعیتی اشاره دارند که روند قیمت از بالا به پایین یا پایین به بالا معکوس می شود. الگوهای معکوس قوی هستند و با قیمت دنبال می شوند. برای درک واضح تر این الگوها، دو ساختار را مثال می زنیم:

Drop-Base-Rally: در این ساختار، قیمت به سمت پایین حرکت می کند (اشاره به افت قیمت)، مدتی منتظر می ماند تا ساختار پایه ایجاد شود و در نهایت به سمت بالا افزایش می یابد. (اشاره به افزایش قیمت)

Rally-Base-Drop: در این ساختار، قیمت به سمت بالا افزایش می یابد، مدتی منتظر می ماند تا ساختار پایه ایجاد شود و سپس به سمت پایین حرکت می کند تا یک افت قیمت بزرگ را نشان دهد.

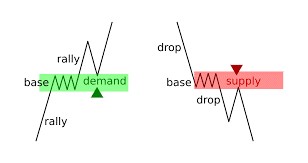

در نمودار قیمت زیر می توانید ناحیه عرضه را در منتهی الیه سمت چپ شناسایی کنید و ناحیه تقاضا با دو ساختار بعدی نشان داده می شوند.

در ناحیه عرضه، میتوانید شاهد افزایش قیمت، مدتی توقف و سپس کاهش قابلتوجه، به دنبال ساختار Rally-Base-Drop باشید. نکته قابل توجه نحوه خروج قیمت از ساختار پایه است. کندل های بلند نشان دهنده افت شدت عدم تعادل در آن سطح قیمتی است.

در سایر ساختارهای منطقه تقاضا، به وضوح می توانید شاهد کاهش قابل توجه قیمت، ایجاد یک پایه و سپس افزایش قیمت، به دنبال ساختار Drop-Base-Rally باشید.

الگوهای ادامه دار

الگوهای ادامه دار به وضعیتی اشاره میکنند که روند قیمت همچنان به سمت پایین یا پایین به بالا حرکت میکند. این الگوها عموماً ضعیف هستند زیرا در بیشتر مواقع، قیمت تمایل به شکستن این ساختارها دارد. برای درک بهتر الگوهای ادامه دار، اجازه دهید نگاهی به دو نوع آنها بیندازیم:

Drop-Base-Drop: در این ساختار، قیمت کاهش مییابد، برای مدتی مکث میکند تا یک پایه ایجاد کند و سپس به صورت قوی به حرکت پایین ادامه میدهد.

Rally-Base-Rally: در این ساختار، قیمت افزایش می یابد، برای ایجاد یک پایه برای مدتی مکث می کند و به حرکت رو به بالا ادامه می دهد.

در نمودار زیر، ناحیه تقاضا در سمت چپ و ناحیه عرضه با دو ساختار بعدی نشان داده شده است.

در منطقه تقاضا، میتوانید افزایش قیمت را ببینید، مدتی منتظر بمانید تا پایه را ایجاد کنید و سپس به حرکت رو به بالا ادامه دهید و ساختار Rally-Base-Rally را دنبال کنید. کندل های بلند نشان دهنده تداوم افزایش قیمت است.

در سایر مناطق عرضه، می توانید شاهد کاهش قابل توجه قیمت باشید، مدتی منتظر بمانید تا پایه ایجاد شود و سپس به حرکت رو به پایین ادامه دهید، طبق ساختار Drop-Base-Drop.

الگوهای معکوس معمولاً به دلیل استحکام بالا شانس موفقیت بیشتری نسبت به الگوهای ادامه دار دارند.

شناسایی مناطق عرضه و تقاضا در نمودار

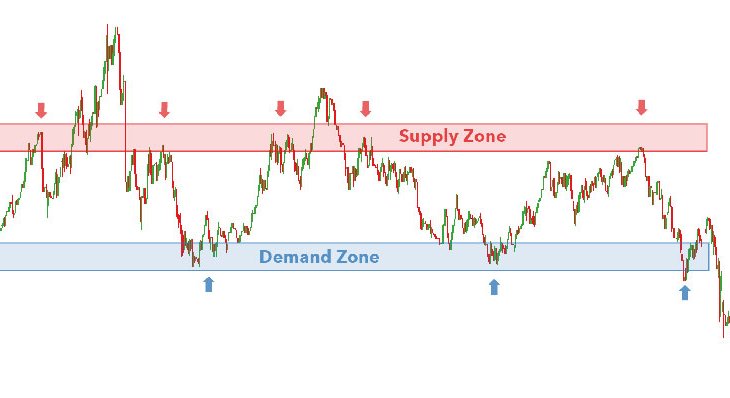

شناسایی عدم تعادل بازار اولین گام برای یافتن ناحیه عرضه و تقاضا است. به عبارت ساده، عدم تعادل بازار به تغییرات بزرگ قیمت در یک جهت (به سمت بالا یا پایین) بر اساس نوسان عرضه و تقاضا اشاره دارد.

نمودار زیر به ما نشان می دهد که:

زمانی که تقاضا بیشتر از عرضه باشد، قیمت افزایش می یابد که با کندل های بزرگ سبز نشان داده می شود.

زمانی که عرضه بیشتر از تقاضا باشد، قیمت کاهش می یابد که با کندل های بزرگ قرمز نشان داده می شود.

این کندل های بزرگ در واقع حرکات قیمت هستند و عدم تعادل بازار را در نمودار به ما نشان می دهند. نکته کلیدی که هنگام یافتن عدم تعادل در بازار باید به خاطر بسپارید این است که فقط به کندل های بزرگ توجه داشته باشید که به کندلهای قیمت انفجاری یا "کندل های دامنه گسترده" (ERC) نیز معروف هستند.

اکنون که به راحتی میتوانید عدم تعادل بازار را در نمودار پیدا کنید، میتوانید سه مرحله ضروری را برای شناسایی ناحیه عرضه و تقاضا دنبال کنید.

مرحله 1: قیمت فعلی را مشخص کنید

ابتدا باید قیمت فعلی را در نمودار مشخص کنید. سپس، به سمت چپ نمودار نگاه کنید و یک ردیف قوی از کندل ها را پیدا کنید که به سمت بالا یا پایین حرکت می کنند. به طور معمول، مناطق عرضه حرکات رو به بالا و مناطق تقاضا حرکت نزولی را نشان می دهند.

مرحله 2: ERC ها را پیدا کنید

اکنون روی ناحیه سمت چپ نمودار تمرکز کنید تا ERC ها را پیدا کنید. شما می توانید این کندل ها را از روی بدنه بلندشان و بدون فتیله (wicks) تشخیص دهید. به یاد داشته باشید که اگر هر کندلی دارای اندازه فتیله و بدنه برابر باشد، ERC نیست. ERC ها در نمودار قیمت بالا مشخص شده اند.

مرحله 3: منشا حرکت قیمت را شناسایی کنید

در نهایت، باید منشا حرکت قیمت را در نمودار مشخص کنید. همانطور که در نمودار بالا، قیمت با کندل های کوچک افزایش یافت، برای مدتی مکث کرد و سپس دو ERC کاهش یافت. این مبدای است که ما برای تشکیل پایه منطقه عرضه نیاز داریم. این پایه به ما کمک می کند تا ناحیه را ترسیم کنیم.

بهترین شاخص های مناطق عرضه و تقاضا

شاخص های زیادی وجود دارد که می توانید از آنها برای تأیید ناحیه عرضه و تقاضا در نمودار قیمت استفاده کنید. برخی از بهترین ها عبارتند از:

نقاط محوری (Pivot Points)

اکثر معامله گران از نقاط محوری روزانه یا هفتگی برای نشان دادن مناطق عرضه و تقاضا استفاده می کنند. این نقاط شاخص های تحلیل تکنیکال هستند که میانگین قیمت های بالا، پایین و پایانی را از آخرین روز معاملاتی در اختیار معامله گران قرار می دهند. همچنین می توانید از نقاط محوری برای یافتن سطوح حمایت و مقاومت نیز استفاده کنید.

سطوح حمایت و مقاومت (Support and Resistance Levels)

برخی از معامله گران نیز از سطوح حمایت و مقاومت برای تایید یا نشان دادن ناحیه عرضه و تقاضا استفاده می کنند. حمایت و مقاومت به معامله گران کمک می کند تا الگوهای نمودار در بازارهای عرضه و تقاضا را درک و ارزیابی کنند. حمایت به سطح قیمتی اشاره دارد که در آن حرکت نزولی به دلیل افزایش تقاضا برای یک دارایی متوقف می شود.

از سوی دیگر، مقاومت سطح قیمتی را توصیف می کند که در آن حرکت رو به بالا با یک فروش معکوس می شود. این به معامله گران امکان می دهد بدانند چه زمانی می توانند وارد معاملات شده و یا از آن خارج شوند.

سطوح فیبوناچی (Fibonacci Levels)

سطوح فیبوناچی به معامله گران کمک می کند تا نسبت به نقاط عطف احتمالی در مناطق عرضه و تقاضا اطمینان بیشتری داشته باشند. در نمودار بالا 61.8 درصد سطح قابل توجهی در نظر گرفته شده است.

نظر بدهید