موفق شدن در بازار مالی، کاریست که صبر، استقامت و پشتکار می خواهد، چرا که این بازارها ساخته شده اند تا پول های شما را از دستانتان بگیرند، اما این بدان معنا نیست که شما نمی توانید در این بازار سود کسب کنید، یکی از مسیرهایی که می توانید از آن کسب درآمد کنید، تحلیل به سبک وایکوف است، سبک های بسیار زیادی در حوزه بازاهای مالی همچون بورس و ارزهای دیجیتال (cryptocurrency) است که معامله گران حق انتخاب دارند کدام مسیر را پیش بگیرند.

وایکوف کیست؟

ریچارد دمیل وایکوف (1873-1934) از پیشگامان اوایل قرن بیستم در رویکرد فنی مطالعه بازار سهام بود. او به همراه داو، گان، الیوت و مریل یکی از پنج "ستاره" تحلیل تکنیکال در نظر گرفته می شود. وایکوف در سن 15 سالگی به عنوان سهامدار در یک کارگزاری نیویورک مشغول به کار شد. پس از آن، در حالی که هنوز 20 ساله بود، رئیس شرکت خود شد. او همچنین مجله وال استریت را که در مقطعی بیش از 200,000 دنبال کننده داشت، تأسیس کرد و نزدیک به دو دهه نوشت و ویرایش کرد. وایکوف دانشجوی مشتاق بازارها و همچنین تاجر فعال بود. او فعالیت های بازار و کمپین های اپراتورهای سهام افسانه ای زمان خود، از جمله جی پی مورگان و جسی لیورمور را مشاهده کرد.

وایکوف متوجه شد که سرمایه گذاران خرد در حال نابود شدن هستند. در نتیجه، او خود را وقف آموزش «قوانین واقعی بازی» به مردم کرد که توسط منافع بزرگ یا «پول هوشمند» انجام می شود. در دهه 1930، مدرسه ای را تأسیس کرد که بعداً به موسسه بورس تبدیل شد. پیشنهاد مرکزی مدرسه دوره ای بود که مفاهیمی را که Wyckoff در مورد چگونگی شناسایی انباشت و توزیع سهام اپراتورهای بزرگ با نحوه اتخاذ موقعیت در هماهنگی با این بازیگران بزرگ آموخته بود، ادغام می کرد. بینش های آزمایش شده او امروز به همان اندازه معتبر هستند.

رویکرد پنج مرحله ای تحلیل به سبک وایکوف

.jpg) موقعیت فعلی و روند احتمالی آینده بازار را تعیین کنید. آیا بازار در حال تثبیت است یا روند؟ آیا تحلیل شما از ساختار بازار، عرضه و تقاضا نشان دهنده جهتی است که در آینده نزدیک وجود دارد؟ این ارزیابی باید به شما کمک کند تصمیم بگیرید که آیا اصلاً در بازار حضور داشته باشید و اگر چنین است، موقعیت های خرید یا فروش کوتاه را انتخاب کنید. از انواع نمودارهای قیمت شاخص های اصلی بازار برای مرحله 1 استفاده کنید.

موقعیت فعلی و روند احتمالی آینده بازار را تعیین کنید. آیا بازار در حال تثبیت است یا روند؟ آیا تحلیل شما از ساختار بازار، عرضه و تقاضا نشان دهنده جهتی است که در آینده نزدیک وجود دارد؟ این ارزیابی باید به شما کمک کند تصمیم بگیرید که آیا اصلاً در بازار حضور داشته باشید و اگر چنین است، موقعیت های خرید یا فروش کوتاه را انتخاب کنید. از انواع نمودارهای قیمت شاخص های اصلی بازار برای مرحله 1 استفاده کنید.- سهام یا دیگر دارایی خود را هماهنگ با روند انتخاب کنید. در یک روند صعودی، سهام یا رمز ارزی را انتخاب کنید که قوی تر از بازار هستند. به عنوان مثال، به دنبال دارایی باشید که درصد افزایش بیشتری نسبت به بازار در طول رالی و کاهش کمتری در طی واکنش نشان می دهند. در یک روند نزولی، برعکس عمل کنید و دارایی را انتخاب کنید که ضعیف تر از بازار هستند. اگر در مورد موضوع خاصی مطمئن نیستید، آن را رها کنید و به سراغ مورد بعدی بروید.

- یک دارایی را برای معامله با "علت" انتخاب کنید که برابر یا فراتر از حداقل هدف شما باشد. یکی از اجزای مهم انتخاب و مدیریت تجارت Wyckoff روش منحصر به فرد او برای شناسایی اهداف قیمتی با استفاده از پیش بینی های نقطه و شکل (P&F) برای معاملات بلند و کوتاه بود. در قانون Wyckoff "علت و معلول"، تعداد افقی P&F در محدوده معاملاتی نشان دهنده علت است، در حالی که حرکت بعدی قیمت نشان دهنده اثر است. بنابراین، اگر قصد دارید در موقعیت های خرید، خرید کنید، دارایی را انتخاب کنید که در حال انباشت یا انباشت مجدد هستند و دلیل کافی برای برآورده کردن هدف شما ایجاد کرده اند.

- تعیین آمادگی دارایی برای حرکت؛ به عنوان مثال، در یک محدوده معاملاتی پس از یک رالی طولانی مدت، آیا شواهد حاصل ضعف خریداران دیده شده است؟ یا این صبر یک استراحت برای رالی مجدد قیمت است.

- زمان تعهد خود را با چرخش در شاخص بورس و ارزهای دیجیتال تعیین کنید. سه چهارم یا بیشتر مسائل فردی در هماهنگی با بازار عمومی حرکت می کنند، بنابراین با داشتن قدرت کلی بازار در پشت آن، شانس یک معامله موفق را بهبود می بخشید. اصول خاص Wyckoff به شما کمک می کند تا چرخش های بالقوه بازار را پیش بینی کنید، از جمله تغییر ماهیت عملکرد قیمت (مانند بزرگترین نوار نزولی در بالاترین حجم پس از یک روند صعودی طولانی).

3 قانون تحلیل به سبک وایکوف

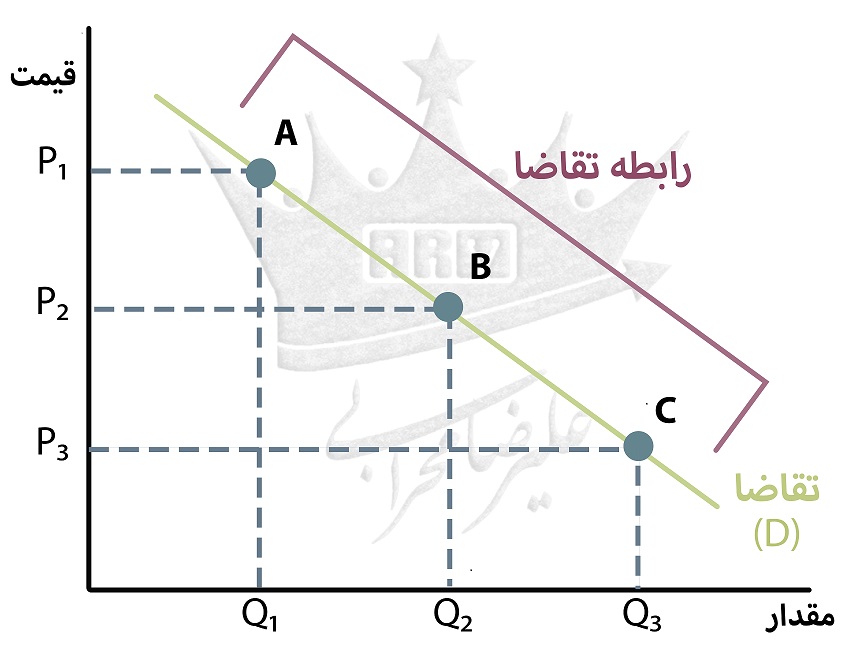

عرضه و تقاضا در تحلیل به سبک وایکوف

قیمت زمانی افزایش پیدا خواهد کرد که تقاضا بیشتر از عرضه باشد و همچنین قیمت زمانی کاهش مییابد که عرضه بیشتر از تقاضا باشد. البته این اصل یکی از اصول اساسی و اولیه بازارهای مالی بوده و مخصوص روش وایکوف نمیباشد. این اصل را میتوان به صورت سه معادله زیر بیان کرد:

| تقاضا < عرضه = قیمت کاهش مییابد. |

| تقاضا > عرضه = قیمت افزایش مییابد. |

| تقاضا = عرضه = قیمت تغییر زیادی نخواهد کرد. |

به عبارت دیگر، قانون اول وایکوف اشاره به این دارد که افزایش تقاضا نسبت به عرضه منجر به افزایش قیمت دارد، زیرا قدرت خریداران بیشتر از قدرت فروشندگان است. اما زمانی که قدرت فروشندگان بیشتر از خریداران باشد، عرضه بر تقاضا غالب شده و قیمت کاهش خواهد یافت. افرادی که از روش وایکوف استفاده میکنند، عموما از ترکیب رفتار قیمت و حجم معاملات، تعادل بین عرضه و تقاضا را مورد بررسی قرار میدهند. ترکیب حجم و قیمت، بینش عمیق تری نسبت به بازار و رفتار آتی بازار به ما خواهد داد.

اصل علت و معلول در تحلیل به سبک وایکوف

این قانون تصریح می کند که تفاوت بین عرضه و تقاضا تصادفی نیست. برخی افراد اصل اول را قبول داشته اما اعتقاد دارند، بازار به صورت تصادفی گاهی قدرت تقاضا بالا رفته و گاهی کمتر می شود. اما اصل دوم وایکوف خلاف آن را می گوید. تعادل عرضه و تقاضا اتفاقی برهم نمی خورد، بلکه تغییر عرضه و تقاضا در بازار، نتیجه و حاصل یک مجموعه اتفاق می باشد. در تئوری وایکوف، فاز تراکم یا تجمیع (علت) سرانجام منجر به صعود (معلول) می شود. در مقابل، فاز توزیع (علت) در نهایت منجر به ریزش (معلول) و نزول قیمت می شود. وایکوف برای تخمین تاثیرات احتمالی یک علت، از یک روش منحصر به فرد در نمودار استفاده میکرد. به عبارت دیگر، او روشهایی را برای تعیین اهداف معاملاتی بر اساس فازهای تراکم و توزیع ایجاد کرد. این تکنیک این امکان را فراهم می کرد تا اهداف قیمتی روند بازار را پس از عبور از محدوده تراکم و یا خارج شدن از محدوده روند خنثی، تعیین کند.

اصل اقدام در مقابل نتیجه در تحلیل به سبک وایکوف

مطابق اصل سوم وایکوف، تغییر در قیمت یک دارایی، حاصل و نتیجه یک اقدام و عمل می باشد. این اقدام در حجم معاملات نهفته است و توسط حجم معاملات نشان داده می شود. هنگامی که در یک روند، قیمت با حجم همخوانی دارد، شانس بالایی وجود دارد که روند فعلی ادامه پیدا کند. اما، اگر حجم و قیمت باهم همخوانی نداشته باشند، روند فعلی متوقف خواهد شد و حتی نشان دهنده تغییر در روند خواهد بود.

برای مثال معاملات پادشاه ارزهای دیجیتال بیت کوین را در نظر بگیرید. پس از یک ریزش شدید قیمت وارد فاز انباشت خود می شود و معاملات با حجم بالایی صورت می گیرد. اما دیگر خبری از ریزش قیمت نیست. افزایش حجم معاملات نشان دهنده، اقدام بزرگ در بازار است، اما حرکت در یک روند خنثی نشان دهنده یک نتیجه جزئی است.

می توانید بهترین دروه پرایس اکشن ایران را مشاهده کرده و به راحتی ترید کنید.

4 فاز مهم در تحلیل به سبک وایکوف

معرفی فاز تراکم در تحلیل به سبک وایکوف

“پول هوشمند” پیش از دیگران اقدام به خرید یک دارایی می کند. زمانی که قیمت در این فاز قرار می گیرد، معمولا نوسانات قیمت کاهش یافته و روند بازار خنثی خواهد بود، منظور از پول هوشمند همان بازارگردانان هستند که پرایس اکشن سبک ICT تمرکز تحلیلی خود را بر روی یافتن ردپای مارکت میکرها گذاشته است، پول هوشمند به نام های دیگر نیز شناخته می شود، بیگ بویز، IT، نهنگ ها و...

فاز صعودی در تحلیل به سبک وایکوف

زمانی که “پول هوشمند” خرید خود را کامل کرد و به مقدار کافی از دارایی مورد نظر و در قیمتهای پایین خرید انجام داد و همچنین فروشنده ای هم در بازار نبود، “پول هوشمند” شروع به بالا بردن بازار می کند. رشد قیمت باعث جذب دیگر سرمایه گذاران خواهد شد و این اتفاق باعث افزایش تقاضا در بازار خواهد شد. زمانی که قیمت رشد کند، سرمایهگذاران بیشتری اقدام به خرید خواهند کرد. احساس بازار به قیمت مثبت شده و این باعث افزایش هرچه بیشتر تقاضا در بازار خواهد شد.

فاز توزیع در تحلیل به سبک وایکوف

پس از فاز صعودی و پس از آنکه پول هوشمند به سود مورد نظر خود رسید، اقدام به فروش دارایی خود خواهد کرد. او دارایی خود را به افراد تازه واردی که دیر به بازار رسیده اند می فروشد. این فاز نیز مانند فاز انباشت، روند قیمت، خنثی خواهد بود. در این فاز، تقاضا تا زمانی که خسته نشود جذب می شود. بسیاری از افراد این حالت را استراحتی برای یک روند صعودی دیگر می دانند اما اینطور نیست زیرا پول هوشمند از بازار خارج شده است.

فاز نزولی در تحلیل به سبک وایکوف

پس از فاز توزیع، زمانی نخواهد گذشت که بازار وارد فاز دیگری شود که به آن فاز نزولی گفته می شود. قیمت شروع به ریزش کرده و بازار نزولی می شود. در واقع در زمانی که پول هوشمند تمام دارایی خود را به فروش رساند، بازار شروع به ریزش خواهد کرد. در این فاز، عرضه بیشتر از تقاضا می شود و روند نزولی آغاز می شود.

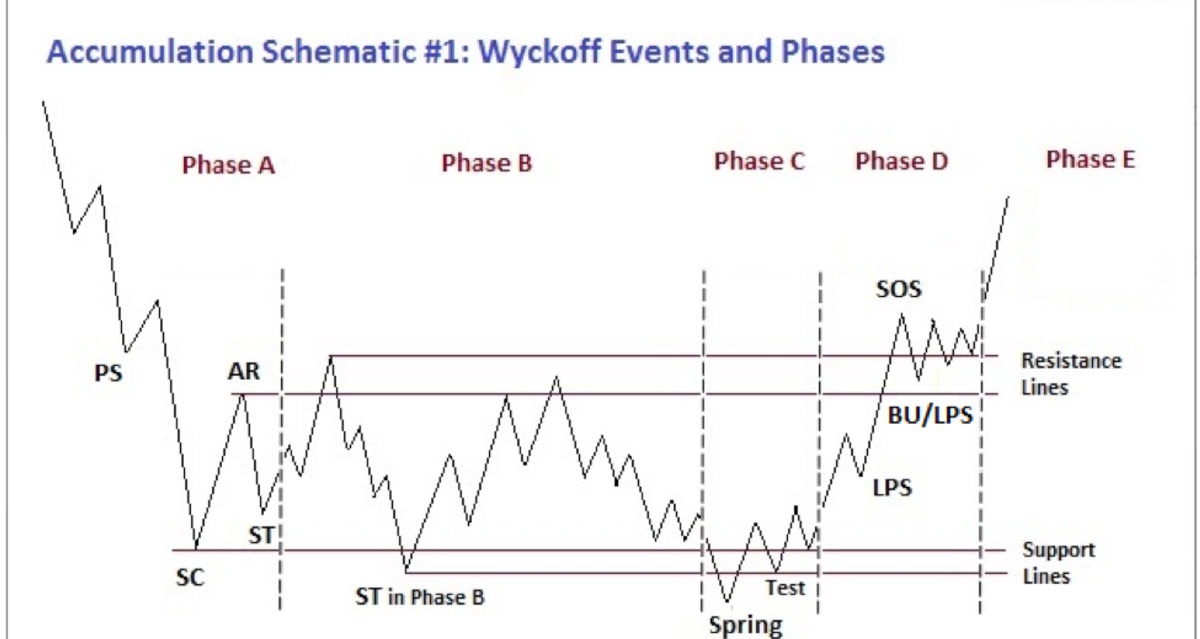

شماتیک سبک وایکوف

PS - پشتیبانی اولیه، که در آن خرید قابل توجه پس از یک حرکت نزولی طولانی مدت شروع می کند. حجم افزایش می یابد که نشان دهنده این است که حرکت نزولی ممکن است به پایان خود نزدیک شود.

SC - اوج فروش، نقطه ای که در آن افزایش فشار فروش معمولاً به اوج می رسد و فروش سنگین یا وحشتناک توسط مردم توسط منافع حرفه ای بزرگ تر در پایین یا نزدیک به پایین جذب می شود. اغلب قیمت به خوبی از سطح پایین در یک SC بسته می شود که منعکس کننده خرید این منافع بزرگ است.

AR - رالی خودکار، که به دلیل کاهش شدید فشار فروش رخ می دهد. موج خرید به راحتی قیمت ها را بالا می برد. این بیشتر با پوشش کوتاه تقویت می شود. اوج این رالی به تعیین مرز بالایی یک TR انباشته کمک خواهد کرد.

ST - آزمون ثانویه، که در آن قیمت مجدداً از ناحیه SC بازدید می کند تا تعادل عرضه و تقاضا را در این سطوح آزمایش کند. اگر قرار است کف قیمت تایید شود، با نزدیک شدن بازار به حمایت در ناحیه SC، حجم باید به میزان قابل توجهی کاهش یابد. داشتن ST های متعدد بعد از SC معمول است.

توجه: فنرها یا تکان ها معمولاً در یک TR (تریدینگ رنج) دیگر اتفاق می افتند و به بازیگران غالب سهام و رمز ارزها اجازه می دهند تا قبل از شروع یک کمپین نشانه گذاری، آزمایش قطعی عرضه موجود را انجام دهند. یک "چشمه" قیمت را زیر پایین ترین سطح TR می گیرد و سپس معکوس می کند تا در داخل TR بسته شود. این اقدام به منافع بزرگ اجازه می دهد تا مردم را در مورد جهت روند آینده گمراه کنند و سهام اضافی را با قیمت های مقرون به صرفه به دست آورند. لرزش انتهایی در انتهای TR تجمعی مانند فنر است. همچنین ممکن است پس از شروع افزایش قیمت، تغییرات سریع رخ دهد، با حرکت رو به پایین سریع که هدف آن ترغیب معامله گران خرده فروشی و سرمایه گذاران در موقعیت های خرید برای فروش سهام خود به اپراتورهای بزرگ است. با این حال، فنرها و لرزشهای پایانه عناصر مورد نیاز نیستند: شماتیک تجمع 1 یک فنر را نشان میدهد، در حالی که نمودار تجمعی 2 یک TR را بدون فنر نشان میدهد.

تست - اپراتورهای بزرگ همیشه بازار را برای عرضه در طول یک TR (مثلاً ST ها و فنرها) و در نقاط کلیدی در طول افزایش قیمت آزمایش می کنند. اگر در آزمایشی عرضه قابل توجهی ظاهر شود، بازار اغلب آماده علامت گذاری نیست. یک فنر اغلب با یک یا چند آزمایش دنبال می شود. یک آزمایش موفقیت آمیز (که نشان می دهد افزایش قیمت بیشتر به دنبال خواهد داشت) معمولاً باعث کاهش بیشتر در حجم کمتر می شود.

SOS - نشانه قدرت، و حجم نسبتاً بالاتر؛ اغلب یک SOS پس از یک فنر انجام می شود و تفسیر تحلیلگر از آن اقدام قبلی را تأیید می کند.

LPS - آخرین نقطه پشتیبانی، نقطه پایین یک واکنش یا عقب نشینی پس از SOS است، پشتیبان گیری از LPS به معنای عقب نشینی برای حمایتی است که قبلاً مقاومتی بوده است، با کاهش حجم و گسترش. در برخی نمودارها، علیرغم دقت ظاهراً منحصر به فرد این عبارت، ممکن است بیش از یک LPS وجود داشته باشد.

BU - "پشتیبان گیری" این اصطلاح مختصر استعاره ای رنگارنگ است که توسط رابرت ایوانز، یکی از معلمان برجسته روش وایکوف از دهه 1930 تا 1960 ا.بداع شده است. ایوانز SOS را به "جهش از طریق نهر" مقاومت قیمت تشبیه کرد و "بازگشت به نهر" هم سود کوتاه مدت و هم آزمایشی برای عرضه اضافی در اطراف ناحیه مقاومت را نشان داد.

توضیح حرکات الگو وایکوف

فاز A در تحلیل به سبک وایکوف

فاز A توقف روند نزولی قبلی را نشان می دهد. تا این لحظه عرضه غالب بوده است. کاهش نزدیک عرضه در حمایت اولیه (PS) و اوج فروش (SC) مشهود است. این رویدادها اغلب در نمودار قیمت میله ای بسیار واضح هستند، جایی که حجم زیاد انتقال تعداد زیادی از سهام و یا دیگر دارایی ها از عموم به منافع حرفه ای بزرگ را نشان می دهد. هنگامی که این فشارهای شدید فروش کاهش یافت، معمولاً یک افزایش خودکار (AR)، متشکل از تقاضای نهادی برای دارایی ها و همچنین پوشش کوتاه مدت، رخ می دهد. یک تست ثانویه موفقیت آمیز (ST) در ناحیه SC فروش کمتری نسبت به قبل و کاهش حجم را نشان می دهد که عموماً در همان سطح قیمتی SC یا بالاتر از آن متوقف می شود. اگر ST از SC پایینتر رود، میتوان افتهای جدید یا تثبیت طولانی مدت را پیش بینی کرد. پایین بودن SC و ST و بالاترین AR مرزهای TR را تعیین می کند. خطوط افقی ممکن است برای کمک به تمرکز توجه بر رفتار بازار ترسیم شوند، همانطور که در دو طرح انباشتگی بالا مشاهده می شود.

گاهی اوقات روند نزولی ممکن است به طور چشمگیری کمتر به پایان برسد، بدون اینکه اوج قیمت و حجم عمل کند. با این حال، به طور کلی، ترجیح داده می شود که PS، SC، AR و ST را ببینید، زیرا اینها نه تنها یک چشم انداز نموداری متمایزتر را ارائه می دهند، بلکه نشانه واضحی هستند که اپراتورهای بزرگ به طور قطعی انباشت را آغاز کرده اند.

فاز B در تحلیل به سبک وایکوف

در تحلیل وایکوف، فاز B کارکرد «ایجاد یک علت» را برای یک روند صعودی جدید انجام می دهد. در فاز B، مؤسسات و منافع حرفه ای بزرگ در حال جمع آوری موجودی با قیمت نسبتاً پایین در انتظار نشانه گذاری بعدی هستند. فرآیند انباشت نهادی ممکن است زمان زیادی طول بکشد (گاهی اوقات یک سال یا بیشتر) و شامل خرید سهام با قیمت های پایین تر و بررسی پیشرفت قیمت با فروش های کوتاه است. معمولاً چندین ST در طول فاز B و همچنین اقداماتی از نوع رو به بالا در انتهای بالایی TR وجود دارد. به طور کلی، منافع بزرگ، خریداران خالص سهام یا رمز ارزها با تکامل TR هستند، با هدف به دست آوردن هر چه بیشتر عرضه شناور باقیمانده؛ خرید و فروش نهادی، عملکرد قیمتی بالا و پایین محدوده معاملاتی را نشان می دهد. در اوایل فاز B، نوسانات قیمت معمولا گسترده و همراه با حجم بالا هستند. با این حال، همانطور که متخصصان عرضه را جذب می کنند، حجم نزولی ها در TR کاهش می یابد. هنگامی که به نظر می رسد که عرضه به پایان رسیده است، موجودی برای فاز C آماده است.

فاز C درتحلیل به سبک وایکوف

در فاز C است که قیمت سهام از طریق آزمایش تعیین کننده عرضه باقیمانده می گذرد و به اپراتورهای "پول هوشمند" اجازه می دهد تا مطمئن شوند که آیا سهام یا رمز ارزی آماده علامت گذاری است یا خیر؛ همانطور که در بالا ذکر شد، فنر حرکت قیمت به زیر سطح حمایت TR (تثبیت شده در فازهای A و B) است که به سرعت معکوس می شود و به TR باز می گردد. این نمونه ای از تله خرس است زیرا به نظر می رسد افت زیر سطح حمایت نشان دهنده از سرگیری روند نزولی است. با این حال، در واقعیت، این شروع یک روند صعودی جدید است که فروشندگان دیرهنگام (خرس ها) را به دام می اندازد. در روش Wyckoff، یک آزمایش موفقیت آمیز عرضه که با یک فنر (یا یک تکان) نشان داده می شود، یک فرصت معاملاتی با احتمال بالا را فراهم می کند. فنر کم حجم (یا آزمایش کم حجمی از لرزش) نشان می دهد که آن دارایی احتمالاً آماده حرکت به سمت بالا است، بنابراین این زمان خوبی برای شروع حداقل یک موقعیت خرید جزئی است. ظهور یک SOS اندکی پس از فنر یا لرزش، تحلیل را تأیید می کند. همانطور که در شماتیک اشاره شد، با این حال، آزمایش عرضه میتواند در بالاتر از سطح TR بدون فنر یا تکان دادن انجام شود. هنگامی که این اتفاق می افتد، شناسایی فاز C می تواند چالش برانگیز باشد.

فاز D و E در تحلیل به سبک وایکوف

اگر در تحلیل خود مطمئن باشیم، آنچه باید دنبال شود تسلط مداوم تقاضا بر عرضه است. این با الگوی پیشرفت (SOS) در افزایش حجم، و همچنین واکنشها (LPS) روی حجم های کاهش یافته مشهود است. در طول فاز D، قیمت حداقل به بالای TR خواهد رفت. LPS ها در این مرحله عموماً مکان های عالی برای شروع یا اضافه کردن به موقعیت های طولانی سودآور هستند. در فاز E، سهام یا رمز ارزها و سایر دارایی ها از TR خارج می شود، تقاضا در کنترل کامل است و نشانه گذاری برای همه آشکار است. شکست ها، مانند لرزش ها و واکنش های معمولی تر، معمولا کوتاه مدت هستند.

نتیجه گیری:

بازار مالی به یکی از مسیرهای پردرآمد در دنیا تبدیل شده است، اما موفقیت در این بازار، اصلا کار راحتی نیست، اما دانستن سبک های تحلیلی می تواند به شما در این امر کمک کند، که یکی از این سبک ها تحلیل به سبک وایکوف است، اما به خاطر داشته باشید که مدیریت سرمایه و روانشناسی از اصلی ترین مهارت هایست که باید آن را یاد بگیرید.

.jpg)

.jpg)

نظر بدهید