در نمودارهای قیمتی موجود در بازارهای مالی، اشکالی مانند حروف M و W وجود دارد. این اشکال می توانند براساس طول هر کدام از امواج درون خود، به پیش بینی آینده روند و همچنین محل تغییر روند در آینده به افراد کمک کنند. این الگوها کاربردهای متعددی دارد که برای استفاده از آنها و کسب سود، نیاز است که آموزش های مربوط به آن ها را پشت سر گذاشت. در این مقاله قصد داریم ضمن معرفی فیبوناچی، معروف ترین الگوهای هارمونیک و همچنین روش های معامله با آنها را بررسی کنیم.

فیبوناچی چیست؟

استفاده از فیبوناچی، برای تحلیل به وسیله الگوهای هارمونیک، بسیار موثر می باشد و برای پیدا کردن نقاط برگشت قوی به کار گرفته می شوند. نسبت های فیبوناچی، درصدهایی از حرکت می باشند که می توان برای مشاهده تغییر جهت حرکت را در الگوی هارمونیک، از یکی از آن درصدها استفاده کرد.

انواع فیبوناچی

1- فیبوناچی بازگشتی داخلی (Retracement)

زمانی که یک روند، به یک باره حرکت خود را فارغ از این که روند صعودی یا نزولی است، به پایان نمی رساند، به این معنا که در صورتی که یک رمز ارز روند صعودی دارد، این روند به طور همیشگی صعودی نیست. به این ترتیب این امکان وجود دارد که در نواحی خاصی، روند تغییر کند و مجددا به روند اصلی خود بر گردد.

2- فیبوناچی بازگشتی خارجی (Extension)

کاربرد این فیبوناچی زمانی ست که روند فارغ از صعودی و یا نزولی بودن آن، بیشتر از 100% تغییر کند و تمام مسیری را که پشت سر گذاشته است را برگردد و ادامه دهد. فیبوناچی بازگشتی خارجی یا اکستنشن، نشان دهنده حمایت ها و یا مقاومت های بالای 100% می باشد.

3- فیبوناچی پروجکشن (Projection)

ابزار فیبوناچی پروجکشن، اهداف را با استفاده از سه نقطه نشان می دهند. این ابزار اهداف پیش رو را، با لحاظ کردن روند مشخص می کند. در واقع می توان گفت بازار حرکات گذشته خود را تکرار می کند. فیبوناچی پروجکشن براساس این اصل کار می کند و می توان گفت بازار از حرکات گذشته خود، الگوبرداری می نماید.

4- فیبوناچی انبساطی (Expansion)

این فیبوناچی شباهت زیادی با فیبوناچی پروجکشن دارد، البته با این تفاوت که برای استفاده از انبساطی به 2 نقطه نیاز است.

معرفی 3 مفهوم مهم

1- هم پوشانی

به محدوده ای که در آن چند درصد فیبوناچی قرار دارند، همپوشانی گفته می شود. زمانی همپوشانی صورت می گیرد که از چند فیبوناچی، برای اطمینان بیشتر استفاده شود. به احتمال زیاد، محدوده هم پوشانی محل برگشت روند را نشان می دهد.

2- نقاط بازگشت یا PRZ

هر الگو، نقاط بازگشت خود را دارد که نشان دهنده نقاط برگشت روند می باشد. معمولا از همپوشانی فیبوناچی های مختلف، نقاط برگشتی به دست می آیند.

3- الگوهای هارمونیک

براساس رفتار طبیعت، الگوهای هارمونیک شکل می گیرند. آنچه که در بازارهای مالی صورت می گیرد از روانشناسی و طبیعت تاثیر گرفته است. استفاده از سطوح فیبوناچی، بر نقش طبیعت بر روی بازارهای مالی مهر تایید می زند. معمولا با استفاده از سطوح فیبوناچی، ساختار های قیمتی نشان داده می شوند. در واقع می توان گفت از سطوح فیبوناچی برای تشخیص الگوهای هارمونیک کمک گرفته می شود.

پرایس اکشن به عنوان یکی از کاربردی ترین و مهم ترین روش های تحلیل تکنیکال، که اشاره به رفتار قیمت دارد، بخش جدایی ناپذیر الگوهای هارمونیک می باشد. در واقع می توان گفت استفاده از الگوهای هارمونیک بدون پرایس اکشن، نمی توان انتظار کسب سود به صورت مستمر داشت. به این دلیل که الگوهای هارمونیک مطابق با پرایس اکشن در نواحی PRZ می باشند.

یکی از روش های تحلیل، پرایس اکشن می باشد که می توانید دوره مجموعه را جهت آموزش تهیه فرمائید.

نکته حایز اهمیت این است که تمام الگوها از جمله الگوهای هارمونیک، صرفا پیش بینی هایی مطابق با رفتار پیشین رمز ارزها، می باشد و نمی توان به صورت صد در صدی و تضمینی به آنها اطمینان کرد و باید انتظار روندهای مخالف با پیش بینی را داشت. البته به کار گرفتن پرایس اکشن و در نظر داشتن کندل ها در نواحی PRZ، می تواند در پیش بینی بسیاری از موارد فیلد شدن الگوها موثر باشد و در تصمیم گیری ها به افراد کمک می کنند.

انواع الگوهای هارمونیک

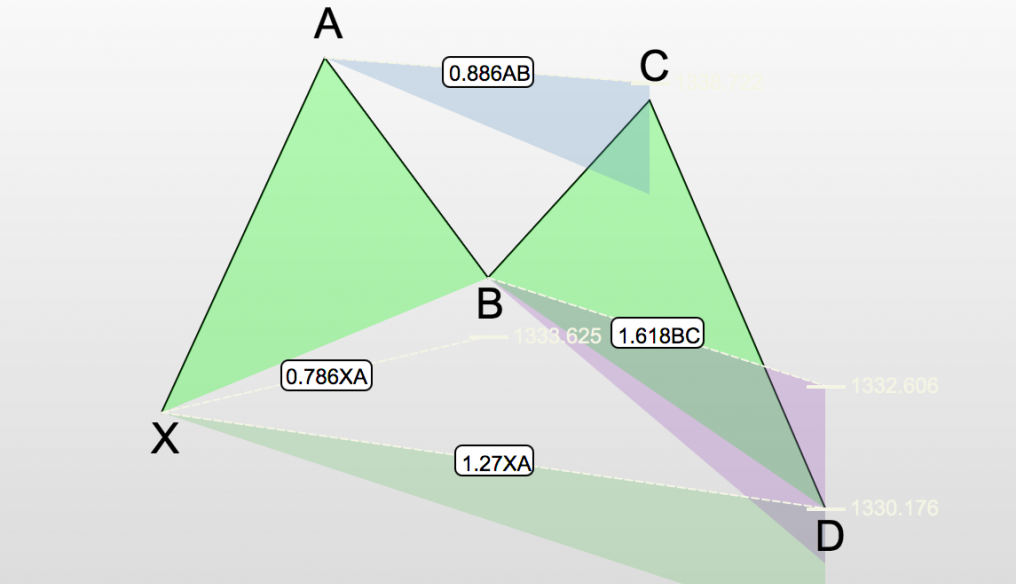

۱. الگوی ایده آل AB = CD

الگویی سه موجی شامل امواج AB, BC, CD می باشد و همچنین پایه و اساس الگوهای متعددی مانند هارمونی و کلاسیک است. این الگو در تمام بازارهای مالی و در تمام بازه های زمانی دیده می شود. در این الگو AB به میزانی که حرکت می کند، CD نیز به همان اندازه حرکت می کند. اگر چه این الگو یک روند صعودی و یا نزولی می باشد، اما امکان دارد که در میانه راه مسیری را در پیش گیرد که مخالف جهت اصلی خود می باشد و سپس مجددا به روند اصلی خود برگردد. در این الگو می توان انتهای مسیر ( نقطه D) را با توجه به این که BC از کدام درصد فیبوناچی بازگشته است، معین کرد.

در حالت Bullish، این الگو زمانی یک حرکت صعودی را آغاز می کند که قیمت به نقطه D می رسد و به همین دلیل به آن بولیش گفته می شود.

در حالت Bearish (نزولی) این الگو زمانی یک موج نزولی را شروع می کند که قیمت به D برسد، یعنی طول موج CD برابر با طول موج AB شود.

جهت آشنایی با بازارهای خرسی و گاوی بر روی لینک مربوطه کلیک کنید.

بنابراین می توان گفت نقطه D در دو حالت صعودی و نزولی، همان جایی می باشد که از آنجا روند تغییر جهت می دهد.

شرایط ضروری برای ایجاد الگوی AB=CD و معامله در آن

اولین نکته ای که ضروریست به آن توجه شود این است که طول موج BC نباید از AB بیشتر باشد. در واقع BC باید از AB کوتاه تر و یا هم اندازه با آن باشد. البته به ندرت پیش می آید که AB و BC با یکدیگر برابر باشند. برای استفاده از این الگو باید مطمئن شد که طول موج CD از طول موج BC بلندتر خواهد شد.

نقاط مهم الگو

1- نقطه C

موج BC یک برگشت از موج AB می باشد. موج BC در واقع بخشی از حرکت AB را جبران و هم پوشانی کرده است. میزان این برگشت باید در محدوده فیبوناچی 0.328 الی 0.886 موج AB باشد تا بتوان آن را یک الگوی هارمونیک AB=BC دانست.

2- نقطهای که AB=CD تکمیل می شود

یکی از نقاط مهم در این الگو، جایی است که طول موج AB و CD با هم برابر می شوند.

3- نقطه فیبوناچی پروجکشن موج BC

در این الگو، محدوده 1.13 تا 3.14 درصدهای مهمی هستند، البته به ندرت پیش می آید که فیبو 3.14 رخ دهد. فیبو یک به این معناست که یک موج همه ی مسیری را که طی کرده است را جبران نموده است.

معامله با استفاده از الگوی هارمونیک ABCD

با استفاده از فیبو Retracement بر موج AB، می توان متوجه شد که BC به چه اندازه موج AB را جبران کرده است و به این ترتیب نقطه C مشخص می شود.

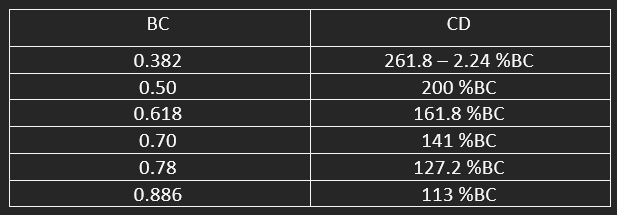

برای پیش بینی میزان حرکت موج بعدی، می توان از این نسبت های متقابل کمک گرفت. به عبارت دیگر در صورتی که موج BC به اندازه 0.50 از موج AB پیش رود، این انتظار را می توان داشت که موج CD نیز 200 درصد یا 2 برابر موج BC حرکت می کند. در این صورت می توان با یک خط افقی فیبوناچی 200 درصد را علامت زد. در جدول پایین می توان نسبت های متقابل را مشاهده کرد.

در نهایت نیز برای اطمینان از برابر بودن AB و CD می توان از فیبوناچی سه نقطه ای کمک گرفت. در این مرحله فقط به نسبت فیبوناچی یک نیاز است.

محدوده نقطهای که طول موج CD برابر با موج AB می باشد و خط افقی که در مراحل قبلی ترسیم شد، یک ناحیه PRZ مشخص می شود که همان نقطه ای ست که نشان دهنده پایان صعود در حرکت صعودی و پایان نزول در حرکت نزولی می باشد. به این ترتیب می توان از طریق یافتن بهترین نقاط ورود و خروج، سود بالاتر کسب کرد.

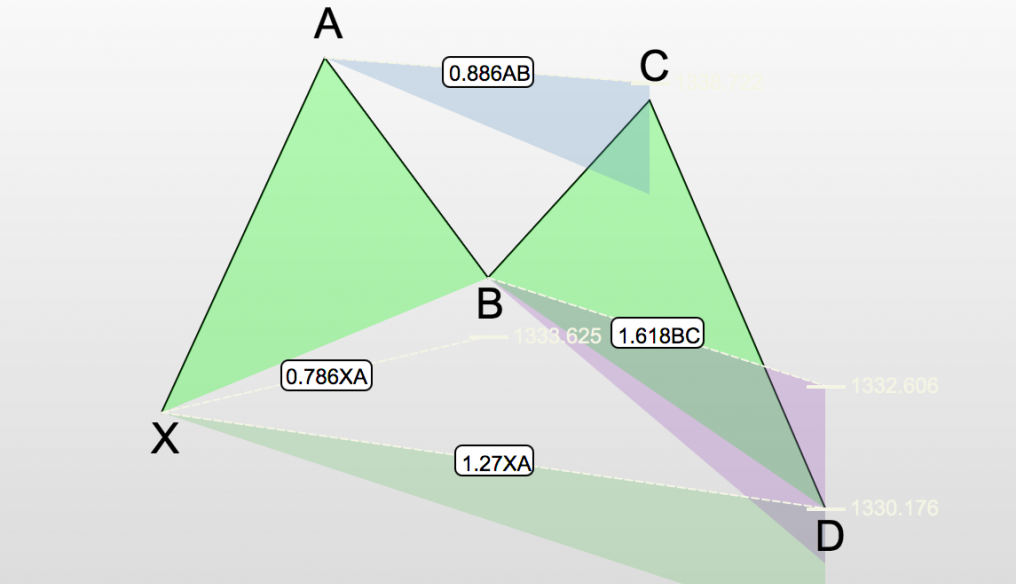

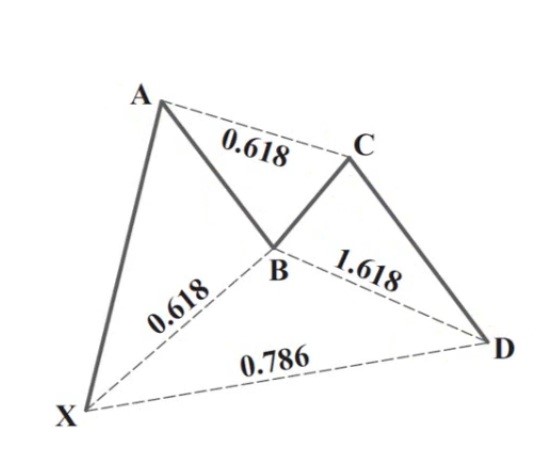

۲. الگوی خفاش (Bat Pattern)

تمام الگوهای هارمونیک دارای الگوی پیشین (ABCD) می باشند، اما با اضافه کردن یک موج دیگر به این الگو، الگوهای دیگری تشکیل می شود. به همین دلیل الگوی AB=CD به عنوان یک الگوی اساسی شناخته شده است و فهم آن باعث می شود که سایر الگوها را بتوان به آسانی درک کرد.

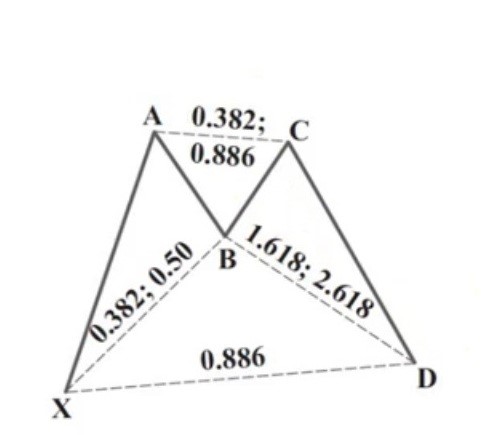

B = 0.382% XA – ۰.۵% XA

C = 0.382% AB – ۰.۸۸۶% AB

D = 88.6% XA

D = 1.618 % BC – ۲.۶۱۸% BC

مواردی که باید در الگوی خفاش بررسی شوند، شامل موارد زیر می باشد:

۱- طول موج AB باید کمتر از فیبوناچی 618 درصد موج XA باشد و بهتر است که این طول موج در محدوده فیبوناچی ۰.۳۱۸ الی ۰.۵ باشد.

۲- نقطه C واقع در محدوده فیبوناچی 382 تا ۰.۸۸۶ درصد موج AB باشد.

۳- مقدار BC پروجکشن حداقل باید 618 درصد ( در محدوده ۱.۶۱۸ تا ۲.۶۱۸) باشد.

۴- نقطه ای که مشخص کننده AB=CD می باشد باید در محدوده PRZ قرار بگیرد.

۵- پس از بررسی پرایس اکشن، می توان به این نتیجه رسید که موج CD قرار است Extended باشد یا خیر. در الگوی خفاش معمولا Extended AB=CD می باشد.

۶- یکی از مهم ترین و اصلی ترین نکاتی که در بررسی و تشخیص الگوی خفاش (BAT) باید مورد توجه قرار بگیرد این است که به هیچ عنوان نباید نقطه D فراتر از X باشد. به عبارت دیگر باید نقطه D در محدوده فیبوناچی ۸۸۶ درصد موج XA قرار داشته باشد. البته در صورتی که کندلی و یا سایه کندل از محدوده ۰.۸۸۶ درصد پیش رود و اگر از نقطه X فراتر نرود، می توان همچنان آن را یک الگوی خفاش تلقی کرد.

یکی از نکات مهم در رابطه با الگوی خفاش که می توان به آن اشاره کرد این است که برگشت روند از ناحیه PRZ که نقطه D بر روی آن قرار دارد، به صورت شارپی و یا شدید صورت می گیرد.

همچنین با توجه به روند حرکت، سقف دوم و یا کف دوم، پایین تر سقف اول می باشد و همچنین کف دوم از کف اول بالاتر است.

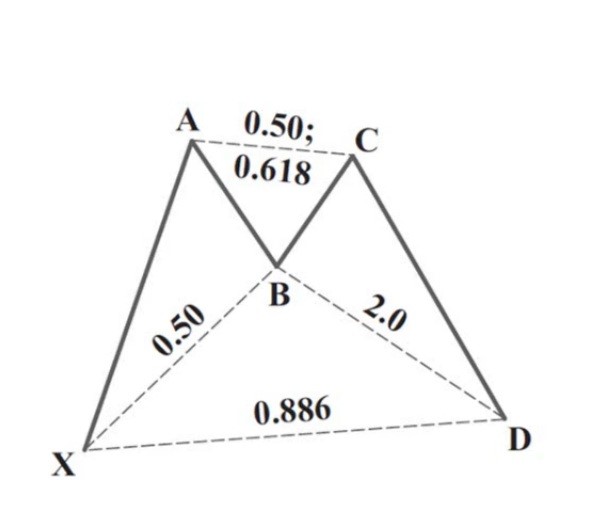

الگوی خفاش ایده آل

نقطه B در ۵۰% موج XA واقع می شود.

نقطه D در ۸۸۶% موج واقع می شود.

طول موج BC می بایست روی فیبوناچی ۵۰ الی ۰.۶۱۸% موج AB قرار بگیرد.

باید مقدار فیبوناچی پروجکشن BC بر روی ۲ باشد. در این صورت، در شرایط ایده آل، موج CD دوبرابر موج BC می باشد.

در ناحیه ۲۷AB=CD، محدوده PRZ تشکیل خواهد شد.

البته نیازی نیست که افراد بتوانند تمام موارد ذکر شده در بالا را در الگو بیابند تا به آن الگوی خفاش ایده آل گفته شود، بلکه ممکن است در الگو، چند مورد وجود داشته باشد و الگو همچنان در حالت ایده آل قرار داشته باشد. در صورتی که معامله ای با تشخیص الگوی ایده آل باز شود، با ضریب اطمینان بالاتری انجام می شود، بنابراین می توان در صورت تشخیص الگوی خفاش ایده آل، معامله با حجم بالاتری را باز کرد.

همچنین تمامی موارد گفته شده در رابطه با حالت نزولی نیز صادق است.

معامله با استفاده از الگوی هارمونیک خفاش

پس از رسم فیبوناچی Retracement موج XA، در صورتی که نقطه B در کمتر از درصد ۰.۶۱۸% موج XA باشد، بهتر است که بین ۰.۳۱۸ تا ۰.۵ قرار داشته باشد.

سپس باید فیبو موج XA را با استفاده از فیبوناچی Retracement رسم کرد. همانطور که قبلا به آن اشاره کردیم، نقطه D که تغییر روند در آن انتظار می رود که صورت بگیرد، در فیبو ۰.۸۸۶% موج XA قرار خواهد گرفت. بنابراین باید فیبو ۰. ۸۸۶ موج XA را در نظر گرفت و یا بر روی آن ناحیه، یک خط افقی رسم کرد.

مورد دیگری که باید به بررسی آن پرداخت این است که باید BC پروجکشن (موج CD) بین ۱.۶۸ تا ۲.۶۸ قرار داشته باشد، سپس خط متناظر با BC پروجکشن را می توان رسم کرد.

حالا برای ABCD از فیبوناچی Trend-Based Fibo Extention می توان استفاده کرد و سپس خطوط به دست آمده را بررسی نمود.

ناحیه ای که توسط هر سه فیبوناچی نشان داده شده است، به عنوان ناحیه PRZ (جایی که انتظار برگشت قیمت وجود دارد) شناسایی می شود. سپس می توان پس از بررسی به کمک پرایس اکشن، وارد معامله شد. به زبان ساده در صورتی که روند صعودی بوده، این احتمال وجود دارد که از ناحیه مشخص شده، نزول کند و این ترتیب افراد می توانند با باز کردن معامله فروش، سود کسب نمایند. همچنین در صورتی که افراد معامله خرید باز دارند، آن ناحیه نشان دهنده بهترین جای خروج می باشد.

البته برعکس این قضیه نیز صدق می کند، یعنی در صورتی که روند نزولی بوده باشد، ناحیه PRZ نشان دهنده منطقه برگشت روند است. بنابراین پس از انجام بررسی های لازم، در نقطه D می توان اقدام به خرید کرد و یا در صورت داشتن یک معامله فروش، می توان آن معامله را بست، زیرا نشان دهنده یک روند صعودی می باشد.

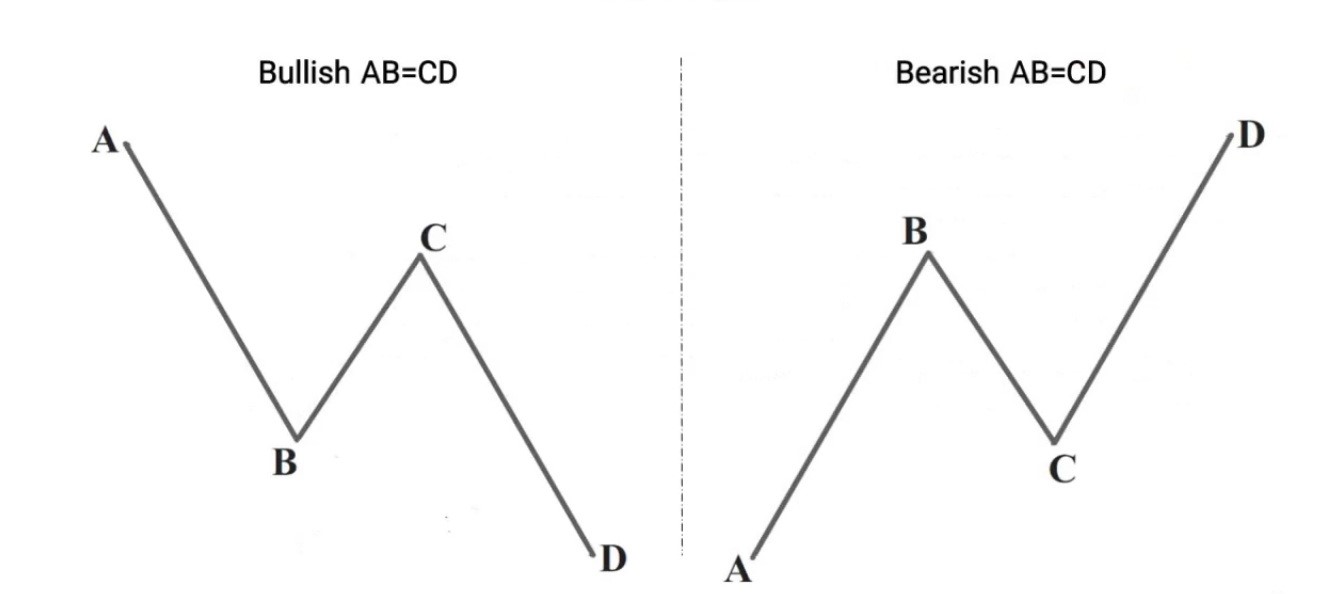

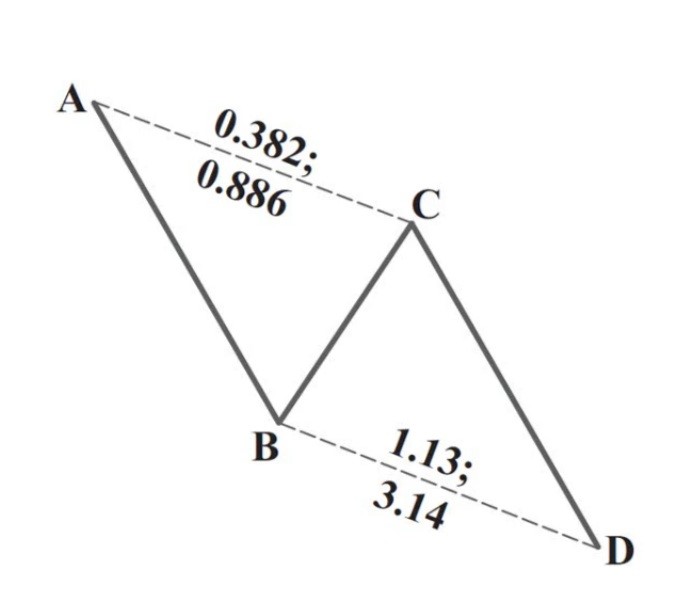

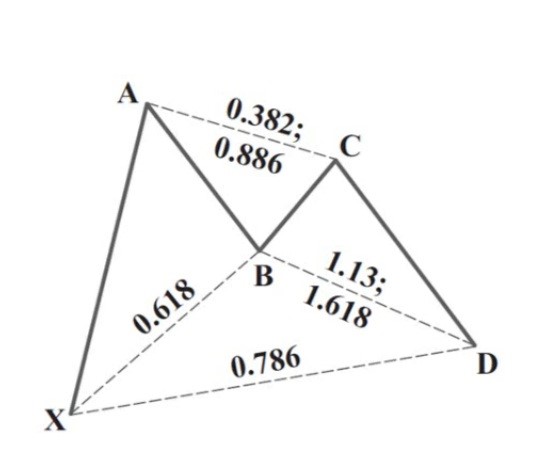

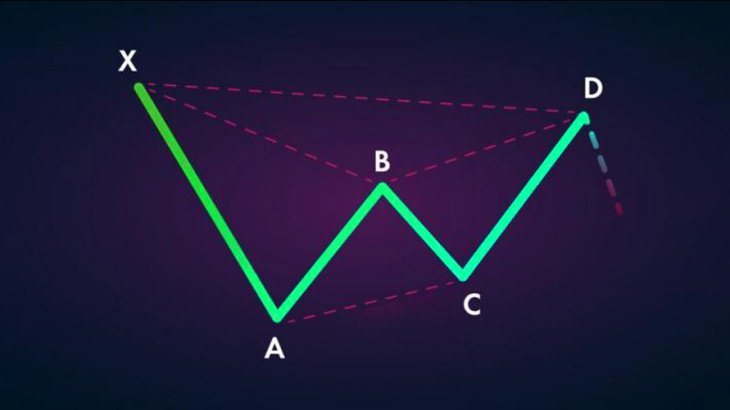

۳. الگوی هارمونیک گارتلی

در الگوی هارمونیک گارتلی موارد زیر باید بررسی شود:

نقطهی B روی فیبوناچی Retracement 618% از موج XA واقع می شود.

در موج BC یا همان CD پروجکشن، باید محدوده فیبو ۱۳ درصد الی ۱.۶۱۸ درصد باشد.

نقطه C در محدوده ی ۳۸۲ درصد تا ۰.۸۸۶ درصد موج AB باشد.

معمولا در این الگوی هارمونیک AB= CD کامل می شود. به عبارت دیگر در منطقه ی PRZ تحقق این تساوی را می توان بررسی کرد.

نقطه D روی فیبو ۷۸۶ درصد از موج XA قرار دارد.

جهت آشنایی با کندل های پوششی مقاله مربوطه را در مطالعه فرمائید.

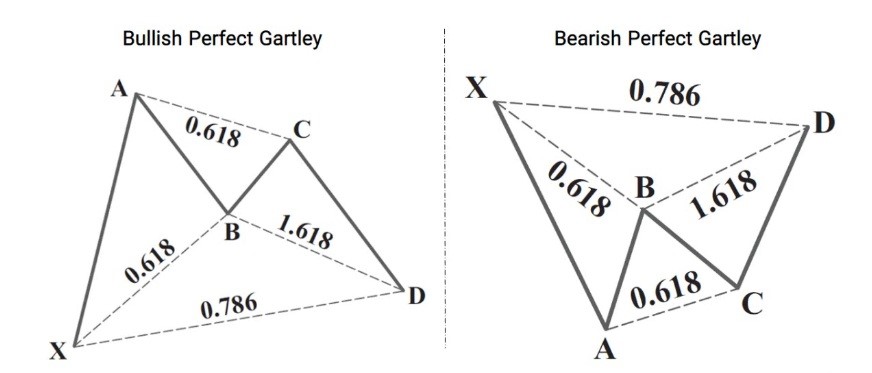

الگوی گارتلی ایده آل

طبق تصویر فوق می توان مشاهده کرد که برای داشتن یک الگوی گارتلی ایده آل، باید موارد زیر وجود داشته باشد:

- قرار گرفتن نقطه B بر روی فیبو 618 موج XA

- قرار گرفتن نقطه C بر روی فیبو 618 موج AB

- قرار گرفتن نقطه D بر روی فیبو 786 موج XA

- قرار گرفتن پروجکشن BC بر روی 618

- تشکیل شدن الگوی AB=CD

الگوی ایده آل صعودی و نزولی گارتلی

اگر چه نمی توان انتظار داشت که الگوهای ایده آل را همیشه در نمودارها مشاهده کرد، اما اطلاع داشتن از یک الگوی ایده آل، شانس موفقیت یا وین ریت بالاتری دارد و این به افراد کمک می کند با پیدا کردن یکی از این الگوهای ایده آل، بتوان با اطمینان بیشتری یک معامله با حجم بالاتر را باز کرد.

معامله با استفاده از الگوی هارمونیک گارتلی

در مرحله اول باید نمودار را بررسی کرد. برای تشخیص این که یک نموار مشکوک به گارتلی، دارای شرایط لازم است یا خیر، باید نقطه B را با استفاده از فیبوناچی Retracement، بررسی کرد. در صورتی که نقطه B بر روی 0.618% موج XA واقع شده باشد، این الگو می تواند یک الگوی هارمونیک گارتلی باشد. البته باید سایر موج ها را نیز بررسی کرد. برای این که مشخص شود نقطه C در محدوده فیبو 0.328 الی 0.886 موج AB قرار دارد یا خیر، باید یک فیبو بر روی موج AB رسم شود.

سپس فیبو BC پروجکشن که نهایتا می تواند 1.618 باشد را باید رسم کرد. این محدوده از 1.13 تا 1.618 می تواند باشد. سپس مهم ترین بخش، فیبوناچی Retracement موج XA را بر نمودار می توان رسم کرد و بر روی ناحیه 0.786، یک خط عمودی رسم نمود.

یکی دیگر از مواردی که باید مورد بررسی قرار بگیرد، این است که در الگوی هارمونیک گارتلی AB=CD محقق شود. برای این تساوی، درصد 1 فیبو Trend-based Fibo Extention روی ABC مورد استفاده قرار می گیرد.

برای معامله کردن با استفاده از الگوی گارتلی، برای پیدا کردن ناحیه تغییر جهت روند، باید دنبال نقطه D بود. یک ناحیه PRZ در میان پروجکشن BC که رسم کرده بودیم و فیبو ۰.۷۸ Retracemant موج XA ایجاد می شود که برای تغییر جهت حرکت روند، بهترین ناحیه می باشد. در این محدوده، PRZ درصد ۱ فیبو Trend-based Fibo Extention می تواند لحاظ شود اما در این میان فیبو 0.78 موج XA مهم تر از همه می باشد.

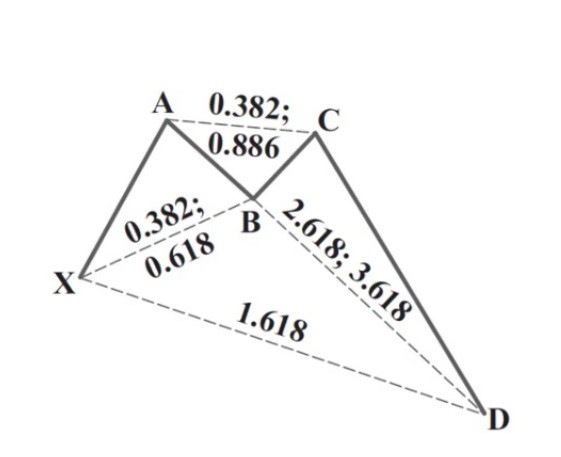

۴. الگوی هارمونیک خرچنگ (Crab)

B = 0.382% XA – ۰.۶۱۸% XA

C = 0.382% AB – ۰.۸۸۶% AB

D = 1.618% XA

D = 2.618% BC – ۳.۶۱۸% BC

برخلاف دو الگوی قبلی، در این الگو نقطه D فراتر از نقطه X می رود. در این الگو نیز باید مواردی بررسی شوند که شامل این موارد می باشد:

- نقطه B در محدوده فیبو ۳۸۲% الی ۰.۶۱۸% از موج XA باید واقع شود.

- نقطه C در محدوده فیبو ۳۸۲% الی ۰.۸۸۶% از موج AB باید واقع شود.

- نقطه D یا همان BC پروجکشن در محدوده ۶۱۸% الی ۳.۶۱۸% واقع می شود. سطوح ۲.۶۱۸، ۳.۱۴ و ۳.۶۱۸ جز نواحی بسیار مهم هستند و زمانی که با فیبو ۱.۶۱۸% از موج XA نزدیک به هم شوند، می توانند یک ناحیه PRZ قوی را تشکیل دهند.

- نکته مهم دیگر در این الگو این است که نقطه D بر روی سطح ۶۱۸% موج XA واقع می شود.

معمولا پس از مشخص کردن ناحیه PRZ، برگشت روند به صورت شارپی و با شدت صورت می گیرد. بنابراین می توان تصمیم درستی را برای باز کردن معاملات، براساس صعودی یا نزولی بودن الگو داشت.

الگوی هارمونیک خرچنگ عمیق (Deep Crap)

نقطه B در این الگو پایین تر از حالت عادی می آید. در واقع نقطه B روی سطح 0.886 درصد موج XA واقع می شود. الگوی AB=CD اهمیت بالاتری پیدا می کند و معمولا نقطه D بر روی سطح ۱.۲۷ Extended ABCD واقع می شود.

معامله با استفاده از الگوی هارمونیک خرچنگ

در الگوی صعودی خرچنگ یا بولیش، ابتدا قیمت صعود می کند (XA) و پس از آن دچار افت قیمت می شود (AB). سپس یک صعود قیمت (BC) اتفاق میفتد و در نهایت یک افت قیمت (CD) رخ می دهد. در پایان این افت قیمت، انتظار یک رشد قیمت را در نقطه D می توان داشت.

استفاده از ابزار فیبوناچی

جایگاه نقطه B را می توان با استفاده از فیبوناچی Retracement پیدا کرد. نقطه B را همان طور که گفته شد، باید در محدوده فیبو ۰.۳۸۲% الی ۰.۶۱۸% از موج XA واقع شود.

برای یافتن نقطه D، باید دیگر شرایط لازم برای تشکیل الگوی هارمونیک خرچنگ را بررسی کرد.

در الگوی بولیش روند نزولی به پایان می رسد و می توان انتظار یک برگشت روند به حالت صعودی را داشت. در این شرایط بهتر است با توجه به شروط گفته شده، در ناحیه PRZ اقدام به خرید و یا باز کردن موقعیت لانگ (Long) کرد.

در صورتی که الگوی بیریش را داشته باشیم، به معنای به پایان رسیدن روند صعودی می باشد و می توان موقعیت Sort و یا فروش باز کرد و در صورت داشتن موقعیت بازخرید، آن را بست.

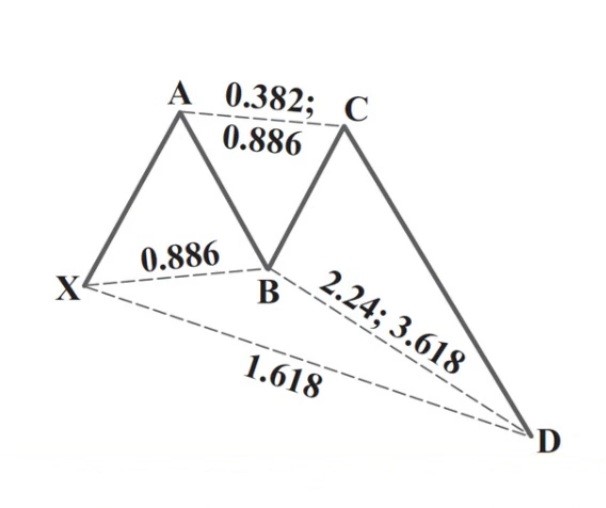

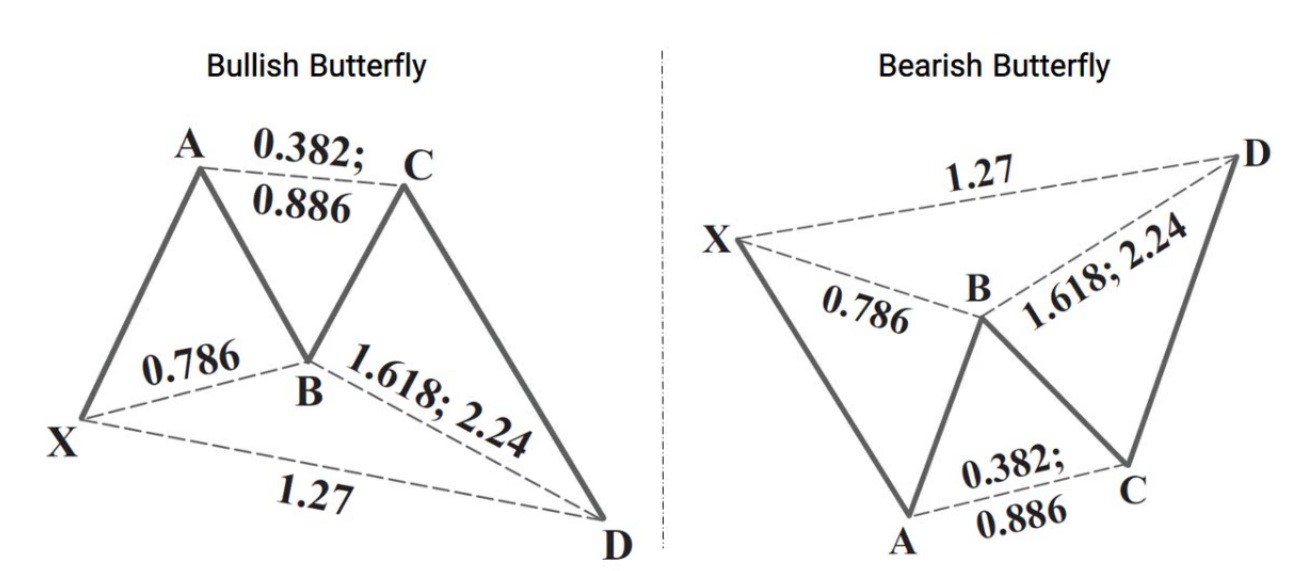

۵. الگوی هارمونیک پروانه

الگوهای هارمونیک با یکدیگر شباهت های زیادی با یکدیگر دارند و تفاوت آنها عمدتا در سطوح مختلف فیبوناچی می باشد. در الگوی هارمونیک پروانه مواردی باید بررسی شوند که شامل موارد زیر می باشد:

نقطه B در محدوده فیبو ۷۸۶% از موج XA باید واقع شود.

نقطه C در محدوده فیبو ۳۸۲% الی ۰.۸۸۶% از موج AB باید واقع شود.

حداقل میزان BC پروجکشن ۶۱۸% می باشد. یعنی نقطه D در محدوده ۱.۶۱۸% الی ۲.۲۴% موج BC واقع می شود.

نقطه D بر روی فیبو ۲۷% موج XA واقع شود.

الگوی AB=CD در الگوی هارمونیک پروانه نیز محقق میشود و معمولا ۲۷% AB = CD به عبارت دیگر طول موج CD، ۲۷/۱ برابر طول موج AB می باشد.

در تمامی الگوهای هارمونیک، نسبت AB=CD محقق می شود و بررسی موج CD پس از تکمیل تساوی امواج صورت می گیرد.

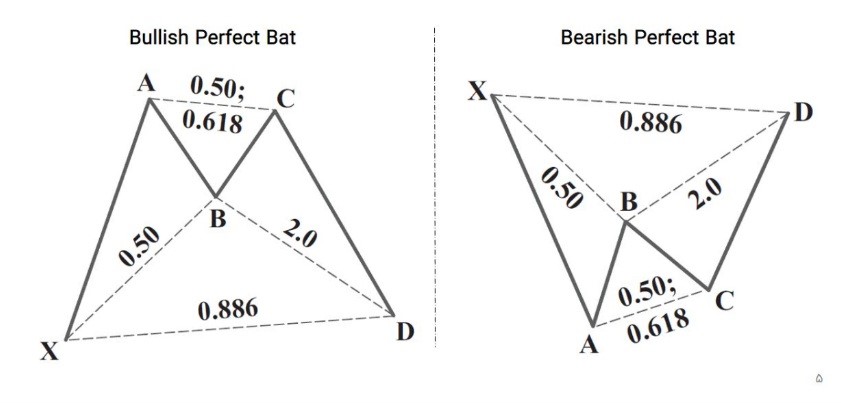

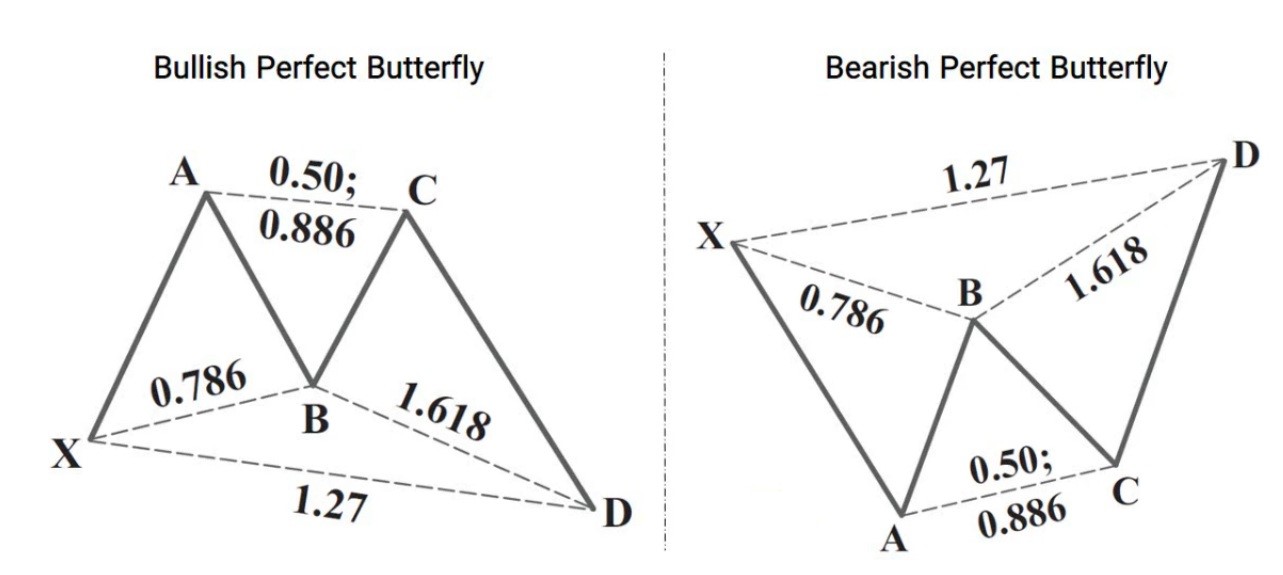

الگوی پروانه ایده آل

نقطه B واقع شده بر روی فیبو ۷۸۶% از موج XA می باشد.

نقطه C در محدوده فیبو ۵۰% الی ۰.۸۸۶% از موج AB باید واقع شود. (الگو زمانی ایده آل تر می شود که نقطه C که در این محدوده مشخص شده بر روی ۰.۶۱۸% واقع شود.)

نقطه D بر روی فیبو ۲۷% موج XA واقع شود.

در محدوده ۲۷% AB = CD، ناحیه PRZ تشکیل میشود.

BC پروجکشن مشخصا باید بر روی سطح ۶۱۸ باشد. در واقع می توان گفت این مورد، تفاوت حالت الگوی هارمونیک پروانه معمولی و ایده آل می باشد.

الگوی ایده آل صعودی و نزولی پروانه

افراد می توانند سودهای بالاتری را با توجه به الگویی که در نمودار تشخیص می دهند و همچنین با کمک پرایس اکشن، کسب کنند.

معامله با استفاده از الگوی هارمونیک پروانه

برای استفاده از این الگو در بازار، ابتدا باید فیبو Retracement موج XA را رسم کرد. سپس باید جایگاه B را مشخص کرد و شرط لازم برای تشکیل الگو بررسی شود.

سپس فیبو Retracement موج AB را باید رسم کرد تا مشخص شود که آیا نقطه C برای تشکیل الگو، شرط لازم را رعایت کرده است یا خیر.

با رسم BC پروجکشن، می توان مشاهده کرد که D در محدوده مجاز موج BC قرار گرفته است یا خیر. همچنین باید نقطه D بر روی فیبو 1.27 درصد موج XA می باشد.

در این الگو می توان فیبو سه نقطه ای روی ABC را نیز اعمال کرد تا از طریق آن بتوان مکان نقطه چهارم را تشخیص داد. در الگوی پروانه معمولا نمودار بر روی سطح 1.27 تکمیل می شود. در این الگو نیز تکمیل الگوی AB=CD محقق می شود. برای معامله کردن با الگوهای هارمونیک، افراد به دنبال نقطه D و ناحیه PRZ می باشند و به این ترتیب می توانند محدوده ای را که از آن انتظار تغییر جهت روند را دارند، شناسایی کنند.

پس از اطمینان از دارا بودن همه شرایط، باید پرایس اکشن ناحیه PRZ بررسی شود، تا از عمل کردن الگوی هارمونیک اطمینان حاصل شود.

نظر بدهید