در بین کاربران دیفای، مجموعه ای از محصولات جدید وجود دارد که محبوبیت پیدا کرده اند. آنها نوع منحصر بفردی از بازدهی را با مشخصات ریسک متفاوت از آنچه سهامداران به آن عادت دارند را ارائه می دهند. این پروتکل ها با استفاده از ترکیبی از خدمات اختیار معامله های مختلف و قرار دادن آنها تحت یک استراتژی که مستقیماً به کاربر ارائه می شود، فعالیت می کنند. این نوع استراتژی ها تعلق به دسته ای دارند که در امور مالی سنتی تحت عنوان محصولات ساختار یافته شناخته شده اند. در این مقاله به بررسی خدمات اختیار معامله در پروژه های دیفای می پردازیم.

خدمات اختیار معامله در پروژه های دیفای

محصولات ساختار یافته به عنوان ابزارهای مالی شناخته می شوند که امکان ارائه دسترسی به مجموعه ای از استراتژی های پیچیده را که براساس مشتقات هستند را به کاربران می دهند. در رابطه با دیفای می توان گفت که بیشترین تقاضا براساس ترکیبی از خدمات اختیار معامله خرید و یا فروش می باشد. برای افرادی که اطلاعی از این خدمات اختیار معامله ندارند، اینها به عنوان مشتقاتی براساس ارزش دارایی های اساسی مانند بیت کوین و اتریوم هستند. قرارداد اختیار خرید، به خریدار فرصت خرید و یا فروش دارایی پایه را می دهد. بازده بستگی به قیمت اعتصاب انتخاب شده برای هر اختیار معامله دارد. در حال حاضر پروتکل های غیرمتمرکز کاربردهای متفاوتی را به طور گسترده ارائه می دهند که شامل این موارد می باشد:

بازارهای اختیار معامله غیرمتمرکز، لایه داخلی هستند که این امکان را فراهم می کنند تا بتوان طراحی محصولات ساختار یافته ای را انجام داد. این محصولات می توانند نوع منحصر به فردی از بازدهی را ارائه دهند که از کسب حق بیمه برای فروش محصولات اختیار معامله تماس یا فروش به دست می آیند نه از صدور توکن، کارمزد معاملاتی و وام. از این رو می توان گفت که این محصولات نوآورانه هستند. همچنین نسبت به استراتژی های اختیار معامله vanilla، ریسک ناچیزی دارند. البته آنها دارایی های بدون ریسکی نیستند، زیرا بازده می تواند براساس عملکرد قیمت منفی باشد که ساده ترین و در دسترس ترین راه برای کاربران دیفای جهت به دست آوردن این بازده بدون نیاز به درک کامل پیچیدگی اختیار معامله می باشد. (مانند استراتژی های پوشش ریسک و یا پارامترهای greek)

در رابطه با خدمات اختیار معامله در پروژه های دیفای، چندین پروتکل با بیشترین کشش وجود دارد که می توانند چنین محصولات ساختار یافته ای را ارائه دهند. در ادامه به معرفی و بررسی این پروتکل ها می پردازیم.

Ribbon

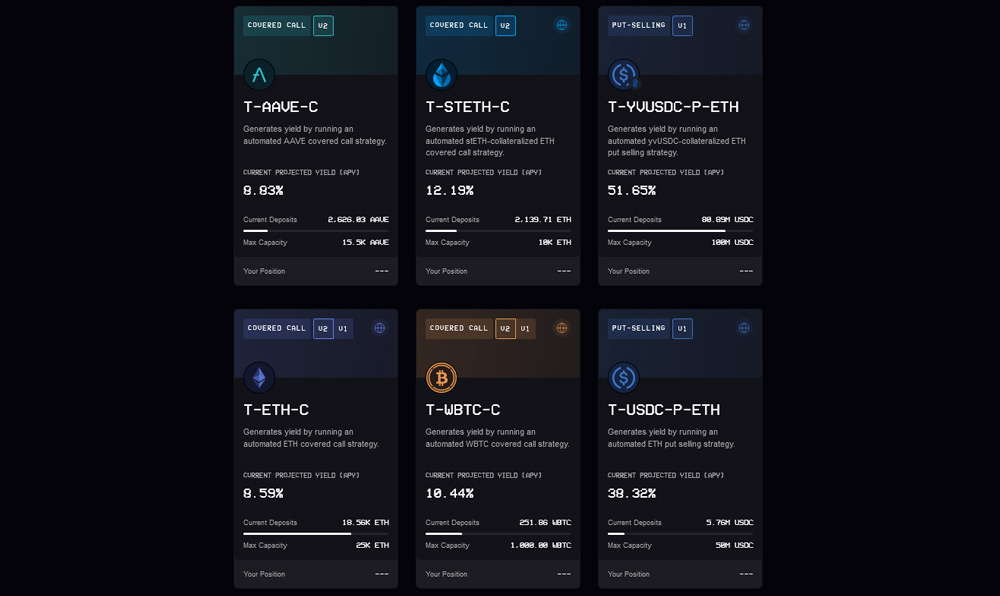

محبوب ترین پروتکل برای محصولات ساختار یافته، Ribbon Finance می باشد که منحصرا براساس خدمات اختیار معامله ها و با TVL بیش از 200 میلیون دلار می باشد. همچنین با فعالیت در اتریوم می تواند ۶ خزانه مختلف با طیف گسترده ای از دارایی ها مانند AAVE، ETH، wBTC و USDC ارائه دهد. آنها ضمن استفاده از تماس های تحت پوشش، به صورت گسترده استراتژی های فروش را نیز در نظر می گیرند. در گذشته ظرفیت خزانه آنها به صورت مداوم پر بود همچنین سهم زیادی از کل بازار آپشن ها را تشکیل می دهد.

جدیدترین جهش آنها مبتنی بر stETH یک ترکیب جالب است که از قدرت ترکیب پذیری در دیفای بهره می برد. استیکینگ لیکوئیدیتی یکی دیگر از منابع ثابت بازده می باشد که برای نوشتن خدمات اختیار معامله ها می تواند به عنوان وثیقه استفاده شود. بنابراین می تواند بازدهی بیشتری را ترکیب کند. سایر خزانه ها از دارایی های رایج تحت عنوان استیبل کوین ETH، USDC یا wBTC استفاده می کنند. در این استراتژی، از پروتکل Opyn استفاده می شود. این پروتکل هزینه هایی را از کاربران دریافت می کند. (۱۰ درصد هزینه عملکرد هفتگی و ۲ درصد هزینه مدیریت سالانه)

در صورتی که استراتژی هفتگی سودآور باشد، از حق بیمه های به دست آمده، کارمزد عملکرد هفتگی اخذ می شود و از دارایی های مدیریت شده توسط خزانه، هزینه مدیریت هفتگی اخذ می شود. همچنین در صورتی که استراتژی هفتگی فاقد سود باشد، هیچ هزینه ای اخذ نمی شود.

این هزینه ها در حال حاضر به خزانه DAO تعلق دارد اما یک سری ارتقاهایی در حال انجام است تا این هزینه ها به سهامداران توکن ریبون تعلق بگیرد. این طرح قصد دارد مانند نحوه عملکردسنج های Curve، انتشار توکن را مطابق با آنچه که سهامداران به آن رای می دهند، به سمت خزانه های خاصی هدایت کند. همچنین می توان برای کاهش رکودهای بزرگ بازار که تاثیر منفی بر استراتژی ها می گذارند، از این کارمزدها استفاده کرد.

StakeDAO

طیف وسیعی از چندین محصول مختلف، توسط StakeDAO ارائه می شود که از خدمات اختیار معامله در پروژه های دیفای، فراتر می باشد. آنها همچنین در شبکه اتریوم هستند. بازده پیشبینیشده StakeDAO، از آنهایی که در Ribbon ارائه میشوند، بالاتر می باشد زیرا آنها اقدام به ترکیب این استراتژیها با سایر استراتژیهای غیرفعال خود براساس پاداشهای استخراج نقدینگی و کارمزد معاملات، میکنند. همچنین نمونه دیگری از استفاده عالی از ترکیب پذیری در DeFi می باشد. انتخاب قیمت اعتصاب آنها به اندازه Ribbon محافظه کارانه به نظر می رسد و همچنین به روزرسانی آن به صورت هفتگی می باشد. پروتکل اساسی که خدمات اختیار معامله ها را می فروشد نیز پروتکل Opyn است. ساختار کارمزد آنها در این استراتژیهای مبتنی بر خدمات اختیار معامله ها، مشابه روششناسی پاداشهای شرطبندی Sushiswap، در یک کارمزد برداشت استاندارد 0.5% است و هیچکدام براساس عملکرد استراتژی نیست که بین دارندگان توکن پروتکلی که در حال شرطبندی هستند، توزیع میشود.

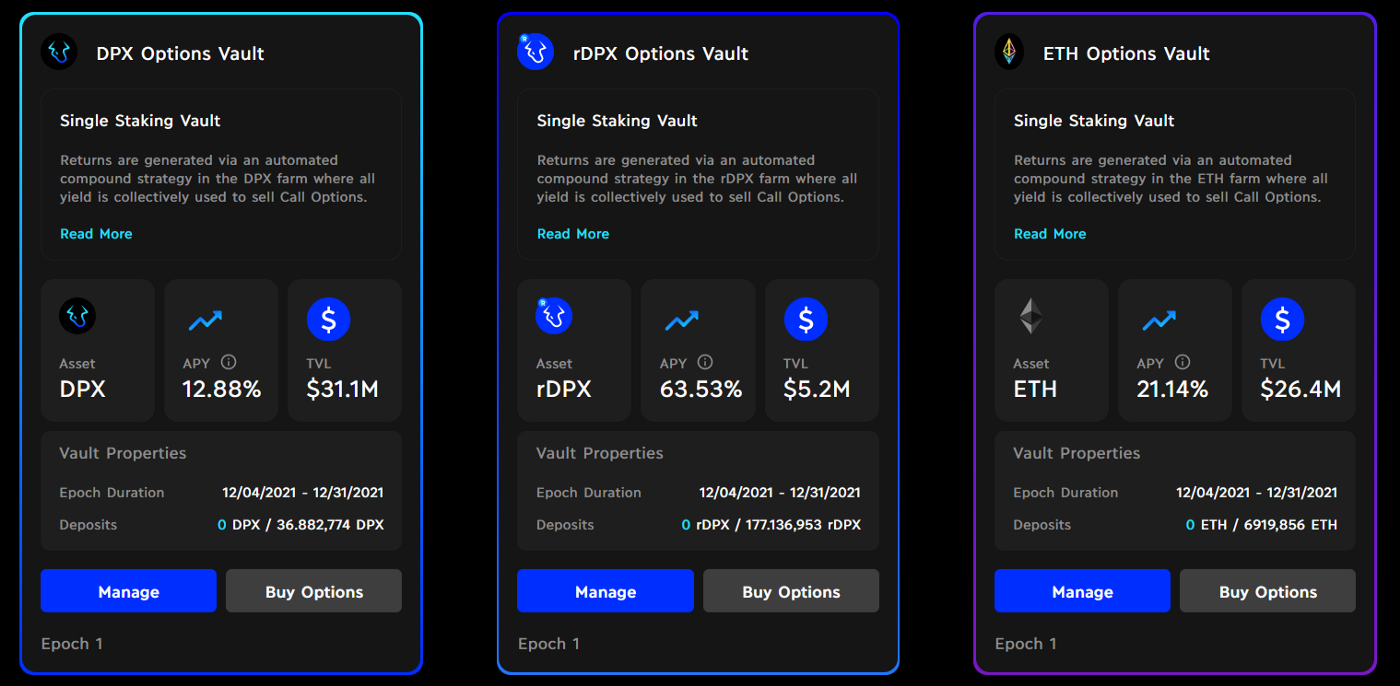

Dopex (دوپکس)

جدیدترین پروتکل محبوب برای ارائه این خزانه های اختیاری، Dopex می باشد که SSOV (خزانه های اختیاری تک سهام) نامیده می شود و با آنهایی که در Ribbon و StakeDAO دیده می شوند، چندین تفاوت دارند. در اصل آنها قراردادهای اختیار معامله های خود را با استفاده از یک معماری منحصر به فرد صادر می کنند که از ترکیبی از پروتکل هایی مانند UMA یا Sushiswap برای محافظت از قراردادهای فروخته شده استفاده می کند. آنها در حال حاضر در Arbitrum در حال اجرا هستند، به همین دلیل باعث کاهش هزینه های گس شبکه اصلی می شوند. آنها تعادل را به جای هفتگی، به صورت ماهانه مجدداً تنظیم می کنند.

قیمت strike قابل انتخاب می باشد، بنابراین قرار گرفتن در معرض خطر به عهده کاربر است. قیمتهای strike نزدیک به قیمت واقعی، بازدهی بالاتری را به قیمت ریسک بالاتر به همراه خواهند داشت، این در حالی است که قیمتهای strike که بیشتر از قیمت واقعی انتخاب میشوند، بازده کمتر اما در عین حال ریسک کمتری را نیز ارائه میدهند.

ساختار کارمزد Dopex شامل دریافت کارمزد 0.125٪ (0.25٪ برای rDPX) از مبلغ اساسی می باشد که بین استخر سهام و استخر نقدینگی توزیع می شود، به همین دلیل سهامداران توکن می توانند از استفاده از پروتکل بهره مند شوند.

استراتژی های اختیار معامله های به کار گرفته شده

از آنجایی که انتخاب strike حیاتی است، هدف پروتکل ها داشتن یک نمایه ریسک محافظه کارانه با تلاش برای انتخاب قیمت های strike است که ضمن جلوگیری از ضرر، باعث می شود که استراتژی را تا حد امکان سودآور نگه دارد.

تماس تحت پوشش

این استراتژی، بازدهی را با ترکیب خرید نقدی دارایی و فروش اختیاری تولید می کند. این استراتژی حق بیمه را در ازای اختیار معامله های فروش، دریافت میکند که به استراتژی اضافه شده و ترکیب میشود و سپس درصدی بازدهی سالانه ایجاد میکند.

قرار دادن فروش

این استراتژی در بازارهای مسطح یا محدوده به بهترین وجه ممکن، مناسب است. بهترین موارد استفاده از آن، شرایط بازار با روند صعودی یا نسبتاً نزولی می باشد.

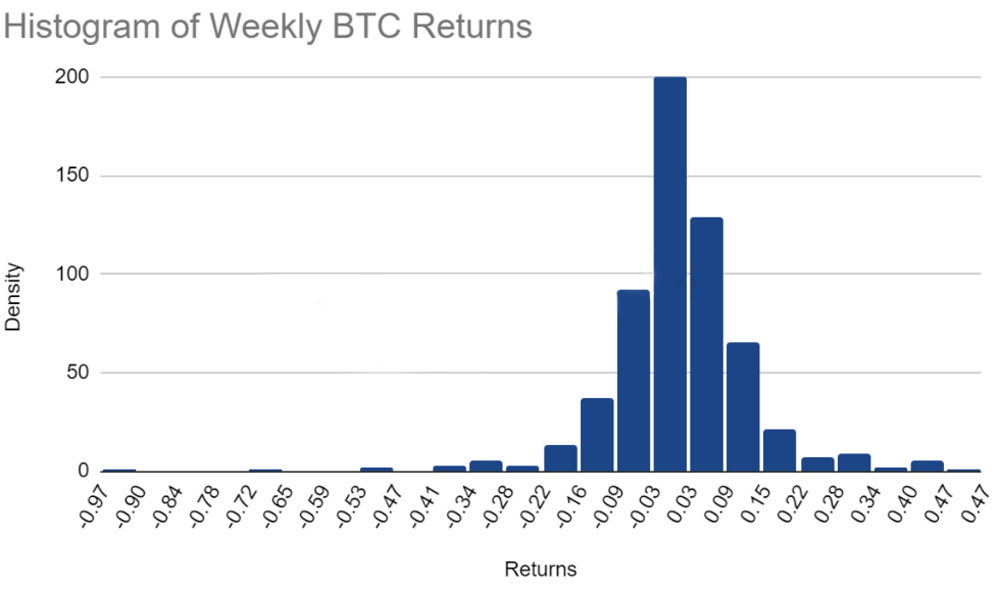

مشخصات ریسک، طرف مقابل و ظرفیت

این استراتژیها به دلیل این که بازده هفتگی تاریخی اکثر داراییهای سرمایهگذاری، از توزیع عادی پیروی میکنند، سودآور هستند. اگر چه قیمت نسبت به جنبه مثبت در سهام و ارزهای رمزنگاری شده، تاکنون کمی نامتقارن بوده است زیرا هر دوی آنها به طور تاریخی در طول زمان افزایش قیمت داشته اند. میتوان با شرطبندی روی بازدههایی که احتمالاً به جای مقادیر در اطراف مرکز توزیع قرار میگیرند، از این رفتار استفاده کرد زیرا احتمال دستیابی به اینها بسیار کمتر است و این همان چیزی است که معمولا شرط نامتقارن نامیده می شود.

Ribbon V2 از طریق Gnosis، از حراج های باز استفاده می کند در حالی که StakeDAO از Airswap برای فروش به لیستی از سازندگان بازار در whitelisted استفاده می کند. همچنین Dopex، قرارداد اختیار معامله ها را مستقیماً صادر می کند. این حراج ها با قیمتی بهتر از صرافی های اختیاری متمرکز مانند Deribit ارائه می شوند، بنابراین بازارسازان این فرصت را دارند که بین آنها نیز آربیتراژ کنند.

با توجه به ظرفیت هر استراتژی، از آنجایی که نقدینگی این بازارسازان و سایر معاملهگران در بازارهای اختیار معامله محدود است، ظرفیتی که خزانههای بررسی شده ارائه میدهند نیز محدود شده است. اگر محبوبیت این محصولات همچنان به رشد خود ادامه دهد، می توان انتظار داشت که نقدینگی که بازارهای آپشن مشاهده می کنند نیز افزایش یابد.

سخن پایانی

در این مقاله سعی کردیم در رابطه با خدمات اختیار معامله در پروژه های دیفای، بازده مورد انتظار در این محصولات، خطرات اقتصادی موجود و نحوه عملکرد محصولات توضیحاتی را ارائه دهیم. سادگی و ترکیب پذیری این محصولات در نهایت باعث جذب سرمایه بیشتر هم از سوی سرمایه گذاران خرده فروشی و هم از سوی سرمایه گذاران نهادی می شود.

نظر بدهید