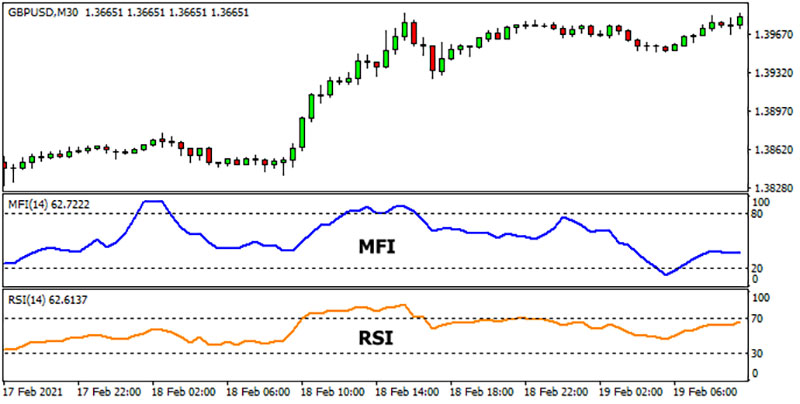

Money Flow Index یا اندیکاتور MFI به معنی شاخص جریان (گردش) نقدینگی است. این اندیکاتور در واقع اسیلاتوری به شمار می رود که با استفاده از قیمت و حجم معاملات ساخته و به عنوان RSI وزن داده شده با حجم شناخته می شود. شاخص جریان پول (MFI) یک شاخص حرکتی (مومنتوم) است که جریان پول به داخل و خارج از یک اوراق بهادار را در یک دوره زمانی مشخص اندازه گیری می کند. این شاخص به شاخص قدرت نسبی (RSI) مربوط می شود اما حجم را در خود جای می دهد، در حالی که RSI فقط قیمت را در نظر می گیرد. MFI با جمع آوری مقادیر جریان پول مثبت و منفی محاسبه می شود، سپس نسبت پول ایجاد می شود و بعد نسبت پول به شکل اندیکاتور MFI نرمال می شود. در این مطلب با آموزش اندیکاتور MFI تا انتها با ما همراه باشید.

شاخص جریان پول، اندیکاتور MFI چیست؟

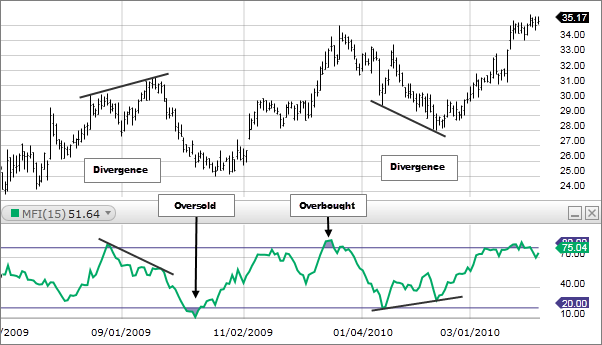

شاخص جریان پول (MFI) یک نوسان ساز فنی است که از داده های قیمت و حجم برای شناسایی سیگنال های خرید یا فروش در یک دارایی استفاده می کند. همچنین می توان از آن برای تشخیص واگرایی هایی که در مورد تغییر روند قیمت هشدار می دهند استفاده کرد. اندیکاتور MFI بین 0 تا 100 حرکت می کند.

بر خلاف نوسانگرهای معمولی مانند شاخص قدرت نسبی (RSI)، شاخص جریان پول یا اندیکاتور MFI در مقایسه با قیمت صرفاً دادههای قیمت و حجم را در بر میگیرد. به همین دلیل، برخی از تحلیلگران MFI را RSI حجمی می نامند.

شاخص جریان پول (MFI) نشان دهنده انطباق وزنی، حجمی از شاخص قدرت نسبی (RSI) است که بیشتر مورد استفاده قرار می گیرد. RSI حرکت بازار را از طریق سرعت و تغییر در حرکات قیمت دنبال می کند، برخلاف MFI که با دقت بیشتری فشار خرید و فروش را بر اساس نوسانات حجم معاملات زیر نظر دارد. در ادامه دقیق تر به تفاوت بین MFI و RSI می پردازیم.

تفاوت در MFI و RSI

RSI در بین معامله گران و تحلیلگران فنی بسیار محبوب شده است. در این اندیکاتور به طور معمول در یک دوره 14 روزه نگاه به گذشته نمودار می شود، RSI هم محدود و هم هموار است و تفسیرها را ساده و آسان می کند تا با سایر شاخص ها ترکیب شود. بلوک های اصلی فرمول RSI میانگین سود و زیان متوسط در تغییرات قیمت اوراق بهادار است.

از سوی دیگر، فرمول اندیکاتور MFI از یک قیمت معمولی استفاده می کند و آن را با چندین ارزیابی مختلف از جریان پول در داخل و خارج از اوراق بهادار یا هر دارایی دیگر مقایسه می کند. بر اساس این نظریه که حجم مقدم بر قیمت است، MFI به عنوان یک شاخص پیشرو، بلندپروازانه تر از RSI عمل می کند. قابل ذکر است که دوره های 14 روزه در MFI نیز به صورت پیش فرض است.

RSI زمانی که به بالای مرز ۷۰ یا زیر ۳۰ می رسد، آنچه اتفاق می افتد به ترتیب اشباع خرید و اشباع فروش است اما در اندیکاتور MFI به ترتیب در اعداد ۸۰ و ۲۰ این اتفاق رخ می دهد. یعنی زمانی که به بالای ۸۰ برسد حالت اشباع خرید و زمانی که به زیر ۲۰ می رسد حالت اشباع فروش اتفاق می افتد. در عدد 20 فروش ها کاذب بوده و در عدد 80 خریدها کاذب است. بنابراین زمانی که اندیکاتور یک سهم یا دارایی به عدد ۲۰ نزدیک شد سیگنال خرید و زمانی که سهم به عدد 80 نزدیک شود سیگنال فروش محسوب می شود.

البته این نکته بسیار مهم را در نظر بگیرید که سطح فروش بیش از حد/خرید بیش از حد به طور کلی دلیل کافی برای خرید/فروش نیست و معامله گران باید تجزیه و تحلیل فنی یا تحقیقات بیشتری را برای تأیید نقطه عطف امنیت معامله خودشان در نظر بگیرند.

نحوه محاسبه شاخص جریان پول

چندین مرحله برای محاسبه شاخص جریان پول وجود دارد.

- قیمت معمولی هر یک از 14 دوره گذشته را محاسبه کنید.

- برای هر دوره، مشخص کنید که قیمت معمولی بالاتر یا کمتر از دوره قبل بوده است. این موضوع به شما می گوید که جریان پول خام مثبت است یا منفی.

- جریان پول خام را با ضرب قیمت معمولی در حجم برای آن دوره محاسبه کنید. بسته به بالا یا پایین بودن دوره از اعداد منفی یا مثبت استفاده کنید.

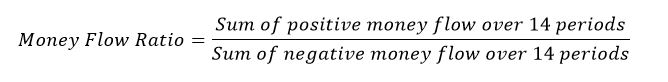

- نسبت جریان پول را با جمع کردن تمام جریانهای پول مثبت در 14 دوره گذشته و تقسیم آن بر جریانهای پول منفی برای 14 دوره آخر محاسبه کنید.

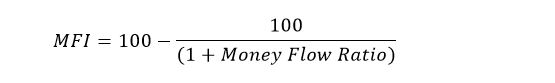

- شاخص جریان پول (MFI) را با استفاده از نسبت موجود در مرحله چهار محاسبه کنید.

- محاسبات را با پایان هر دوره جدید، با استفاده از آخرین دوره، ادامه دهید.

اگر بخواهیم به زبان ساده تر بگوییم نحوه محاسبه به صورت زیر است:

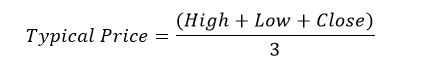

- ابتدا قیمت معمولی دوره محاسبه می شود.

قیمت معمولی = (بالا + پایین+ بسته)/3

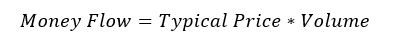

- سپس، جریان پول (نه شاخص جریان پول) با ضرب قیمت معمولی دوره در حجم محاسبه می شود.

جریان پول = قیمت معمولی * حجم

اگر قیمت معمولی امروز از قیمت معمولی دیروز بیشتر باشد، جریان پول مثبت در نظر گرفته می شود. اگر قیمت امروز کمتر باشد، جریان پول منفی در نظر گرفته می شود.

جریان پول مثبت، مجموع پول مثبت در تعداد دوره های مشخص شده است.

جریان پول منفی، مجموع پول منفی در تعداد دوره های مشخص شده است.

- سپس نسبت پول با تقسیم جریان مثبت پول بر جریان پول منفی محاسبه می شود.

نسبت پول = جریان پول مثبت / جریان پول منفی

- در نهایت، شاخص جریان پول با استفاده از نسبت پول محاسبه می شود.

تکنیک معاملاتی:

نوسانات شکست معاملات با اندیکاتور MFI

به غیر از تکنیک معاملاتی نوسانگر معمولی، نوسانات شکست نیز اتفاق دیگری است که می تواند منجر به برگشت قیمت شود. نوسانات شکست کاملاً مستقل از قیمت هستند و صرفاً به MFI متکی هستند. نوسانات شکست شامل چهار "مرحله" است و به صورت صعودی (فرصت خرید) یا نزولی (فرصت فروش) در نظر گرفته می شود.

خرید با MFI

1. MFI به زیر 20 می رسد و وارد منطقه اشباع فروش می شود.

2. MFI به بالای 20 بازگشت.

3. MFI عقب می نشیند، اما بالای 20 باقی می ماند.

4. شکست MFI بالاتر از بالاترین حد قبلی خود سیگنال خرید خوبی است.

فروش با MFI

1. MFI از 80 بالاتر می رود و وارد منطقه اشباع خرید می شود.

2. MFI به زیر 80 می رسد.

۳. MFI اندکی افزایش می یابد اما زیر 80 باقی می ماند.

4. کاهش MFI کمتر از پایین ترین سطح قبلی خود سیگنالی برای فروش کوتاه مدت یا سیو سود است.

استفاده از MFI در کنار سایر شاخص ها و اندیکاتورهای فنی در به حداکثر رساندن شانس موفقیت کمک می کند.

نظر بدهید