الگوی لوزی یا الگوی الماس یک الگوی تحلیل تکنیکال است که اغلب در نوک بازار یا نزدیک به آن رخ می دهد و می تواند نشانه معکوس شدن روند صعودی باشد. این نام به این دلیل است که خطوط روندی که قلهها و دره ها را به هم متصل میکنند، شکل یک الماس را تشکیل میدهند. این الگو با جداسازی شکل سر و شانه خارج از مرکز و اعمال خطوط روند وابسته به قله ها و دره های بعدی ایجاد می شود. الگوی الماس که الگوی لوزی نیز نامیده می شود، بخشی از خانواده الگوهای کلاسیک است.

اما برخلاف الگوهای پرچم، سر و شانه و غیره، این الگو به ندرت در نمودار قیمت ظاهر می شود. بنابراین، فرصت های زیادی برای معامله با آن وجود ندارد. با این حال، ضروری است که معامله گران تکنیکال با این الگوی معکوس آشنا شوند زیرا زمانی که الگو به موقع تأیید و شناسایی شود، فرصت معاملاتی خوبی را فراهم می کند. الگوی نمودار الماسی اغلب با الگوی سر و شانه اشتباه گرفته می شود.

اگرچه شباهت هایی بین این دو شکل وجود دارد اما تفاوت های آشکاری بین آنها وجود دارد. الگوی لوزی اغلب پس از یک مرحله روند طولانی ظاهر می شود. هنگامی که در یک محدوده بازار صعودی رخ می دهد، به دلیل اثر نزولی آن به عنوان الگوی الماس نزولی تایید می شود. برعکس، زمانی که در محدوده بازار نزولی رخ می دهد، این الگو به دلیل اثر صعودی آن به عنوان الماس گاوی یا الماس صعودی شناخته می شود. الگوی لوزی چیست و انوع الگوی لوزی کدامند، موضوعی است که در این مطلب به آن خواهیم پرداخت.

آشنایی با الگوی لوزی یا الماس

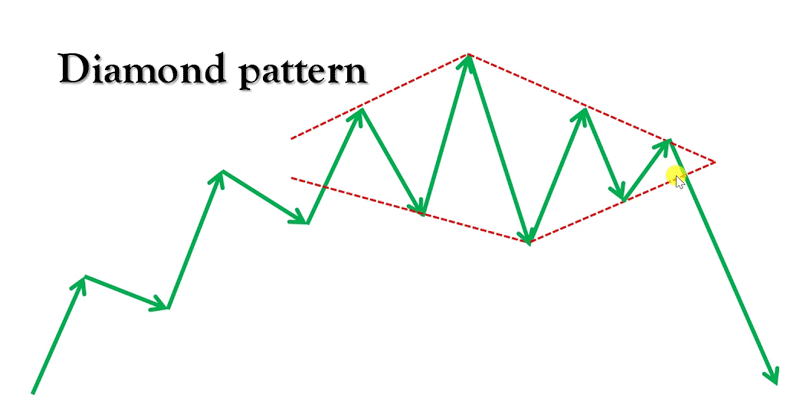

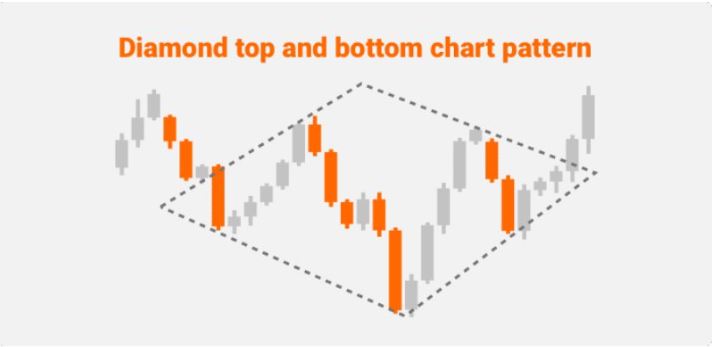

الگوهای الماس، به طور کلی غیر معمول هستند. با این حال، هنگامی که شکل می گیرند، می توانند یک شاخص قوی برای معکوس شدن قریب الوقوع روند صعودی فعلی باشند. این الگو زمانی اتفاق میافتد که یک روند صعودی قیمت قوی، یک حرکت جانبی را در یک دوره زمانی طولانی نشان میدهد که به شکل الماس شکل میگیرد. الگوی لوزی یا الماس با چهار خط روند محدود مشخص می شود که نشان دهنده دو خط حمایت در زیر و دو سطح مقاومت در بالا هستند که به ترتیب کف و سقف های اخیر را به هم متصل می کنند. نوسانات قیمت در ابتدا گسترده شده و سپس در الگوی نمودار باریک می شود.

الگوهای الماس، به طور کلی غیر معمول هستند. با این حال، هنگامی که شکل می گیرند، می توانند یک شاخص قوی برای معکوس شدن قریب الوقوع روند صعودی فعلی باشند. این الگو زمانی اتفاق میافتد که یک روند صعودی قیمت قوی، یک حرکت جانبی را در یک دوره زمانی طولانی نشان میدهد که به شکل الماس شکل میگیرد. الگوی لوزی یا الماس با چهار خط روند محدود مشخص می شود که نشان دهنده دو خط حمایت در زیر و دو سطح مقاومت در بالا هستند که به ترتیب کف و سقف های اخیر را به هم متصل می کنند. نوسانات قیمت در ابتدا گسترده شده و سپس در الگوی نمودار باریک می شود.

افزودن یک نوسانگر قیمت مانند میانگین متحرک شاخص قدرت نسبی می تواند دقت معامله شما را افزایش دهد زیرا این ابزارها می توانند حرکت قیمت را بسنجند و برای تایید شکست حمایت یا مقاومت استفاده شوند. تشکیل الگوی لوزی، بخشی از خانواده الگوهای نمودار کلاسیک است اما برخلاف الگوهای رایج پرچم، پرچم سه گوش، سر و شانه و مستطیل، الگوی نموداری لوزی کمتر در نمودار قیمت دیده می شود.

به این ترتیب فرصت های زیادی برای معامله الگوی نمودار الماسی که برخی از موارد ذکر شده دیگر وجود ندارد. با این وجود، معامله گران تکنیکال باید با این الگو آشنا شوند زیرا زمانی که این الگو به اندازه کافی زود تشخیص داده شود، فرصت معاملاتی محکمی را فراهم می کند. الگوی لوزی اغلب با الگوی نمودار سر و شانه اشتباه گرفته می شود. اگرچه شباهت هایی بین هر دو این اشکال وجود دارد اما تفاوت های متمایز بین این دو وجود دارد.

معاملهگران تکنیکال همیشه بهدنبال تغییرات بالقوه هستند زیرا فرصتی برای سودهای قابلتوجهی را ارائه میدهند که باعث میشود شکلبندی الماس، الگوی کاملاً قدرتمندی باشد. کارشناسان پیشنهاد میکنند که برای محاسبه حرکت بالقوه، پس از شکسته شدن خط گردن یک الگوی الماس، معاملهگر باید فاصله بین بالاترین و پایینترین نقطه در الگوی الماس را محاسبه کند و آن را به نقطه شکست اضافه کند.

انواع الگوی لوزی در تحلیل تکنیکال

الگوی الماسی اغلب پس از یک فاز روند طولانی رخ می دهد. هنگامی که در چارچوب بازار صعودی (bullish market) رخ می دهد، به این الگو به عنوان الگوی الماس نزولی به دلیل مفهوم نزولی آن اشاره می شود. برعکس، زمانی که در بازار نزولی (bearish market) رخ میدهد، به این الگو بهعنوان الگوی الماس صعودی به دلیل معنای صعودی آن نامیده میشود.

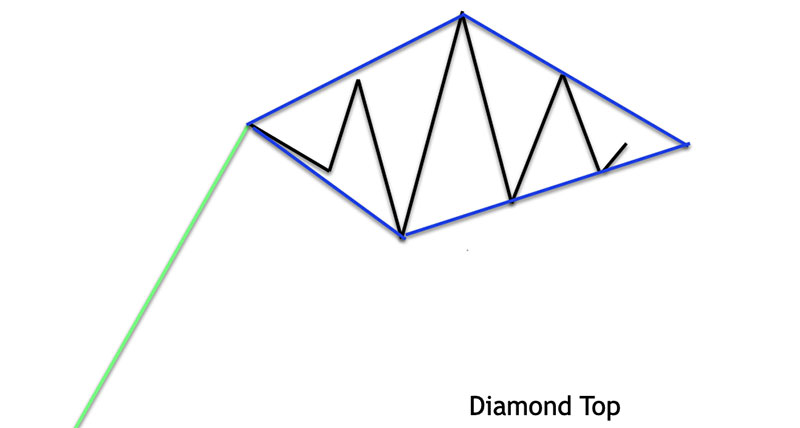

در تصویر بالا میتوانیم ببینیم که شکل بالای الماس چگونه به نظر میرسد. به روند صعودی قوی قبل از ساختار الماس توجه کنید. بازار به نقطه اوج صعود می کند و سپس به سمت پایین تر می رود. سپس بازار به بالاترین حد خود می رسد. پس از آن قیمت ها به پایین تر از نوسان قبلی کاهش می یابد و یک نقطه پایین نوسان جدید ایجاد می کند.

سپس قیمت ها یک بار دیگر بالاتر می روند و اوج را در ساختار ایجاد می کنند. به دنبال آن، قیمت پایین تر حرکت می کند اما نقطه پایین نوسان قبلی را لمس نمی کند. قیمتها یک بار دیگر بالاتر میروند و زیر نقطه اوج قبلی قرار میگیرند. قیمت دوباره کاهش می یابد و بالاتر از نقطه پایین نوسان قبلی باقی می ماند.

هنگامی که این حرکت قیمت کامل شد، میتوانیم چهار خط روند با اندازه نسبتاً مساوی ترسیم کنیم که نوسانهای بالایی را در بالای الگو و نوسان های پایینی را در پایین ساختار به هم متصل میکنند. این یک ظاهر الماسی شکل ایجاد می کند که نام این الگو از آنجاست. گاهی اوقات، ممکن است تک تک قیمتها را نبینیم. این موضوع لزوماً برچسب شکل را به عنوان الگوی الماسی باطل نمی کند. آنچه که بسیار مهم است این است که می توانیم چهار خط روند را در اطراف ساختار رسم کنیم که طول نسبتاً مشابهی دارند.

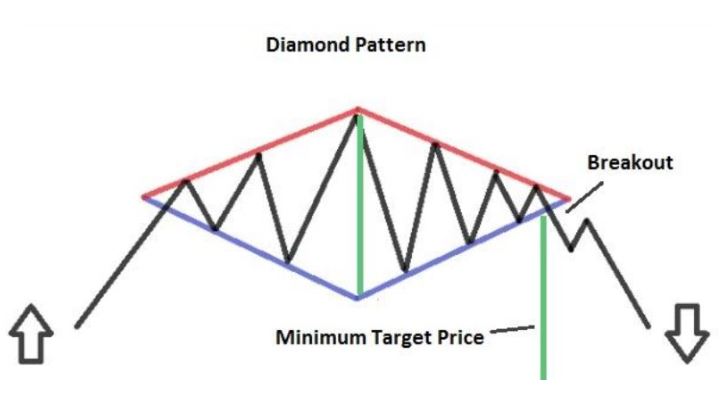

الگوی الماس نزولی

انواع الگوی الماس نزولی، در بخش قبلی توضیح داده شد. مجدداً این الگو را می توان به عنوان یک سری نوسانات قیمتی بالا و پایین مشاهده کرد که شبیه ساختار شکل گیری سر و شانه است. به طور خاص، شانه چپ و سر به هم متصل می شوند تا خط روند را تشکیل دهند، سر و شانه راست به هم متصل می شوند تا خط روند دوم را تشکیل دهند. این خطوط روند بخش بالایی تشکیل الماس نزولی را تکمیل می کند. سپس، برای قسمت پایین، نوسان های پایینی را در داخل دره ها به هم وصل می کنیم که شکل V را تشکیل می دهد.

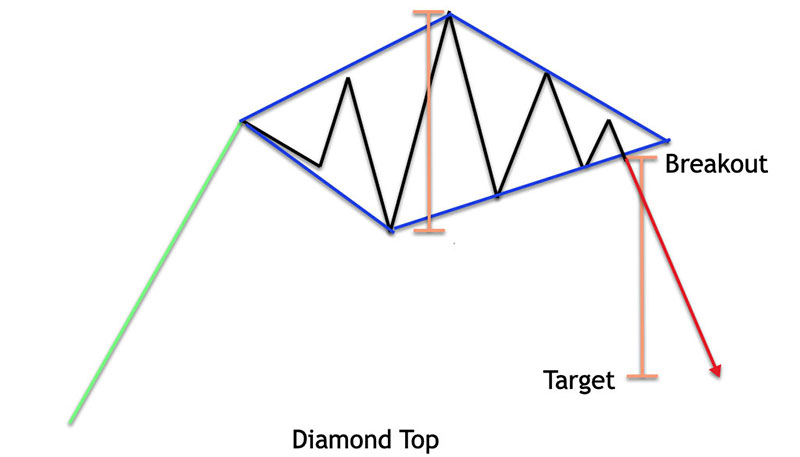

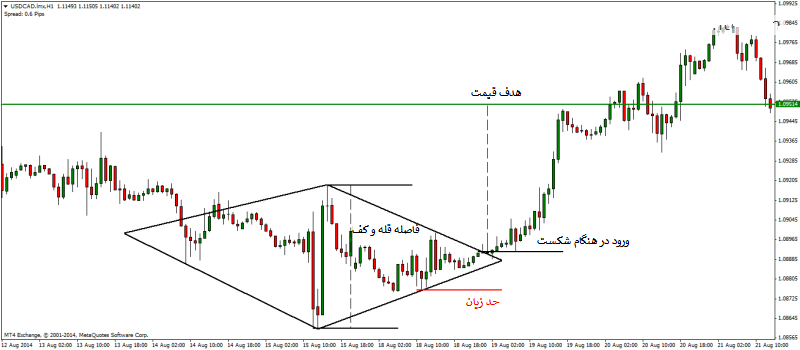

با مراجعه به تصویر بالا، می توانیم الگوی الماس نزولی را یک بار دیگر مشاهده کنیم. علاوه بر این در این نمودار، سیگنال ورود شکست برای معامله ساختار، همراه با سطح هدف برای الگو را نشان داده ایم. در مورد سیگنال ورود کوتاه، این سیگنال در هنگام شکست فعال می شود و در زیر خط پایین سمت راست که به سمت بالا شیب دارد بسته می شود.

برخی از معامله گران ترجیح می دهند فقط برای شکست در زیر این خط بدون نیاز به بسته شدن زیر آن منتظر بمانند. این یک نقطه ورود مناسب نیز است، با این حال، به خاطر داشته باشید که در مقایسه با انتظار برای شکست و شرایط بسته، منجر به سیگنالهای نادرست بیشتری میشود. قیمت هدف با استفاده از تکنیک حرکت اندازه گیری شده محاسبه می شود. به طور دقیق تر، ما می خواهیم فاصله قله تا دره را در ساختار اندازه گیری کنیم و سپس آن فاصله را از نقطه شکست به سمت پایین پیش بینی کنیم. این کار سطحی را فراهم میکند که در آن ما میتوانیم انتظار داشته باشیم که روند شکست شروع به کاهش یا به طور بالقوه معکوس کند. به این ترتیب، سطح سود و خروج عالی ترید را نشان می دهد.

الگوی الماس صعودی

حال بیایید به معکوس الگوی الماس نزولی که الگوی الماس صعودی است نگاه کنیم. انواع الگوی الماس صعودی که به آن کف الماس نیز گفته می شود، در زمینه یک روند نزولی رخ می دهد. به طور معمول شاهد یک حرکت قوی قیمت به سمت پایین خواهیم بود و سپس یک مرحله تثبیت که نقاط نوسان بالا و پایین الماس را ایجاد می کند.

در این صورت، ظاهر شبیه به شکل گیری سر و شانه معکوس خواهد بود. ما قله ها و دره های درون ساختار را به روشی مشابه که قبلا توضیح داده شد به هم وصل می کنیم. هنگامی که چهار خط روند را در اطراف ساختار ترسیم کردیم و تأیید کردیم که اندازه چهار خط تقریباً برابر است، میتوانیم ساختار را به عنوان الگوی الماس صعودی تأیید کنیم.

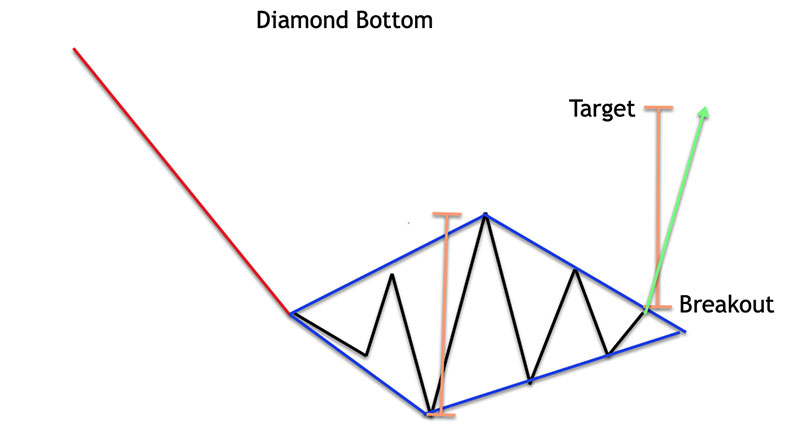

با نگاهی به تصویر بالا از پایین الماس، می بینیم که این شکل گیری با حرکت نزولی قیمت انجام می شود. سپس میتوانیم حرکت به سمت پایین را در ساختار الماس ببینیم که توسط دو خط روند بالایی که به سمت پایین و دو خط روند پایینی که به سمت بالا هستند مشخص شده است.

سیگنال ورود طولانی در هنگام شکست و بسته شدن در بالای خط سمت راست بالا که به سمت پایین شیب دارد، فعال می شود. مجدداً، روش برتر این است که برای جلوگیری از وقوع سیگنالهای کاذب و اقدام احتمالی قیمتها در اطراف این منطقه، منتظر یک شکست واقعی و بستن به جای یک شکست در بالای این خط روند باشیم.

ما هدف قیمت بالایی را با اندازه گیری مقدار زیاد به پایین در ساختار محصور محاسبه می کنیم. هنگامی که این فاصله را محاسبه و روی نمودار ترسیم کردیم، همان فاصله را از نقطه شکست پیش بینی شده به سمت بالا گسترش می دهیم تا به سطح هدف ترجیحی برسیم. هنگامی که قیمت به این سطح رسید، باید خروج از کل موقعیت یا حداقل بخش بزرگی از آن را در نظر بگیریم و در صورت تمایل، احتمالاً بخش کوچکتری از معامله را باز بگذاریم.

ویژگی های تاییدکننده الگوی الماسی

سقف و کف انتهایی به وسیله خطی عمودی یا کمی انحنا قابل اتصال باشد.

خطوط روند تا زمان شکست حفظ شده باشند یعنی بدنه کندل ها خارج از آنها بسته نشده باشد.

اکثر الگوهای لوزی ویژگی های زیر را نشان می دهند:

قیمت اوراق بهادار باید روند صعودی داشته باشد.

سپس حرکت قیمت باید در ابتدا شبیه به یک الگوی گسترده شود، جایی که قله ها بالاتر و دره ها پایین تر هستند.

متعاقباً، قیمت به سمتی تغییر میکند که قلهها پایین تر و درهها بالاتر هستند.

اتصال قله ها و دره ها باعث تشکیل الماسی می شود که معمولاً به یک طرف کج می شود.

تشکیل الگوی لوزی صعودی تنها در پایان یک روند نزولی رخ می دهد در حالی که همتای آنها، تشکیل الگوی الماس نزولی، در پایان یک روند صعودی رخ می دهد. شکلهای الماسی را میتوان با شکلهای محبوبتر و قدرتمندتر سر و شانهها اشتباه گرفت. معامله گران باید از انجام این اشتباه احتیاط کنند زیرا شکل گیری الگوی لوزی صعودی معمولاً قبل از الگوی برگشت سر و شانه ها اتفاق می افتد.

استراتژی معاملاتی الگوی الماس

بیایید اکنون توجه خود را بر ایجاد یک استراتژی معاملاتی برای کار با نمودار الماس متمرکز کنیم. ما متوجه شدیم که الگوی خاصی در هر دو روند صعودی و نزولی اتفاق می افتد. زمانی که عمل قیمت قبل از الگوی الماس صعودی باشد، الماس نزولی نامیده می شود و اثرات نزولی دارد. هنگامی که عمل قیمت قبل از الگوی الماس نزولی باشد، الماس صعودی نامیده می شود و اثرات صعودی دارد.

در این استراتژی معاملات الماس، ما سعی می کنیم با استفاده از یک رویکرد مبتنی بر عمل خالص، آن را تا حد امکان ساده کنیم. ما می دانیم که الگوی الماس طرحی است که اغلب در بازار یافت نمی شود. بنابراین نمیخواهیم متغیرهای زیادی را در استراتژی بگنجانیم که یک راهحل خوب را فیلتر کند.

قوانین معاملاتی الگوی نمودار الماس صعودی

قبل از تشکیل الماس باید یک روند صعودی واضح وجود داشته باشد.

• شکل بالای الماس باید به وضوح توسط چهار خط روند که به هم متصل می شوند و از نظر طول نسبتا نزدیک هستند، مشخص شود.

• در طول شکست، یک سفارش فروش را در بازار وارد کنید و این الگو در زیر خط روند شیب دار صعودی نزدیک به اتمام است.

• استاپ لاس باید در آخرین نوسان بالا قبل از نقطه شکست قرار گیرد.

• سطح هدف بر اساس حرکت اندازه گیری شده محاسبه می شود. ما فاصله بین بالاترین و پایین ترین در ساختار الگو را اندازه گیری می کنیم و از نقطه شکست انتظار نزولی داریم.

• یک جزء تاخیر زمانی اضافی در تراکنش وجود خواهد داشت. به طور خاص، اگر قیمت پس از عبور از کندل 50 باعث توقف یا سطح هدف نشود، باید فوراً از بازار خارج شویم.

قوانین معاملاتی الگوی نمودار الماس نزولی

• قبل از اینکه الگوی الماسی شکل بگیرد باید یک روند نزولی مشخص وجود داشته باشد.

• شکل کف الماس باید به وضوح توسط چهار خط روند که به هم متصل می شوند و از نظر طول نسبتا نزدیک هستند، مشخص شود.

• در هنگام شکست، یک سفارش خرید را در بازار وارد کنید و آن را بالای خط روند شیب دار نزدیک به انتهای الگو ببندید.

• استاپ لاس باید در آخرین نوسان پایین قبل از نقطه شکست قرار گیرد.

• سطح هدف بر اساس حرکت اندازه گیری شده محاسبه می شود. ما فاصله بین بالاترین قله و پایین ترین فرورفتگی را که از نقطه شکست به سمت بالا شیب دارد اندازه می گیریم. این سطح مورد انتظار به عنوان نقطه خروج سود عمل می کند.

• یک جزء توقف زمانی اضافی در تراکنش وجود خواهد داشت. به خصوص اگر پس از عبور از 50 کندل قیمت دارایی، سطح توقف یا سطح هدف اصلاً فعال نشود، بلافاصله از معاملات بازار خارج می شویم.

نقطه ورود به معامله با الگوی نمودار الماس

هر نوع نمودار نقطه شروع خاص خود را برای تصمیم گیری در مورد معاملات ارائه می دهد. برای الگوی سر و شانه، این نقطه خط گردن بین شانه ها است. برای الگوی نمودار الماسی، این نقطه پایین سمت راست الماس نزولی و سمت راست بالای الماس صعودی است.

در بالا نمونه ای از الگوی الماس نزولی مشاهده می شود. دایره قرمز لحظه شکسته شدن قیمت به زیر سمت راست الماس را نشان می دهد. وقتی این خط شکسته می شود، بسته به نوع الماسی که در نمودار دارید، باید معامله ای برای شکستن تساوی انجام دهید. در این مورد، باید سهام را کوتاه کنیم زیرا الگوی الماس نزولی بوده و شکست به سمت پایین است.

تعیین حد ضرر در الگوی نمودار الماس

هنگام معامله با نمودار الماس، همیشه باید از دستور توقف ضرر استفاده کنید. مکان مناسب برای حد ضرر شما باید بالاتر از آخرین قسمت داخل الماس برای تنظیمات الماس های نزولی و در پایین ترین الماس داخلی برای راه اندازی الماس صعودی باشد.

در مورد بالا، ما یک الگوی الماس نزولی داریم. بنابراین، دستور حد ضرر باید بالاتر از آخرین صعود داخل الگو قرار گیرد. تصویر بالا نشان می دهد که در کجا می توان یک دستور توقف ضرر برای معاملات الماس قرار داد. گزینه دیگر این است که یک دستور حد ضرر در بالای الماس قرار دهید اما این ریسک معامله شما را افزایش می دهد.

روش دریافت سود در الگوی الماس

همانطور که قبلاً گفتیم، حداقل حرکت قیمت مورد انتظار از الگوی نمودار الماس برابر با اندازه ساختار است. به عنوان مثال، اگر فاصله بین لبه بالا و پایین الماس 1.50 دلار به ازای هر سهم باشد، باید حرکتی معادل 1.50 دلار در هر سهم را دنبال کنید.

این همان نمونه الماس بالا است. با این حال، این بار ما یک هدف ساده برای قالب اضافه کرده ایم. اولین خط آبی اندازه الگوی الماس را اندازه گیری می کند. فلش آبی دوم به اندازه فلش آبی اول است اما روی قیمت اعمال می شود. خط افقی سبز نشان دهنده حداقل مقدار هدفی است که باید هنگام معامله با این الگو تعیین کنیم. لحظه ای که قیمت در این سطح کاهش یابد، ما این گزینه را داریم که از معامله خارج شویم.

ما همچنین گفتیم که در بسیاری از موارد، حداقل هدف از الماس پایان دادن به اقدامات قیمتی نیست. بنابراین یک راه خوب برای افزایش هدف الگوی الماس خود اضافه کردن میانگین متحرک وزن حجمی است. از آنجایی که اندازه استوک برای تایید الگوی الماس بسیار مهم است، شناسایی نقاط خروج نیز مهم است.

نتیجه گیری:

در این مقاله یاد گرفتید که الگوی الماس یا لوزی به دو صورت صعودی و نزولی شکل می گیرد. الگوهای معکوس الماس در انواع مختلف بازارهای مالی، از جمله بازار سهام، بازار فارکس، بازارهای ارز دیجیتال و آتی دیده می شود. نمودار الماس به اندازه سایر سبک های نمودار کلاسیک برجسته نیست. با این حال، مهم است که الگو را درک کنید و بتوانید آن را تشخیص دهید زیرا اگر این اتفاق بیفتد، می تواند یک فرصت تجاری عالی به شما بدهد. امیدواریم موضوعات و نکاتی که در این مقاله ارائه کرده ایم برای شما مفید باشد.

نظر بدهید