معاملهگران بازارهای مالی، حداقل از یک استراتژی معاملاتی استفاده میکنند تا زودتر و بهتر به مقاصد و اهداف سرمایه گذاری خود دست یابند. برخی از سرمایه گذاران اهدافی کوتاه مدت دارند. آنها در نظر دارند تا در یک بازه زمانی کوتاه و مشخص، سود قابل قبولی کسب نمایند. در مقابل سرمایه گذارانی با اهداف بلند مدت وجود دارند. برای این اشخاص، ضرر های موقتی که در کوتاه مدت رخ میدهند، کم اهمیت است و در واقع هدف آنها سود قابل توجهی است که در بلند مدت نصیبشان خواهد شد.

از طرفی برخی از سرمایه گذاران روحیه ریسک گریزی دارند و به دنبال یک سرمایه گذاری امن تر هستند. در حالی که سرمایه گذاران ریسک پذیر با قبول کردن ریسک زیاد، خواهان کسب سود بیشترند. با توجه به نکات گفته شده، در ادامه چند استراتژی معاملاتی مشهور، معرفی شده است.

1. استراتژی گلهای یا تقلیدی

در بسیاری از موارد انسان ها مانند دیگر موجودات نوعی رفتار تقلیدی یا گله ای دارند. به عنوان مثال ممکن است یکی از اعضای داخل گله، غذای مناسبی پیدا کند و در همان حال گله شروع به حرکت و جابهجایی میکند. دیگر اعضای گله با این که نمیدانند چرا گله دارد جابهجا میشود، غذای خود را رها میکنند و به دنبال بقیه گله حرکت میکنند!

این مثال شباهت زیادی به رفتار برخی از سرمایه گذاران دارد! افراد ناآگاهی که حتی پیش از خرید و فروش سهام، اطلاعاتی راجع به آن نمیدانند! آنها فقط به دنبال رفتار بقیه، عمل میکنند. این سرمایه گذاران همیشه در کنار بقیه در صف میایستند و یا قصد خرید دارند و یا میخواهند هر چه دیروز در صف خریدهاند را امروز بفروشند. این افراد معمولا استراتژی معاملاتی مشخصی در سرمایهگذاری ندارند و ممکن است تصادفی سود ببرند و یا متحمل زیان شوند. (خطرناک ترین اتفاقی که می تواند برای یک سرمایه گذار مبتدی بیفتد، تصادفی سود کردن یا گله ای سود کردن است. معامله گران مبتدی به صورت تصادفی خرید می کنند و اگر در اولین معاملاتشان سود خوبی کنند، مغرور شده و با حجم پول بیشتری وارد می شوند و ممکن است تمام پس انداز خودشان را متوجه یک ضرر بزرگ کنند).

2. استراتژی خرید و نگه داری

شاید این جمله را شنیدهاید که هر چیزی در بلند مدت گران میشود. این جمله با توجه به تورم موجود در کشور، به یک باور تبدیل شده است. برخی سرمایه گذاران بدون این که بخواهند نوسانگیری کنند و یا به فروش دارایی خود فکر کنند، تنها میخرند و نگه میدارند! حتی شاید ندانند تا چه زمانی قرار است این دارایی را نگه دارند!

اکثر این افراد به دنبال یافتن چیزی برای سرمایه گذاری میگردند که ارزش زیادی داشته باشد ولی قیمت بازار آن پایینتر از ارزش ذاتی باشد. آنها میدانند که در گذر زمان، بقیه پی به ارزش کالا یا سهام سرمایهگذاری شده آنها خواهند برد. برخی از ملاکان و مجموعه داران نیز این گونه عمل میکنند.

3. استراتژی پیش فروش و پیش خرید (سرمایه گذاری بلندمدت-کوتاه مدت)

بهتر است تا با یک مثال این استراتژی معاملاتی را توضیح دهیم. فرض کنید یک کشاورز محصول بادام دارد. چغاله بادام قیمت بالاتری نسبت به بادام تازه دارد و بادام تازه نیز، بهای بالاتری نسبت به بادام مانده دارد. روز به روز از ارزش محصول این کشاورز کاسته میشود و او آزرده خاطر است زیرا نتوانسته است تا محصولات خود را برداشت کند.

از طرفی او قصد خرید برنج دارد. بهای برنج بر خلاف بادام، روز به روز افزوده میشود. در اینجا او دست به یک استراتژی میزند. برنج را به صورت نسیه برای یک تاریخ مشخص پیش خرید میکند. از طرف دیگر، بادام را نیز در همان سررسید پرداخت نسیه، پیش فروش میکند. بنابراین، با گران شدن برنج، او سود خود را برده است و با ارزان شدن بادام نیز، متحمل زیان نمیشود زیرا قبلا آن را به بهای بیشتری فروخته است. بیشتر سرمایهگذاران کوتاه مدتی از این استراتژی استفاده میکنند. (این استراتژی بیشتر در بازار مشتقه استفاده می شود)

4. استراتژی تکانهای

گاهی نیاز است تا کالا یا سهام گرانی را خریداری نمایید ولی قصد گرانتر فروختن آن را داشته باشید. البته، بهتر است کالاهایی را به این روش خریداری نمایید که نگهداری آنها در فاصله زمانی خرید تا فروش هزینهبر نباشد.

5. استراتژی متنوع سازی

به جای خرید تنها یک سهم و در حجم زیاد بهتر است سهمهای متنوعی خریداری نمایید و ریسک معاملاتی خود را کم کنید. اگر چه میتوانید متنوع سازی خود را به صورت افقی و عمودی نیز انجام دهید ولی باید به هزینههای خرید و فروش نیز توجه داشته باشید. در استراتژی متنوع سازی افقی، تمامی سهام خریداری شده شما مربوط به یک صنعت خاص است و در استراتژی متنوع سازی عمودی نیز، صنایع مربوط به سهام خریداری شده به نوعی با یکدیگر ارتباط عمودی دارند و به یکدیگر وابسته هستند. در استراتژی متنوع سازی هستهای نیز، بزرگترین سهم سبد سرمایه گذاری، مربوط به یک صندوق مشترک شاخص میباشد و سهمهای دیگر نیز، بقیه سبد سرمایه گذاری را پر میکنند.

6. استراتژی پیش رفتن با ساز مخالف یا معکوس

این استراتژی معاملاتی در مقابل استراتژی گلهای قرارمیگیرد. زمانی که بیشتر سرمایهگذاران برای فروش رغبت نشان میدهند، شخص سرمایهگذار کالای سرمایهای مورد نظر را خریداری میکند و زمانی که همه خواهان خرید آن کالاهستند، او فروشنده آن کالا خواهد بود. مثال فروش سکه ملموس تر است. بالا رفتن قیمت طلا سبب میشود تا مردم به سمت این بازار هجوم ببرند و سکه خریداری نمایند. در این شرایط و با بالا رفتن قیمت طلا سرمایه گذار مورد نظر ما، سکههایش را با بهای بالایی عرضه میکند. این شخص زمانی که قیمت سکه افت میکند و همه فروشنده هستند، سکه را با قیمت ارزانی خریداری میکند.

این استراتژی همان چیزی است که در بورس نیز وجود دارد. سرمایه گذارانی وجود دارند که هیچ گاه وارد صف خرید نمیشوند. آنها در زمان تشکیل صف خرید، فقط فروشندهاند. زمانی هم که صف فروش بسته میشود، سهام را با قیمت کمی خریداری میکنند.

7. استراتژی سود تقسیمی

استراتژی های قبلی تنها به قیمت سهام شرکت ها توجه دارند و به سود ساخته شده توسط آنها نمیپردازند. در این استراتژیها تنها بالارفتن بهای کالا و یا سهام اهمیت دارد. در بازار بورس، علاوه بر قیمت سهام، سود تقسیمی نیز حائز اهمیت است. حتی برخی از سرمایه گذاران با پیشبینی ميزان سود یک شرکت، اقدام به سرمایه گذاري در آن شركت ميكنند. اين افراد براي خود يك بازه و بهره مورد انتظار مشخص ميكنند.

8. استراتژی دریپ يا برنامه سود مجدد تقسيمي

اين اصطلاح در بازار سرمایه رواج زيادي دارد. فردي را تصور كنيد كه با پول حاصل از فروش گندم، قطعهاي زمين خريداري ميكند. با اين كار، اگر قيمت زمين بالا رود، سود خواهد برد. همچنين، اگر زمين ارزان شود، زمين بيشتري را خريداري ميكند. او در رابطه با نوسان قيمت زمين، متحمل هيچ زياني نميشود.

9. استراتژي خريد پلكاني

اين استراتژي بيشتر در زمانهايي استفاده ميشود كه نسبت به بالا رفتن يا پايين آمدن قيمت مطمئن نيستيد. ممكن است يك سهم سودآور باشد و يا شما را دچار زيان كند. در استراتزي پلكاني، شما تمام سرمايه خود را وارد بازار نميكنيد. براي مثال هر بار تنها ده درصد آن را به خريد سهم اختصاص ميدهيد و در صورت مساعد بودن شرايط سهم و كسب سود، مقدار سهم بيشتري خريداري خواهيد كرد. با اين كار ضمن كسب سود كمتر، با ريسك كمتري بابت كاهش قيمت سهم مواجه خواهيد شد.

10. استراتژي ميانگينگيري ريالي

يك استراتژي وجود دارد كه تعيين ميكند تا در ماه، مقدار مشخصی از درآمد خود را به خرید سهام اختصاص دهید. ممكن است شما به سهم به خصوصي توجه داشته باشيد. اگر در ماه بعد، ارزش آن سهم كمتر شود، ميتوانيد آن ماه تعداد بيشتري از اين سهم بخريد و اگر قیمت افزايش يابد نيز، تعداد كمتري سهم خريداري ميكنيد. حتي اگر قيمت آن تغييري نكند نيز، ميتوانيد به همان اندازه مجددا سهم بخريد.

11. استراتژی معاملاتی روزانه

قبل از هر چيزي در سيستم معاملاتي، يك تحليل روند انجام دهيد. تايم فريم را بر روي يك ساعت تنظيم كنيد و چارت را بزرگ نماييد. با پي بردن به روند، تايم فريم را كوچك كنيد. با بررسي سهام مختلف ببينيد که آيا ميتوانيد الگوي مشخصي برای خرید پيدا كنيد یا خیر.

به عنوان مثال می توانیم منتظر بمانيم تا در جهت مخالف روند يك پولبك پيدا كنيم. البته براي يافتن كاهش ريسك و يا افزايش نسبت سود به ريسك، به ابزاري نياز داريد تا به بررسي حركتهای مخالف روند، بپردازید. دقت کنید زمانی که روند، پولبک گرفت و متوقف شد، به سرعت وارد بازار شوید.

12. استراتژی کنترل ریسک با حد ضرر

قبل از ورود به هر سهم، باید حد ضرر سهم را مشخص نمایید و در صورتی که شرایط سهم خوب نبود و به حد ضرر رسید، باید سریع از معامله خارج شد. به عنوان مثال در زمان خرید، میتوانید حد ضرر را در زیر حداقل قیمت کندل قبلی قرار دهید. فراموش نکنید که در یک معامله، به محض شکسته شدن روند، به سرعت از معامله خارج شوید.

13. استراتژی دبل تاپس یا دوقلوی سقف یا دو قله

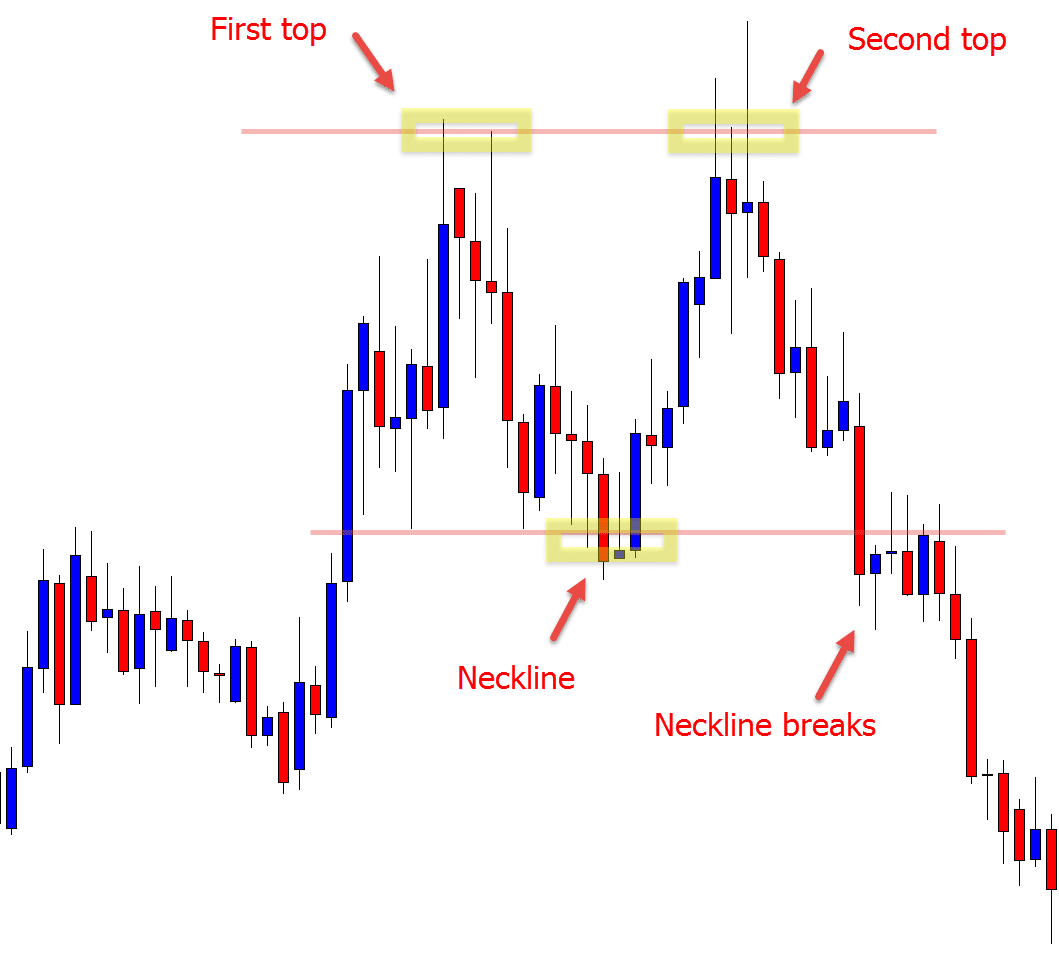

تحلیل تکنیکال کمک زیادی به سرمایهگذاران میکند. بعضی از الگوهای نموداری در کسب درآمد، عالی عمل میکنند. با پیدا شدن یک شکل مشخص، میتوان معامله را با ریسک کمی شروع کرد. استراتژی دوقلوی سقف یکی از سودآورترین الگوها میباشد. به محض دیدن این الگو میتوانید وارد معامله فروش شوید.

این الگو و الگوی بعدی که راجع به آن صحبت خواهیم کرد، از زیرمجموعه الگوهای بازگشتی هستند. الگوی دوقلوی سقف از دو قله که در یک سطح قرار دارند، تشکیل شده است. خط گردن یا نک لاین خطی است که بر کف دو قله رسم میشود و بهتر است برای تایید الگو، منتظر شکسته شدن خط گردن توسط قیمت باشید.

برای پیدا کردن دوتایی بالا و پایین در یک نمودار، یک بار نمودار را در یک تایم فریم بالا و بار دیگر، در تایم فریم پایین تر بررسی میکنیم. انتخاب تایم فریم بستگی به زمانی دارد که معامله شما به طول میانجامد. به عنوان مثال کسانی که میخواهند از استراتژی سویینگ یا نوسان گیری استفاده کنند، می توانند از تایم فریم 30 دقیقهای استفاده کنند.

14. استراتژی دبل باتم یا دوقلوی کف

این الگو برعکس روش قبلی می باشد. در این الگو دو دره در یک سطح قرار گرفتهاند. خط گردن در اینجا خطی است که بر روی دو دره رسم میشود و بهتر است قبل از شکسته شدن خط گردن وارد معامله شوید. سعی کنید حد سود و ضرر خود را مشخص کنید و به شکل منطقی از آنها استفاده نمایید. همه چیز را به دقت یادداشت کنید. آمار این یادداشتها را بررسی کنید. نتایج را تطبیق دهید. اشکالات خود را پیدا کنید و سعی کنید تا در معاملات بعدی آنها را اصلاح نمایید.

جمع بندی

برای معامله در بورس یا سایر بازارها، استراتژیهای بیشمار دیگری نیز وجود دارند؛ اما در این مطلب، به ذکر همین چند مورد اکتفا میکنیم. به عنوان مثال استراتژی معاملاتی برخی از معامله گران، ممکن است استفاده از رسم کانال در نمودار قیمت، سطوح فیبوناچی و یا اندیکاتور ایچیموکو باشد. چیزی که اهمیت دارد این است که استراتژی مورد استفاده شما هم سود ده باشد و هم باعث به هم ریختن آرامش روانی شما نشود.

نظر بدهید