ارزش خالص دارایی (Net Asset Value) یا به طورخلاصه NAV، ارزش خالص یک واحد تجاری را نشان می دهد و به عنوان ارزش کل دارایی های آن واحد منهای ارزش کل بدهی های آن محاسبه می شود. NAV ابزار و پیمانه ای استاندارد شده به حساب می آید که می توان از آن برای انجام مقایسه عملکرد شرکت های سرمایه گذاری و صندوق های سرمایه گذاری (صدور و ابطال و یا ETF ) استفاده کرد. به عبارت دیگر ارزش خالص دارایی ها، شاخص و معیاری در بازارهای مالی است که برای ارزشیابی و بدست آوردن ارزش ذاتی دارایی های شرکت ها و صندوق های سرمایه گذاری استفاده می شود. صندوق های سرمایه گذاری و شرکت های سرمایه گذاری دو قسمت اساسی در بازار سرمایه ایران محسوب می شوند که عمده دارایی هایشان سهام و دارایی مالی است.

مثالی ساده برای درک NAV

تصور کنید که یک کیف پول وجود دارد، در این کیف پول 100 برگه ی 200 تومانی و 500 برگه ی 400 تومانی وجود دارد. برای فروش این سهم ها باید یک درصد کارمزد و مالیات پرداخت شود. شما می خواهید نصف دارایی های موجود در این کیف پول را بخرید.

در اینجا چند سوال پیش می آید:

سوال اول: در این کیف پول چقدر دارایی وجود دارد؟ 220 هزار تومان (جمع قیمت سهم ها)

سوال دوم: در این کیف پول چقدر بدهی وجود دارد؟ 2200 تومان (کارمزد و مالیات)

سوال سوم: ارزش خالص دارایی های موجود در کیف پول چقدر است؟ 217800 تومان(قیمت سهام منهای کارمزد و مالیات)

سوال چهارم: سهم شما (۵۰%) از این دارایی ها چقدر می شود؟ 108900 تومان(خالص ارزش دارایی تقسیم بر دو)

عدد 108900 تومان که بدست آمد به معنای NAV هر واحد از کیف پول است. ( چون که این کیف پول فقط 2 واحد دارد، یکی برای صاحب کیف و دیگری برای شما)

ارزش خالص دارایی(NAV) چگونه محاسبه می شود؟

ارزش خالص دارایی، ارزش خالص یک صندوق یا شرکت و یا واحد تجاری را نشان می دهد و بر اساس کل دارایی های مجموعه و کل بدهی های آن محاسبه می شود. بدین ترتیب که ارزش کل دارایی ها منهای کل بدهی های آن مجموعه، برابر است با ارزش خالص دارایی ها یا NAV آن مجموعه.

NAV = بدهی ها – ارزش کل دارایی ها

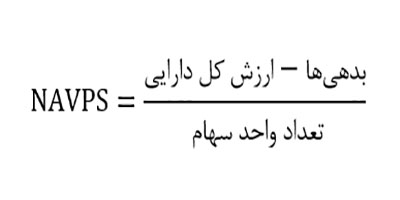

ارزش خالص دارایی به ازای هر سهم(NAVPS) چگونه محاسبه می شود؟

جهت ارزش گذاری هر واحد صندوق یا سهام شرکت سرمایه گذاری، بایستی ارزش خالص دارایی به ازای هر سهم (Net Asset Value Per Share) را محاسبه کنیم که برابر است با:

روش های دیگر محاسبه ارزش خالص دارایی(NAV):

توجه داشته باشید که روش های دیگر محاسبه ارزش خالص دارایی اغلب در شرکت های سرمایه گذاری مورداستفاده قرار می گیرد.

روش اول:

NAV = ارزش افزوده دارایی های غیرجاری + سرمایه در گردش خالص + ارزش افزوده سرمایه گذاری ها

ارزش افزوده سرمایه گذاری ها عبارت است از ارزش روز سرمایه گذاری منهای بهای تمام شده سرمایه گذاری ها.

سرمایه در گردش خالص نیز عبارت است از دارایی های جاری منهای بدهی های جاری

ارزش افزوده دارایی های غیر جاری از تفریق ارزش روز دارایی های غیر جاری و بهای تمام شده دارایی غیر جاری به دست می آید.

روش دوم:

NAV = ارزش روز بدهی ها- (مجموع ارزش روز دارایی های جاری + ارزش روز سرمایه گذاری ها + ارزش روز دارایی های جاری)

روش سوم:

روشی که معمولا در ایران در شرکت های سرمایه گذاری برای محاسبه ی NAV استفاده می شود، از همین نوع سوم است.

NAV = ارزش افزوده سرمایه گذاری ها + بهای تمام شده حقوق صاحبان سهام

قبل تر نیز به این نکته اشاره کردیم که ارزش خالص دارایی (NAV)، در دو حوزه مجزا قابل بررسی است:

- صندوق های سرمایه گذاری (صدور و ابطال و یا ETF و....)

- شرکت های سرمایه گذاری

صندوق های سرمایه گذاری و محاسبه ی NAV آن

برای افرادی که خودشان وقت یا اطلاعات کافی برای سرمایه گذاری ندارند، صندوق های سرمایه گذاری یکی از بهترین راه ها برای این کار است.

آشنایی با ارزش خالص دارایی(NAV)در صندوق های سرمایه گذاری بسیار مهم است و می تواند یکی از معیارهای ارزیابی عملکرد صندوق ها در نظر گرفته شود. سرمایه گذاران با خرید واحدهای سرمایه گذاری در دارایی های صندوق موردنظر سهیم می شوند، بنابراین ضروری است با ارزش دارایی هایشان در صندوق آشنا باشند.

مخصوصاً اگر ارزش این دارایی ها با توجه به شرایط بازار (صعودی یا نزولی بودن بازار) همواره در حال تغییر باشد؛ بایستی خاطر نشان کرد که بخشی از دارایی های صندوق های سرمایه گذاری به سهام شرکت ها تعلق گرفته که با نوسان روزانه سهام، افزایش یا کاهش می یابند. علاوه بر این، سود سهام تقسیم شده توسط شرکت ها در مجمع های سالیانه نیز به منابع صندوق اضافه شده و ارزش دارایی های آن و بالطبع آن، ارزش واحدهای خریداری شده را افزایش می دهد.

ارزش خالص هر واحد صندوق در پایان هر روز کاری و بر اساس قیمت پایانی دارایی های آن محاسبه شده و از طریق سایت اختصاصی صندوق گزارش می شود. قبلا نیز به این نکته اشاره کردیم که اگر بدهی های صندوق که شامل بدهی به کارگزاری ها بابت خرید سهام و بدهی به ارکان صندوق می شود را از دارایی های صندوق کسر کنیم، ارزش خالص دارایی های صندوق به دست می آید. حال اگر حاصل بدست آمده را بر تعداد کل واحدهای صندوق (واحدهای سرمایه گذاری نزد سرمایه گذاران) تقسیم کنیم، ارزش خالص هر واحد یا NAV هر واحد صندوق به دست می آید.

بنابراین NAV صندوق، ارزش سهام هر سهم صندوق را نشان می دهد که باعث می شود معاملات در صندوق سهام آسان تر شود و هم چنین ملاکی بسیار مهم برای تصمیم گیری مناسب در انتخاب صندوق های سرمایه گذاری محسوب شود.

NAV صدور چیست؟

به مبلغی که سرمایه گذاران برای خرید واحدهای جدید صندوق پرداخت می کنند، NAV صدور گفته می شود و مقداری بیشتر از ارزش خالص دارایی هر واحد (NAV هر واحد) است. این تفاوت به این دلیل است که مدیر صندوق در خرید اوراق بهادار جدید باید هزینه ای را بابت کارمزد پرداخت کند و برای اینکه این کارمزد به سرمایه گذاران قدیمی تحمیل نشود، از سرمایه گذاران جدید دریافت می شود.

NAV ابطال چیست؟

اگر یک سرمایه گذار به پول نقد نیاز داشته باشد و قصد فروش واحدهایش را کند، قیمت واحدها به صورت NAV ابطال محاسبه می شود. قیمت هر واحد در زمان ابطال با در نظر گرفتن کسر هزینه های مربوط به معاملات از بهای فروش دارایی های سبد، محاسبه می شود و مبنای خالص پرداخت به شخص قرار می گیرد؛ پس به این معناست که هزینه کارمزد معاملات فروش، در نظر گرفته می شود و از ارزش خالص هر واحد کسر می گردد. بدین ترتیب NAV ابطال معمولاً کمتر یا مساوی NAV هر واحد است.

پس نتیجه گیری می شود که قیمت صدور و ابطال واحدها نیز بر اساس NAV تعیین شده و مطابق با تغییرات آن نوسان می کند (update می شود). در نهایت سود یا زیان هر سرمایه گذار از محل تغییر ارزش واحدهای صندوق مشخص می شود.

چند نکته در خصوص ارزش خالص دارایی صندوق های سرمایه گذاری که باید بدانید:

1) ارزش خالص دارایی های هر روز یک صندوق سرمایه گذاری در انتهای روز معاملاتی بعد از آن محاسبه می گردد.

NAV (2 صدور و ابطال یک واحد سرمایه گذاری بر اساس ارزش خالص دارایی های آن صندوق در روز کاری پس از اعلام درخواست محاسبه می شود.

NAV (3 صدور و ابطال یک واحد سرمایه گذاری از یک صندوق معین در یک روز مشخص باهم برابر نیستند.

شرکت های سرمایه گذاری و نحوه محاسبه ی ارزش خالص دارایی آن ها

در اینجا این سوال پیش می آید که آیا ارزش سهام شرکت های سرمایه گذاری را نیز می توان با محاسبه NAV هر سهم به دست آورد؟

باید به این نکته توجه کرد که ساختار فعالیت شرکت های سرمایه گذاری در ایران از اهداف اصلی شرکت های سرمایه گذاری فاصله دارند و هم چنین با توجه به نحوه محاسبه ارزش خالص دارایی در ایران، نمی توان مقدار روشنی برای هر سهم به دست آورد. در خصوص پیچیدگی های برآورد ارزش خالص دارایی های یک شرکت باید به نکات زیر اشاره کرد:

1) اکثر شرکت های سرمایه گذاری در ایران سهام شرکت های غیربورسی را هم در پرتفوی خود دارند و بنابراین نمی توان ارزش روز سهام این شرکت ها را به صورت دقیق محاسبه کرد.

2)بعضی از شرکت های سرمایه گذاری در ایران هلدینگ هستند؛ یعنی سهام کنترلی دو یا چند مجموعه دیگر را در اختیار دارند، بنابراین برآورد کردن ارزش دقیق این سهام نیز پیچیدگی های خاص خود را دارد.

3) تعدادی از شرکت های سرمایه گذاری در ایران با توجه به ماهیت آن ها که سرمایه، بسته یا ثابت هستند و سرمایه آن ها به دلایل مختلف بلوکه شده است، الزامی به محاسبه کردن و ارائه خالص ارزش دارایی های روزانه خود ندارند(اما باید به این نکته توجه شود که صورت وضعیت ماهانه پرتفوی سرمایه گذاری خود را ارائه می دهند.)

4) اکثر شرکت های سرمایه گذاری درآمدهای غیرعملیاتی نیز دارند که می توان به موارد زیر اشاره کرد: درآمد ارائه برخی خدمات پیمانکاری، نظارت بر بعضی از طرح ها، پذیرش برخی سمت ها در انتشار اوراق (مثل متعهد پذیره نویسی) که منجر به ایجاد سود می شود، ولی در NAV آن ها محاسبه و لحاظ نمی شود.

5) قابل تذکر است که معمولا شرکت های سرمایه گذاری به جز دارایی های موجود در پرتفوی سرمایه گذاری های خود، دارایی های دیگری از جمله زمین و ساختمان و مجوزهای مختلف دارند که این مهم می تواند بعضاً تأثیر بیشتری از اصل سرمایه گذاری ها در ارزش شرکت داشته باشد و این موارد در NAV دیده نشده و محاسبه نمی شود.

در تحلیل ها و برآوردهای مالی، NAV نمی تواند نمایانگر دقیقی از ارزش خالص دارایی های شرکت باشد.

راهکارهای محاسبه ارزش خالص دارایی با توجه به تنوع شرکت های سرمایه گذاری

در آخر باید به این نکته اشاره کرد که مشکلات و عدم هماهنگی هایی از این دست، باعث به وجود آمدن مقداری اختلاف میانNAV هر سهم مندرج در گزارش صورت وضعیت پرتفوی سرمایه گذاری با قیمت سهام آن ها می شود.

الف) بعضی اوقات برای رفع این مشکل بهتر است سرمایه گذاری های شرکت را ارزش گذاری کنیم و پس از آن این رقم را با بهای تمام شده درج شده در صورت های مالی شرکت مقایسه کنیم. درصورتی که ارزش بازار بیشتر از بهای تمام شده باشد، این مازاد ارزش نسبت به بهای تمام شده باید در محاسبه ارزش خالص دارایی ها در نظر گرفته شود، به دلیل اینکه در حقیقت این مازاد ارزش به هنگام ارائه اطلاعات در بخش دارایی ها در ترازنامه پنهان مانده است.

بنابراین فرمول محاسبه خالص ارزش دارایی های یك شركت به صورت زیر به دست می آید:

حقوق صاحبان سهام + مازاد ارزش سرمایه گذاری ها نسبت به بهای تمام شده = خالص ارزش دارایی ها

ب) کاملا واضح است که انجام محاسبه بالا در زمانی كه شركت سرمایه گذاری فعالیت هایی خارج از بورس داشته باشد، با مشکلاتی در خصوص محاسبه NAV روبرو می شود كه علت آن نیز به عدم وجود بازار منصفانه برای ارزش گذاری سرمایه گذاری ها باز می گردد. به منظور رفع این مشکل می توان ارزش روز پرتفوی خارج از بورس را معادل بهای تمام شده آن ها در نظر گرفت.

ج) با توجه به وجود نسبت های مالی که علاوه بر بی مقیاس کردن اعداد و اندازه ها، باعث به وجود آمدن مقیاس می شود، برای ارزیابی منصفانه قیمت سهام شرکت های سرمایه گذاری، از نسبت قیمت به ارزش خالص دارایی ها یا همان(P/NAV) استفاده می شود.

این شاخص(P/ NAV) از دیدگاه علمی از اعتبار بالاتری در مقایسه با نسبت P/E برخوردار است؛ زیرا سود (E) نماینده ارزش شرکت است و طبق فرمول گوردون، ما با استفاده از درآمدهای آتی یک دارایی، قیمت امروز آن دارایی را شناسایی می کنیم؛ در حالی که NAV مستقیماً ارزش واقعی دارایی را نشان می دهد. به معنای دیگر نسبت P/ NAV معادل «یک» واحد، نشان دهنده این است که قیمت جاری سهم منطبق با ارزش خالص دارایی های شرکت در حال معامله است.

د) در برآورد NAV حاضر، ریز سرمایه گذاری های بورسی و خارج از بورس شرکت های سرمایه گذاری از آخرین صورت وضعیت پرتفوی منتشر شده شرکت ها در سامانه ناشران بورسی استخراج گردیده است. هم چنین برای استخراج حقوق صاحبان سهام از آخرین صورت های مالی میان دوره ای منتشر شده ی شرکت ها استفاده می شود.

گاهی ممکن است تاریخ آخرین ترازنامه منتشر شده با آخرین صورت وضعیت پرتفوی یکسان نباشد. در این حالت سودهای تقسیم شده مابین این دو تاریخ از سوی شرکت ها باعث کاسته شدن قیمت سهامشان گردیده، درحالی که به سرفصل سود انباشته در ترازنامه اضافه نگردیده است لذا در محاسبات ذیل سود های تقسیمی محقق شده نیز به محاسبات اضافه می گردد.

نکته قابل توجه سرفصل ذخایر کاهش ارزش سرمایه گذاری هاست. با توجه به اینکه این ذخیره در ترازنامه کاهنده ی دارایی هاست لذا در محاسبات مربوط به NAV، به محاسبات افزوده می گردد.

پس از محاسبه ارزش خالص دارایی های تعدیل شده (با در نظر گرفتن سود نقدی و ذخایر کاهش ارزش)، بایستی رقم فوق، تقسیم بر تعداد سهام شرکت گردد تا NAV هر سهم محاسبه شود.

در خصوص شرکت هایی که در حال انجام افزایش سرمایه اند باید به این نکته توجه کرد که تعداد سهام آخرین سرمایه ثبت شده به علاوه تعداد سهامی که در حال انتشار است به عنوان ملاک تعداد سهام قرار گیرد.

با توجه به مطالب اشاره شده در بالا، خلاصه فرض های مبنای محاسبه ی NAV به صورت زیر است:

- دارایی و بدهی های منظور شده در محاسبه NAV مربوط به آخرین ترازنامه منتشره از سوی شرکت ها است.

- اطلاعات مربوط به پرتفوی شرکت، بر اساس آخرین صورت وضعیت پرتفوی ارائه شده در سایت است.

- در محاسبه ارزش روز پرتفوی بورسی، قیمت پایانی روزانه اعمال می گردد.

- ارزش بازار پرتفوی غیر بورسی، معادل بهای تمام شده، منظور می گردد.

- سود نقدی حاصل از سرمایه گذاری در شرکت های زیرمجموعه که مجمع عمومی عادی آن ها مابین فاصله میان تاریخ ترازنامه و تاریخ صورت وضعیت پرتفوی برگزار شده باشد، به عنوان سود نقدی محقق شده در محاسبات منظور می گردد و ذخیره کاهش ارزش سرمایه گذاری ها به محاسبات اضافه می شود.

- سود حاصل از فروش سرمایه گذاری ها که مابین تاریخ ترازنامه و تاریخ صورت وضعیت پرتفوی اتفاق افتاده باشد در محاسبات منظور می گردد.

ارزش خالص دارایی برای ETF ها

همانند صندوق های سرمایه گذاری مشترک، صندوق های قابل معامله در بازار سرمایه هم دارای ارزش خالص دارایی هستند. تنها تفاوتی که صندوق های ETF دارند این است که از آنجایی که واحدهای این صندوق، مثل سهام در بورس معامله می شوند، قیمت بازار، متاثر از سازوکار عرضه و تقاضا است.

جمع بندی

ارزش خالص دارایی یکی از مفاهیم مهم در تحلیل بنیادی شرکت های سرمایه گذاری و همچنین صندوق های سرمایه گذاری است. در واقع بسیاری از فعالان بازار سرمایه که قصد خرید و فروش سهام شرکت های سرمایه گذاری و یا صندوق های سرمایه گذاری را دارند، از این مفهوم استفاده می کنند. از طرف دیگر، مقایسه میزان NAV شرکت ها و صندوق های سرمایه گذاری، در میان فعالان بازار سرمایه بسیار مورد توجه قرار گرفته است.

نظر بدهید