دریافت وام در دنیای ارزهای دیجیتال در قالب دیفای یا برنامه های غیرمتمرکز انجام می شود. این نوع وام دهی در ارزهای دیجیتال این روزها با شدت بیشتری در جریان بوده و مورد استقبال بیشتری قرار گرفته است. در جریان وام دهی، شما ارز دیجیتال خود را به عنوان وام در اختیار دیگران قرار می دهید و در ازای آن بهره ای را به صورت ارز دیجیتال دریافت می کنید. کسانی که ارز دیجیتال را به عنوان وام دریافت می کنند نیز در ازای دریافت وام، بهره آن را به صورت ارز دیجیتال می پردازند. حال با پیشرفت ارزهای دیجیتال و به روزرسانی هایی که انجام می شود، پروتکل های وام دهی نیز پیشرفت کرده اند که به عنوان پروتکل وام دهی نسل دوم شناخته می شوند. در ادامه به معرفی تعدادی از پروتکل های وام دهی نسل دوم در ارزهای دیجیتال می پردازیم.

چرا پروتکل وام دهی نسل دوم به وجود آمد؟

نسل اول بازارهای وام دهی با خطرات ناخواسته ای همراه بود زیرا برای همه توکن های سپرده شده یک استخر وجود داشت. اگر یک مهاجم به یک استخر مشترک دسترسی پیدا کند، همه توکن ها در معرض خطرات زیادی از جمله دزدیده شدن هستند. این بود که پروتکل های وام دهی نسل دوم (Second Generation Lending Protocol) در دیفای ایجاد شد. همانطور که می دانید DeFi به طیف گستردهای از برنامههای غیرمتمرکز اشاره دارد که خدمات مالی سنتی را از بین میبرند و قفل های اولیه اقتصادی کاملاً جدید را باز میکنند و توسط بلاک چینهایی با قابلیتهای قرارداد هوشمند داخلی و شبکههای اوراکل ایمن، قدرت میگیرند. در ادامه با دو پروتکل وام دهی نسل دوم Lendefi و Silo Finance بیشتر آشنا می شویم.

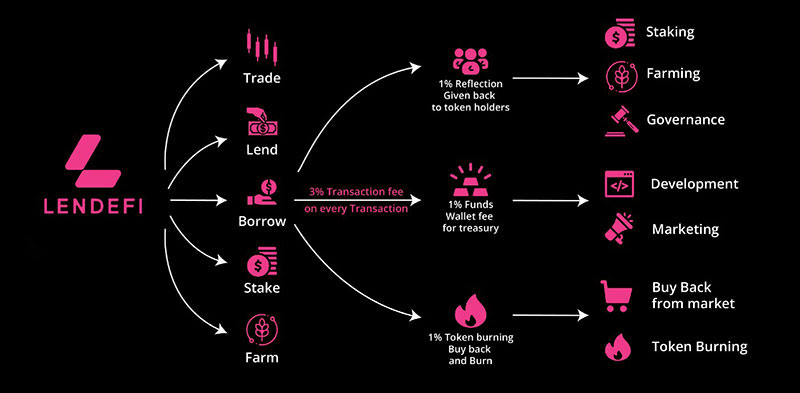

پروتکل وام دهی نسل دوم Lendefi

Lendefi یک پروتکل کاملاً جدید است که با هدف ارائه فرصت هایی مانند وام، اهرم و سرمایه گذاری ایجاد شده است. Lendefi یک پروتکل وام دهی نسل دوم DeFi است که به وام دهندگان این امکان را می دهد تا سود سپرده های استیبل کوین را به دست آورند و برای وام گیرندگان وام های تحت وثیقه (UCL) برای سرمایه گذاری در دارایی های دیجیتال محبوب دریافت کنند.

مزیت اصلی Lendefi امکان وام های کم وثیقه است، به این معنی که شما می توانید بیش از وثیقه ای که ارائه می کنید وام بگیرید. پروتکلهای وامدهی موجود، به نوبه خود، وامهای بیش از حد وثیقه را مجاز میکنند، به این معنی که وام کاربران هنگام استقراض به کمتر از ارزش وثیقه محدود میشود. سناریوهای مثال زیر تفاوت را نشان می دهد.

• کم وثیقه (Undercollateralized): می توانید وثیقه ای به ارزش 50,000 دلار ارائه دهید و دارایی دیگری به ارزش بیش از 50,000 دلار وام بگیرید.

• بیش از حد وثیقه (Overcollateralized): می توانید وثیقه ای به ارزش 50,000 دلار ارائه دهید و دارایی دیگری به ارزش کمتر از 50,000 دلار وام بگیرید.

با اعطای وام هایی با وثیقه کم، وام گیرنده می تواند از سرمایه موجود خود استفاده کند و در عین حال فرصت های سرمایه گذاری را که قبلاً دور از دسترس بوده اند، دنبال کند. واضح است که این امر دارایی های دیجیتال را برای سرمایه گذارانی که به چنین مکانیسم هایی در بازارهای سنتی عادت کرده اند جذاب تر می کند.

مقایسه Lendefi با Compound

در حالی که Compound امکان برداشت دارایی های قرض داده شده را فراهم می کند، برای محافظت از وام دهنده در برابر ردشدن به وثیقه اضافی نیاز دارد، Lendefi وثیقه را در پروتکل نگه می دارد.

در حالی که نرخ بهره ارائه شده توسط Compound متغیر است، Lendefi نرخ ثابتی را برای وام گیرندگان ارائه می دهد و آن را برای وام دهندگان متغیر نگه می دارد. نرخ بهره به صورت دوره ای توسط DAO به روز می شود. از آنجایی که هزینههای وامگیری قابل پیشبینی است و بنابراین ادغام آن در فرآیندهای مدیریت ریسک یا محاسبات تجاری آسانتر از نرخهای متغیر است، احتمالاً وامگیرندگان Lendefi را جذاب میدانند.

قابلیت همکاری

قابلیت همکاری Compound و Lendefi به کاربران این امکان را می دهد که با طیف گسترده ای از دارایی ها وام بگیرند. به عنوان مثال، یک وام گیرنده می تواند از Compound برای دریافت وام اضافه وثیقه برای USDC با استفاده از BAT به عنوان وثیقه استفاده کند، سپس از USDC در Lendefi برای گرفتن وام کم وثیقه برای سرمایه گذاری در wBTC استفاده کند. این قابلیت همکاری ممکن است به عنوان یک پروتکل نسل سوم به کار گرفته شود.

شباهت ها

در حالی که مکانیسم اطمینان از اعتماد بین وام گیرندگان و وام دهندگان بین Compound و Lendefi متفاوت است، آنها بر اساس همان اصول حاکمیتی و محدودیت به دارایی های محبوب هستند.

مدل حکمرانی

هر دو پروتکل توسط یک سازمان غیرمتمرکز خودمختار (DAO) اداره می شوند که امکان کنترل کامل جامعه و سهامداران بر پروتکل را فراهم می کند.

محدود به دارایی های دیجیتال محبوب

هر دو پروتکل محدود به دارایی های دیجیتال محبوب هستند. در مورد Lendefi، انتخاب بر اساس نقدینگی Uniswap انجام میشود و داراییهای دیجیتالی بیشتری را میتوان بر اساس تصمیم Lendefi DAO، مانند Compound’s DAO اضافه کرد.

Lendefi یک تغییر دهنده بازی است

هر پروتکل موارد استفاده متفاوتی را ارائه می دهد. Lendefi میتواند با فعال کردن وامدهندگان برای کسب سود در سپردههای استیبل کوین و دسترسی وام گیرندگان به وامهای جذاب کم وثیقه، سر و صدای زیادی در این صنعت به سرعت در حال گسترش ایجاد کند.

پروتکل وام دهی نسل دوم Silo Finance

Silo Finance به عنوان نسل دوم پروتکل های وام دهی DeFi برای ارائه راه حل هایی برای مسائل نسل اول وارد عمل شده است. Silo Finance مخالف استخرهای مشترک است و ایده هایی را برای ایمن کردن همه توکن ها ایجاد کرده است.

Silo Finance به چه مشکلاتی رسیدگی می کند؟

روال کار قبلاً به این صورت بود: یک استخر بزرگ وجود داشت و همه توکن ها داخل آن قرار می گرفتند. به احتمال زیاد، یک مهاجم می تواند به استخر نفوذ کند و تمام توکن ها را در معرض خطر قرار دهد. مهاجم می تواند همه چیز را دستکاری کند، از قیمت توکن ها گرفته تا ارزش وثیقه خود. حتی مهاجم میتواند توکنهای دیگر را در آن استخر مشترک بدزدد. همانطور که می گویند یک سیب خراب، کل جعبه سیب ها را خراب می کند.

محدودیت های توکن نسل اول

محدودیتهایی که قبلاً روی توکنهایی اعمال میشد که میتوانستند به عنوان وثیقه استفاده شوند، بسیاری از توکنها را بدون بازار وام/قرض گذاشتند. نسل اول پروتکل های وام دهی مانند AAVE چنین محدودیت هایی را اعمال می کنند. Silo Finance سعی دارد در این زمینه تغییراتی ایجاد کند. Silo Finance با یک استخر برای همه توکن ها مشکل دارد و سعی کرده است برای هر توکن یک استخر ایجاد کند. هر Pool به یک توکن منحصر به فرد محدود می شود و ETH به عنوان دارایی پل عمل می کند.

چگونه دارایی پل در اکوسیستم مالی سیلو کار می کند؟

تصور کنید که میخواهید از رمزارز A به عنوان وثیقه برای قرض گرفتن توکن B استفاده کنید. باید دارایی پل را بین استخرهای Silo منتقل کنید، مانند آنچه در استخرهای تجاری Uniswap اتفاق میافتد. از این رو، تنها ریسک موجود در گروه B ETH است، نه توکن A. نکته مثبت دارایی های پل این است که اجازه دهید نقدینگی بین استخرها به طور موثر و ایمن جریان یابد.

Silo Finance چه راه حل هایی ارائه می دهد؟

Silo با جدا کردن خطر قرارگرفتن همه توکنها در یک استخر و اتصال استخرها به هم با ETH، بازارهای وامدهی جداکننده ریسک را برای همه توکنها ایجاد میکند تا هر توکنی بتواند وثیقه باشد. Silo Finance اولین پروتکل وام دهی DeFi نسل دوم است که بازارهای پولی امنی را برای همه دارایی های رمزنگاری فراهم می کند.

Silo Finance با ارائه سه ویژگی متمایز، یعنی امنیت، کارایی و فراگیر بودن برجسته شده و یکی از چندین پروتکل وام دهی نسل دوم است.

Silo Finance امن است!

پروتکل Silo Finance به لطف طراحی خاص خود خطرات را کاهش می دهد، بازارهای پولی ایزوله به نام سیلو را ایجاد می کند. بله، به همین دلیل به آن Silo Finance می گویند! هر سیلو تنها شامل دو دارایی است: دارایی پل و یک توکن منحصر به فرد. پس از ایجاد، همه سیلوها دارای فاکتورهای وثیقه یکسانی هستند که می تواند برای هر سیلو پیکربندی شود. از آنجایی که Silo Finance ریسک هر دارایی را به یک سیلو خاص جدا می کند، استفاده از دارایی های جدید و پرریسک در بازارهای وام تسهیل می شود و سایر دارایی ها در سایر سیلوها در معرض خطرات سیستماتیک صفر قرار دارند.

Silo Finance کارآمد است!

Silo Finance کارآمد است زیرا هر سیلو به یک دارایی توکن منحصر به فرد اختصاص داده شده است. TI به این معنی است که نقدینگی در استخرهای منفرد نگهداری می شود و هر توکن مجاز است به عنوان وثیقه برای استقراض سایر توکن ها استفاده شود.

Silo Finance فراگیر است!

Silo Finance به عنوان یک پروتکل بدون مجوز، به هر کاربری اجازه می دهد تا بازاری برای هر توکن ایجاد کند.

نظر بدهید