در این مقاله می خواهیم به مقایسه استیکینگ و DApp بپردازیم. استیکینگ یا DApp؟ با لیکویید استیکینگ، نیازی به انتخاب ندارید! اجرای لیکویید استیکینگ، نوسانات نگران کننده قیمت را برطرف می کند و به کاربران کمک می کند تا با ترکیب پرداخت های استیک و بازده DApp، جوایز بالاتری تولید کنند.

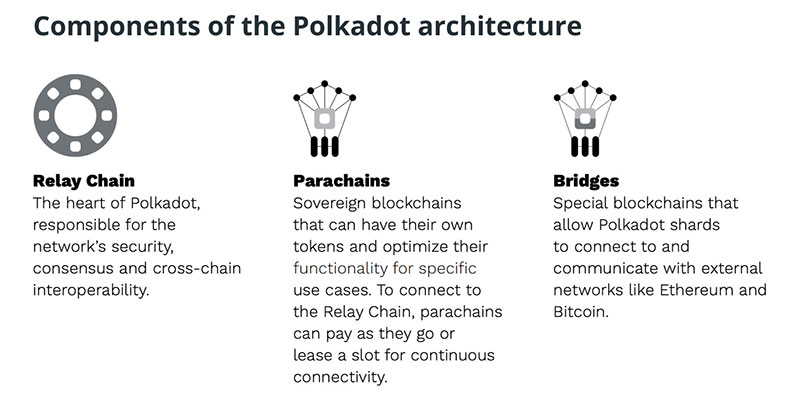

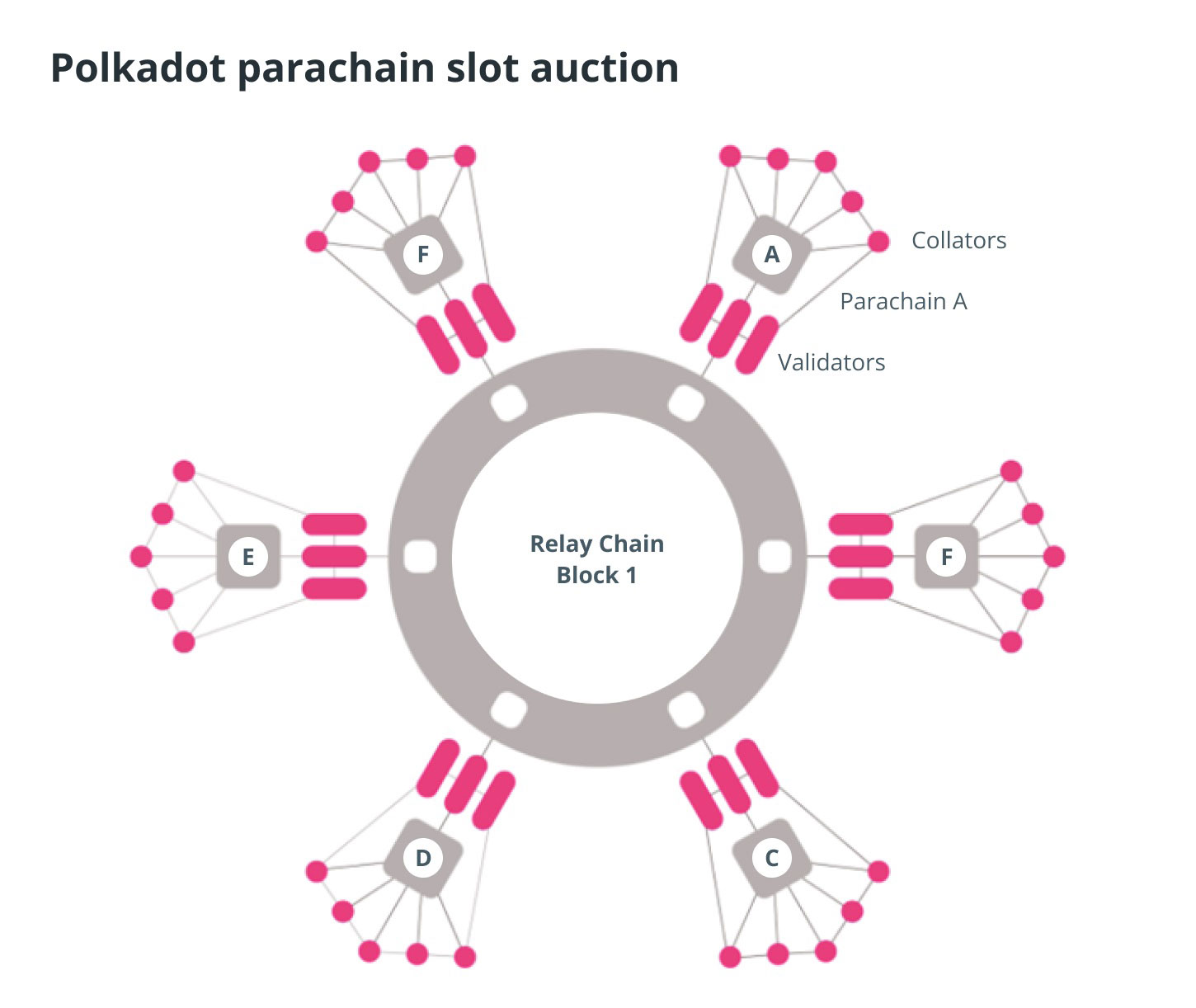

تابستان گذشته، Polkadot پس از تایید پنج پروژه اول برای اشغال جایگاه های پاراچین در شبکه خود، Kusama، قسمتی از تاریخ خود را ساخت. بلاک چینهای متفاوتی که برای امنیت به زنجیره رله (تقویت کننده) اصلی پولکادوت میپیوندند، اما در غیر این صورت مستقل هستند، نشاندهنده راه جدیدی برای انجام تجارت در بلاک چین هستند، یک دیدگاه حداکثری با هدف افزایش مقیاسپذیری و حاکمیت و در عین حال امکان ارتقاء بدون فورک را فراهم میکند. پنج پروژه پولکادات شامل: کارورا (Karura)، مون ریور(Moonriver)، شیدن (Shiden)، خالا (Khala) و بیفراست (Bifrost) بودند.

به سرعت به زمان امروز رسیده و اولین دسته از پاراچین ها به پایان می رسد و بیش از 1 میلیون توکن قفل شده Kusama (KSM) را در بازار عرضه می کند. با توجه به اینکه عرضه کنونی KSM شامل 9 میلیون توکن است، اقتصاد پایه استدلال میکند که قیمت متضرر میشود، زیرا توکنهایی که قبلاً غیرقابل دسترسی بودند، ناگهان دوباره وارد گردش میشوند. نوسانات قیمت، البته، بر روی استیکینگ و لیکویید استکینگ تأثیر می گذارد، اگرچه نوآوری اخیر به کاربران اجازه می دهد تا از توکن های خود حتی زمانی که قفل هستند استفاده کنند.

کیک خود را داشته باشید و آن را بخورید

در مقایسه استیکینگ و DApp بیایید در ابتدا به مفهوم استیکینگ اشاره ای داشته باشیم. همه ما با staking آشنا هستیم: این مفهوم به فرآیند "قفل کردن" توکن ها در یک سیستم به عنوان وثیقه به منظور ایمن سازی یک شبکه اشاره دارد. در ازای مشارکت فرد در چنین تلاشی، پاداش هایی به او تعلق می گیرد.

در اکوسیستم پیچیده اثبات سهام نامزدی (NPoS) پولکادات، سهامداران میتوانند در نقش معرفی اعتبارسنجیهایی باشند که به آنها اعتماد دارند (نامزد باشند) یا تأییدکننده باشند اما در هر دو مورد، انگیزه اقتصادی یکسانی اعمال میشود. مشکل، همانطور که در بالا توضیح داده شد، این است که در پایان یک دوره استیکینگ چه اتفاقی می افتد. دریافت جوایز سخاوتمندانه برای ایمن کردن زنجیره رله (بدون ذکر چندین زنجیره موازی) خوب است، اما اگر قیمت نودهای توکن بومی باشد، می تواند کل سرمایه گذاری را به سخره بگیرد. بنابراین در مقایسه استیکینگ و DApp کدام برتر است؟

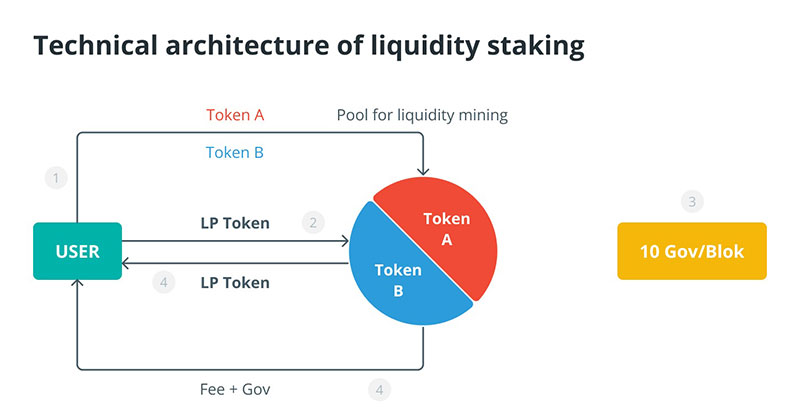

در حالی که لیکویید استیکینگ از قیمت پایه دارایی های سهام محافظت نمی کند، ظاهراً کاربران را قادر می سازد تا با خیال راحت نقدینگی زنجیره ای را باز کنند و از فرصت های بازده ارائه شده توسط برنامه های غیرمتمرکز متعدد استفاده کنند. این امر از طریق صدور یک توکن جداگانه امکان پذیر می شود که نشان دهنده ارزش سهام شخص است. با توجه به اینکه این مشتق لیکویید اساساً به عنوان توکن بومی در بازار عمل می کند، خطر بی ثباتی ناگهانی قیمت پس از پایان دوره عدم پیوند مورد بررسی قرار می گیرد.

این مدل، کاربران را قادر میسازد تا نقدینگی خود را حفظ کنند و از توکن زیربنایی، چه از طریق نقل و انتقال، چه از طریق خرج کردن و چه از طریق معامله، به دلخواه خود استفاده کنند. در واقع، سهامداران حتی می توانند از مشتقات خود به عنوان وثیقه برای استقراض یا قرض دادن در اکوسیستم های مختلف برای مشارکت در سایر فرصت های مالی غیرمتمرکز (DeFi) استفاده کنند. بهترین بخش این است که پاداش های استیکینگ و شرط بندی همچنان بر روی دارایی های اصلی قفل شده در قرارداد استیکینگ تعلق می گیرد.

اما وقتی دوره شرط بندی به پایان می رسد، ممکن است شما بپرسید چه اتفاقی می افتد؟ خوب، مشتقات به سادگی با سکههای بومی مبادله میشوند تا یک عرضه در گردش ثابت حفظ شود.

آینده اثبات سهام

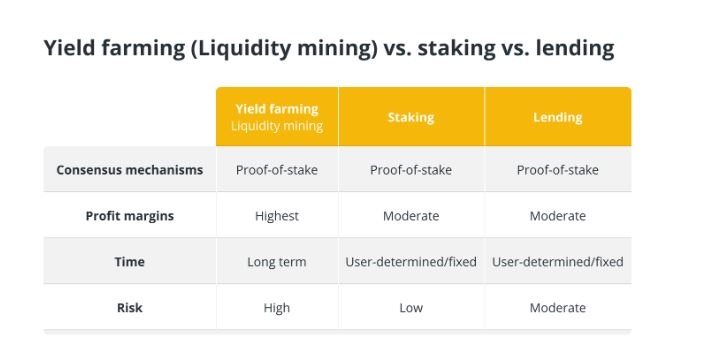

مکانیسم اجماع اثبات سهام به طور فزایندهای در کانون توجه قرار گرفته است، به ویژه با نزدیکتر شدن به عرضه PoS برای اتریوم 2.0. انتظار می رود انتقال طولانی مدت این بلاک چین به اثبات سهام، مصرف انرژی آن را تا بیش از 99 درصد کاهش دهد، منتقدان محیط زیست را مجبور می کند انتقاد خود را متوجه بیت کوین و مدل بحث برانگیز اثبات کار آن کنند.

شکی نیست که PoS گزینه مناسبی برای محیط زیست است، حتی اگر برخی انتقادات PoW به دلیل بهبود ماتریس انرژی بیش از حد مورد علاقه ماینرها باشد. با وجود پیشرفتهای زیادی که مکانیسم اجماع نسبت به مدل قبلی خود ایجاد کرده است، هنوز کار برای انجام دادن وجود دارد. اثبات سهام به دور از علم ثابت، نوآوری است که می تواند و باید اصلاح شود و ما می توانیم با افزایش تعداد و قابلیت های اعتبار سنجی PoS شروع کنیم.

این ایده پشت مدل اکوسیستم اثبات سهام پولکادات بود که به دنبال ترکیب امنیت PoS با مزایای اضافی رای گیری سهامداران بود. لیکویید استیک با حل یک معضل طولانی مدت که کاربران با آن روبرو هستند، بر این مزایا استوار است: اینکه آیا توکن های خود را قفل کنند یا از آنها در برنامه های غیرمتمرکز دیفای (DApp) استفاده کنند. به عبارت دیگر همچنان این سوال مطرح می شود که در مقایسه استیکینگ و DApp، کدام را انتخاب کنیم؟

البته این معضل فقط کاربران را آزار نمی دهد. به چشم انداز کلی DeFi آسیب می رساند. برای برخی از ارزهای رمزنگاری شده، درصد عرضه در گردش که در سهام قفل شده است می تواند از 70 درصد فراتر رود. به عنوان مثال، در زمان نگارش این مقاله، طبق آمار Statista، تقریباً سه چهارم توکنهای سولانا (SOL) استیک هستند و بیش از 80 درصد از BNB. نیازی به نبوغ زیادی نیست که بدانید داشتن تنها 30 درصد از یک منبع توکن در دسترس برای استفاده در DApps برای کل صنعت یک منفی خالص است.

در مقایسه استیکینگ و DApp، در حالی که سیستمهای اثبات سهام برای اطمینان از امنیت به یک جامعه سهامداری فعال نیاز دارند، توسعهدهندگان DApp میخواهند تراکنشها را تسهیل کنند و تراکنش ها به توکنها نیاز دارند. بنابراین، در بحث مقایسه استیکینگ و DApp، هر دو طرف و بهویژه سازندگان DApp از پیدایش لیکویید استیکینگ استقبال کردهاند که مجبور شدهاند APYهای بالاتری را ارائه دهند تا کاربران را متقاعد کنند که داراییهایشان به بهترین نحو در DAppهای پرسود به کار گرفته شود تا قراردادهای سهام.

با حفظ عرضه در گردش ثابت، رسیدگی به نوسانات نگران کننده قیمت و کمک به کاربران برای ایجاد جوایز بالاتر (پرداخت های استیکینگ به علاوه بازدهی DApp)، لیکویید استیکینگ یکی از درخشان ترین نوآوری ها در تاریخ کوتاه DeFi است. بیایید امیدوار باشیم که سهامداران بیشتری به این درک برسند.

نظر بدهید