تشخیص الگو یک فرآیند تجزیه و تحلیل داده است که از الگوریتم های یادگیری ماشینی برای طبقه بندی داده های ورودی به اشیا، کلاس ها یا دسته ها بر اساس الگوها، ویژگی ها یا نظم های شناخته شده در دادهها استفاده میکند. در دنیای تحلیل تکنیکال و بازارهای مالی، روش های تشخیص الگو از مواردی هستند که برای سرمایه گذاری و ترید میتوانند مفید باشند و بهترین تشخیص را به تریدر ارائه کنند. می توان گفت روش های تشخیص الگو یکی از راه هایی به شمار می روند که راه را برای رسیدن به سود در بازار، باز می کنند.

روش های تشخیص الگو در تحلیل تکنیکال

روش های تشخیص الگوی مختلفی در دنیای بازارهای مالی وجود دارد که شکل های متمایز ایجاد شده توسط حرکت قیمت در نمودار هستند. یک الگو با خطی مشخص میشود که نقاط قیمتی رایج مانند قیمتهای بسته شدن یا اوج یا پایینترین قیمت را در یک دوره زمانی خاص به هم متصل میکند. نمودارها به دنبال شناسایی الگوها به عنوان راهی برای پیش بینی جهت آینده قیمت هستند. به طور کلی می توان گفت الگوها اساس تحلیل تکنیکال هستند و فراگیری روش های تشخیص الگو به افزایش دانش در رابطه با دنیای بازارهای مالی، کمک زیادی می کند اما بهترین روش های تشخیص الگو کدام هستند؟ چگونه می توان در مورد آن ها اطلاعات کسب کرد و چه روشی برای شناسایی این الگوها در بازار وجود دارد؟ در این مطلب قصد داریم به صورت مفصل در مورد روش های تشخیص الگو توضیح دهیم و تعدادی از مهمترین آن ها را معرفی کنیم.

انواع الگو

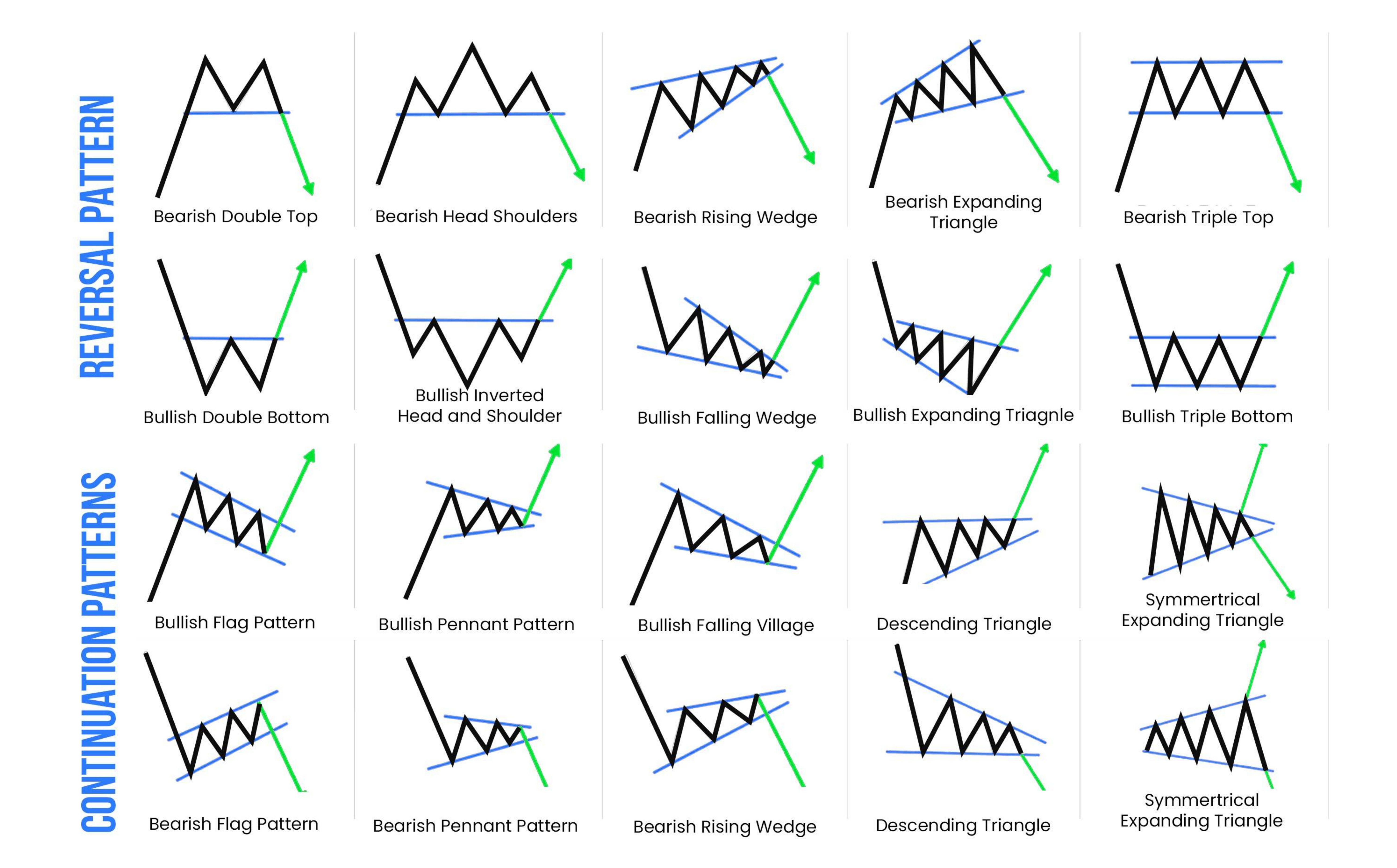

دو نوع اساسی از الگوها وجود دارد: ادامه دهنده (Continuation) و بازگشتی (Reversal). الگوهای ادامه دهنده فرصت هایی را برای معامله گران برای ادامه روند مشخص می کنند. همچنین اصلاحات یا الگوهای تثبیت موقتی وجود دارد که در آن ها یک سهم با روند ادامه نخواهد یافت. نقطه مقابل الگوی ادامه دهنده، الگوی بازگشتی است. این نوع از روش های تشخیص الگو برای یافتن فرصت های مطلوب برای پایهگذاری معامله بر اساس معکوس شدن یک روند به کار گرفته میشوند. به عبارت دیگر، الگوهای بازگشتی به دنبال کشف جایی هستند که روندها به پایان رسیده است.

معرفی الگوی گاوی و خرسی

در مبحث روش های تشخیص الگو در دنیای بازارهای مالی و تحلیل تکنیکال، الگوهای گاوی و خرسی یا همان Bearish و Bullish نقش پررنگی دارند. یک سرمایه گذار گاوی معتقد است که قیمت یک یا چند اوراق بهادار یا شاخص افزایش می یابد و این می تواند در هر مقیاسی از بازار اعمال شود. گاهی اوقات یک سرمایه گذار در الگوی گاوی معتقد است که بازار به عنوان یک کل قرار است با پیش بینی سودهای کلی، بالا رود. در موارد دیگر، سرمایهگذار ممکن است سودهایی را در یک صنعت خاص، سهام، اوراق قرضه، کالا یا کلکسیون پیشبینی کند.

اگر سرمایه گذاری مثلا نسبت به ABC Corp خوشبینانه باشد، به این معنی است که او فکر میکند که سهام یک شرکت خاص افزایش خواهد یافت. زمانی وجود دارد که قیمتها (معمولا قیمتهای پایانی) اوراق بهادار یا شاخصهایی که مجموعهای از اوراق بهادار را دنبال میکنند و معمولا قیمتهای سهام افزایش مییابد. در حالی که لزوما هر سهمی افزایش نمی یابد، شاخص های اصلی سهام بازار افزایش خواهند یافت. جالب است بدانید طولانی ترین بازار گاوی در تاریخ آمریکا برای سهام به مدت ۴۴۹۴ روز ادامه داشت و از دسامبر ۱۹۸۷ تا مارس ۲۰۰۰ ادامه پیدا کرد.

سرمایه گذار خرسی کسی است که معتقد است قیمت ها کاهش می یابد. کسی که معتقد است سهام ABC Corp به زودی کاهش می یابد، گفته می شود که نسبت به آن شرکت، خرسی است و بدبینی در مورد آن وجود دارد. سرمایه گذاری هایی که پیشبینی میکنند در بازار سهام، اوراق قرضه، کالاها، ارزها یا سرمایه گذاریهای جایگزین مانند کلکسیونها کاهش پیدا کند، در شرایط خرسی به سر می برد. به عبارت دیگر، بازار خرسی بازاری است که در آن قیمت اوراق بهادار در یک شاخص بازار کلیدی برای مدتی حداقل ۲۰ درصد کاهش یافته است.

این یک افت کوتاه مدت مانند زمان اصلاح نیست که کاهش قیمت بین ۱۰٪ تا ۲۰٪ را نشان می دهد. بازار خرسی روندی است که سرمایه گذاران را نسبت به چشم انداز آینده بازارهای مالی بدبین می کند. جالب است بدانید طولانی ترین بازار نزولی ایالات متحده ۶۱ ماه از ۱۰ مارس ۱۹۳۷ تا ۲۸ آوریل ۱۹۴۲ بود. همچنین شدیدترین بازار نزولی ۸۶ درصد از ارزش بازار را کاهش داد و از ۳ سپتامبر ۱۹۲۹ تا ۸ ژوئیه ۱۹۳۲ ادامه یافت.

1- الگوهای گاوی

الگوهای گاوی صعودی یک شاخص نمودار شمعی است که نشان می دهد روند نزولی ممکن است به پایان برسد. برخی از سرمایه گذاران ممکن است به الگوهای گاوی صعودی به عنوان نشانه خوبی نگاه کنند که باید در یک دارایی موقعیت طولانی داشته باشند. بد نیست بدانید نمودار شمعی نوعی نمودار است که برای ردیابی عملکرد یک اوراق بهادار استفاده میشود که به خاطر شکل مستطیلی نشان داده شده در نمودار، با خطوط بیرون زده از بالا و پایین که شبیه یک شمع و فتیله است، نام گذاری شده است. نمودار کندل استیک معمولا اطلاعات قیمت سهام را در یک روز نشان می دهد؛ از جمله قیمت افتتاحیه، قیمت بسته شدن، قیمت بالا و قیمت پایین.

سرمایه گذارانی که به دنبال شناسایی الگوهای گاوی هستند، ابتدا باید به دنبال عملکرد روزانه بازار گزارش شده در نمودارهای کندل باشند. الگوهای هارامی طی دو یا چند روز معامله ظاهر میشوند و حرامی صعودی به شمعهای اولیه تکیه میکند تا نشان دهد که روند نزولی قیمت ادامه دارد و به نظر میرسد بازار نزولی قیمت را پایینتر میآورد. نشانگر گاوی صعودی به صورت یک شمعدان بلند و بدنه کوچکتر و به طور کامل در محدوده عمودی بدنه قبلی قرار دارد.

چگونه الگوهای گاوی را شناسایی کنیم؟

به طور کلی هنگام شناسایی الگوهای گاوی صعودی، باید یک روند نزولی غالب وجود داشته باشد و یک کندل نزولی شامل یک کندل صعودی کوچکتر باشد.

- روند نزولی غالب: این الگو در طول یک روند نزولی تایید شده رخ می دهد. وجود یک روند نزولی قبلی برای شکل گیری هارامی صعودی بسیار مهم است.

- دو کندل: الگوی گاوی صعودی از دو کندل تشکیل شده است. اولی یک کندل بزرگ نزولی (قرمز) و به دنبال آن یک کندل کوچکتر صعودی (سبز) است.

- موقعیت یابی: شمعدان دوم توسط بدنه شمعدان اول "غرق" می شود؛ به این معنی که در محدوده بدنه روز قبل باز و بسته می شود.

- تضاد رنگ: رنگ شمعدان دوم با شمعدان اول متفاوت است. شمعدان اول قرمز است، در حالی که دومی سبز است.

برای کسب اطلاعات در زمینه آموزش ارز دیجیتال، بر روی لینک کلیک کنید.

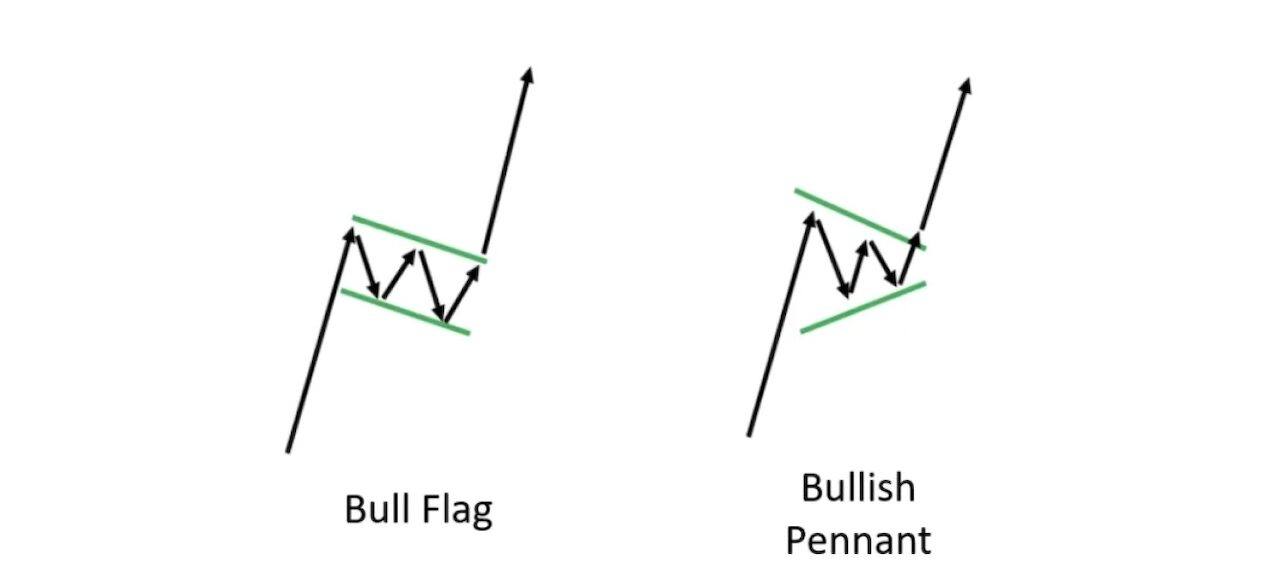

الگوی پرچم مستطیلی و پرچم سه گوش

الگوی پرچم مستطیلی و پرچم سه گوش از آن دسته از روش های تشخیص الگو به حساب می آیند که اغلب در نمودارهای قیمت ظاهر می شوند. آن ها الگوهای ادامه روند هستند که در حضور یک روند قوی مانند الگوهای معکوس روند کار می کنند. هنگامی که چنین الگوهایی ظاهر می شوند، ممکن است پیش بینی کنیم که این روند ادامه خواهد داشت. اگر یک پرچم مستطیلی یا یک پرچم سه گوش در یک روند صعودی شکل بگیرد، به این معنی است که گاوها در حال کنترل بازار هستند و پس از یک اصلاح نزولی کوچک که الگوها در آن شکل میگیرند، قیمتها ممکن است به رشد خود ادامه دهند.

اگر یک پرچم مستطیلی یا پرچم سه گوش در یک روند نزولی شکل بگیرد، این بدان معناست که پس از یک اصلاح صعودی که ممکن است الگوها در آن شکل بگیرند، قیمت احتمالا کاهش خواهد یافت. الگوی پرچم مستطیلی و پرچم سه گوش انواعی از الگوی یکسان هستند و تنها تفاوت آن در شکل ناحیه تثبیت است. این ناحیه یک مستطیل (یا به عبارت دقیقتر متوازی الاضلاع) در پرچم است و شکلی مثلثی برای یک پرچم دارد. به همین دلیل است که مناطق ادغام گاهی به عنوان کانال در یک پرچم و به عنوان یک مثلث در یک پرچم معامله می شوند. جالب است بدانید نتیجه برای هر دو الگو یکسان است و هر الگو دارای یک جزء صعودی یا نزولی اولیه قوی است.

الگوی فنجان و دستگیره

الگوی فنجان و دستگیره در نمودار قیمت اوراق بهادار یکی از روش های تشخیص الگو و نوعی نشانگر فنی به حساب می آید که شبیه یک فنجان دسته دار است. جایی که فنجان به شکل "u" است، دسته دارای رانش اندکی به سمت پایین قرار داد. فنجان و دسته به عنوان یک سیگنال صعودی در نظر گرفته می شود؛ به طوری که سمت راست الگو معمولا حجم معاملات کمتری را تجربه می کند. شکل گیری این الگو ممکن است به مدت 7 تا 65 هفته طول بکشد.

از آنجایی که سهامی که این الگو را تشکیل می دهد اوج های قدیمی را آزمایش می کند، احتمالا تحت فشار فروش سرمایه گذارانی قرار می گیرد که قبلا در آن سطوح خرید کرده اند. قبل از اینکه فشار فروش به سمت بالاتر حرکت کند، احتمالا باعث تثبیت قیمت با تمایل به روند نزولی برای یک دوره چهار روز تا چهار هفته می شود. فنجان و دستگیره یک الگوی ادامه صعودی در نظر گرفته می شود و برای شناسایی فرصت های خرید مورد استفاده قرار می گیرد.

برای کسب اطلاعات در زمینه دوره دکس تریدینگ، بر روی لینک کلیک کنید.

الگوی مثلث صعودی

مثلث صعودی یکی از روش های تشخیص الگو به شمار می آید که در تحلیل تکنیکال از آن استفاده می شود ودر دسته ی الگوهای مثلثی هم قرار می گیرد. مثلث صعودی با حرکت قیمت ایجاد می شود که اجازه می دهد یک خط افقی در امتداد اوج های نوسان ترسیم شود و یک خط روند افزایشی در امتداد کف های نوسانی شکل بگیرد. در این روش تشخیص الگو، دو خط یک مثلث را تشکیل می دهند و معامله گران اغلب مراقب برش های الگوهای مثلثی هستند. همچنین شکستگی می تواند به سمت بالا یا پایین رخ دهد. مثلثهای صعودی اغلب الگوهای ادامه هم نامیده میشوند زیرا قیمت معمولا در همان جهتی هستند که درست قبل از تشکیل مثلث وجود داشته است.

یک مثلث صعودی از این جهت قابل معامله است که نقطه ورود، هدف سود و سطح توقف ضرر را ارائه می دهد. از طرفی دیگر، ممکن است با یک مثلث نزولی در تضاد باشد. یک مثلث صعودی به طور کلی به عنوان یک الگوی ادامه در نظر گرفته می شود؛ به این معنی که اگر در یک روند صعودی یا نزولی اتفاق بیافتد، الگو قابل توجه است. از سوی دیگر هنگامی که خروج از مثلث رخ می دهد، معامله گران تمایل دارند بسته به جهتی که قیمت از آن خارج شده است، دارایی را بخرند یا بفروشند.

الگوی گوش ماهی صعودی

الگوی اسکالوپ صعودی یا همان گوش ماهی صعودی، یکی از روش های تشخیص الگو شمرده شده است که در طول یک رالی صعودی مشاهده می شود. از لحاظ ظاهری به نظر می رسد این الگو به شکل J است که کمی به سمت راست آن متمایل شده است. از لحاظ قیمت، افت قیمت در ابتدای الگو وجود دارد. در آن نقطه افت کمتر است و به عقب بر می گردد و کف پهن تری تشکیل می دهد. پس از معکوس شدن، قیمت همچنان به افزایش یافتن ادامه می دهد و کل الگو به صورت J مایل به نظر می رسد.

ممکن است در هر دو جهت شکست وجود داشته باشد؛ یعنی احتمال معکوس شدن روند و ادامه روند وجود دارد. از طرفی دیگر، شکست بالاتر از بالاترین اوج به عنوان شکست رو به بالا در نظر گرفته می شود؛ در حالی که شکست زیر پایین الگو به عنوان شکست نزولی در نظر گرفته می شود. به طور کلی در مورد گوش ماهی صعودی می توان گفت برای تایید الگو، یک شکست ضروری است.

الگوی ۳ دره رو به افزایش

همان طور که از نام الگوی نمودار پیدا است، ما به دنبال سه دره هستیم که هر یک از سه پایینترین سطح به تدریج بالاتر میروند. آن ها اغلب به عنوان سه قله و فرورفتگی کاملا مشخص و باریک (در مقایسه با روند قبلی) شناسایی می شوند. قبل از شکل گیری الگو، روند قیمتی صعودی وجود دارد. سه دره بعدی تشکیل می شود که هر دره نسبت به دره قبلی خود بالاتر است. همچنین جالب است بدانید همه دره ها باید شبیه هم باشند؛ یعنی یا همه پهن یا همه باریک و غیره. از سوی دیگر، قیمت از زمان شروع الگو تقریبا ۴۸٪ افزایش می یابد، در حالی که روند حجم تقریبا ۶۵٪ مواقع رو به پایین است. در بیشتر موارد به دلیل افزایش قیمت، روندی مستمر وجود دارد. این الگو تنها در صورتی تایید می شود که قیمت بالاتر از بالاترین قله بسته شود.

برای آشنایی با خالق بلاک چین بر روی لینک کلیک کنید.

این روش تشخیص یکی از مناسب ترین روش های تشخیص الگو به شمار می رود و محاسبه آن ساده است. تفاوت قیمت بین بالاترین قله و پایین ترین دره تشکیل شده در الگو را محاسبه کنید. آن را با درصد ضرب کنید. ارزش کل را به بالاترین قله اضافه کنید تا به هدف قیمت صعودی برسید. معامله گران می توانند پس از تایید الگو وارد بازار شده و موقعیت های خرید خود را آغاز کنند. آنها میتوانند یک توقف در اطراف پایینترین دره اخیر ایجاد کنند و اگر قیمت کمتر از آن باشد، معامله گران باید فورا بازگشایی طولانی مدت را انجام دهند. در برخی موارد، قله دوم ممکن است بالاتر از قله سوم باشد و در چنین مواردی، باید خطی ایجاد شود که قله دوم و سوم را به هم متصل می کند. اگر قیمت بالای خط بسته شود، الگو تایید می شود. این نوع الگو از لیست انواع روش های تشخیص الگو زمانی بهترین عملکرد را دارد که در یک سوم بالاترین میزان سالانه ظاهر شود.

2- الگوهای خرسی

- الگوی پرچم مستطیلی و پرچم سه گوش: این الگو مانند توضیحی که در بالاتر داده شد عمل می کند با این تفاوت که در شرایط خرسی، زاویه خط پایین با حالت گاوی فرق دارد. در صورت مشاهده این الگو، فروختن گزینه ی خوبی می تواند باشد.

- الگوی فنجان و دستگیره: این مدل از روش های تشخیص الگو شبیه به حالت بازار گاوی بوده اما به صورت برعکس است. در این الگوی فنجان و دستگیره نوسانات اولیه، بیشتر از ثانویه هستند.

- مثلث نزولی: این مدل ادامه دهنده است و در آن روند نزولی به صورت ادامهدار عمل می کند. در این مثلث نزولی خط افقی پائین به عنوان سطح حمایت عمل کرده و خط بالایی به سمت پایین در جریان است.

- الگوی گوش ماهی نزولی: از لحاظ ظاهری این مدل شبیه به یک U برعکس است که سطح بخش چپ، از سمت راست، کمتر است. زمانی که قیمت زیر خط افقی بین سطح راست و چپ، بسته میشود، فروش توصیه می شود.

- 3 دره رو به کاهش: در این مدل خرسی مانند مدل گاوی آن سه قله قیمت وجود دارد. با این تفاوت که هر یک از قیمتهای بعدی، پایینتر از قیمتهای قبلی قرار میگیرند.

سخن پایانی

از آنجایی که با گذشت زمان روش های تشخیص الگو آینده نگرانهتر و هوشمندتر میشوند، سیستمهای هوش مصنوعی پیشرفته برای خودکارسازی کامل وظایف و حل مشکلات تحلیلی پیچیده در موقعیت مناسبی قرار میگیرند. در حالی که امکانات بیپایانی برای دستیابی به چنین ابزارهای هوش مصنوعی هوشمندی وجود دارد، آینده روش های تشخیص الگو در صنایع و بازارهای مختلفی از جمله رمزارز و بازارهای مالی خواهد بود.

نظر بدهید