فعالیت در بازارهای مالی و معامله گری همیشه شامل ریسک می باشد و می تواند تمام یا بخشی از سرمایه شما را در مخاطره قرار دهد؛ برای پیشرفت در این بازارها، سبک های متفاوتی به وجود آمدند که یکی از آنها سبک معاملاتی NDS است؛ لذا در این نوع بازارها با آگاهی و تسلط کامل اقدام به فعالیت کنید. معامله در بازار مالی، چه داخلی چه خارجی می تواند سود و منافع مالی قابل ملاحظه ای داشته باشد؛ اما در عین حال خطر از دست رفتن بخش و یا کل سرمایه شما نیز وجود دارد و سرمایه گذاران مبتدی باید همواره این نکته را مدنظر داشته باشند. ما در این مقاله قصد داریم محیطی فراهم کنیم که شما بتوانید اطلاعاتی در زمینه سرمایه گذاری در بازارهای مالی داخلی و بین المللی کسب کنید.

این مقاله تمرکز بیشتری بر روی جنبه های چرخه های بازار دارد که در همه بازارها جا افتاده با میزان حجم معقول قواعد یکسانی دارند و قابل پیاده سازی هستند. به توصیه جناب آقای دکتر فازی لاجیک پیشنهاد می شود که افراد تا آنجا که می توانند برای معامله گری مارکتی را انتخاب کنند که همانند شاخص ها از حجم روزانه بالایی برخوردار باشند؛ زیرا بازار رمزارزها همواره با نوسانات بسیار زیادی همراه است و توصیه می شود با تمام سرمایه خود در این بازارها وارد معامله نشوید.

انواع تریدینگ

به طور کلی در بازارهای مالی، ما تردینگ را به دو دسته زیر تقسیم بندی می کنیم:

Discretionary Trading: به افرادی گفته می شود که معاملات خود را به صورت عملی نظارت و کنترل می کنند؛ لذا معامله گرهایی که از این سبک استفاده می کنند، مراحلی در قالب یک Checklist دنبال می کنند و فرصت ها و ستاپ های معاملاتی را شکار می کنند. یک معامله گر بصری ممکن است تصمیم بگیرد که شرایط بازار دیگر به نفع او نمی باشد و از معاملات خود قبل از رسیدن به تارگت از قبل تعیین شده، به صورت دستی خروج کند.

Algorithmic Trading: در بازارهای مالی، به معنای استفاده از برنامه های کامپیوتری برای انتخاب شاخص ها و سهام از بین صدها موقعیت موجود، ورود و سفارش های خرید و فروش به سیستم های معاملاتی، کمک به اندازه گیری ریسک ها و بهینه سازی پرتفوی و کمک به مدیریت دارایی با بهره وری بالاتر می باشد. در این روش یک یا چند الگوریتم در انتخاب و اعمال این سفارش ها از جنبه های مختلف مانند زمان بندی، قیمت یا حجم معاملات آن، تصمیم می گیرند. معاملات الگوریتمی در بسیاری از مواقع، بدون دخالت انسان انجام می شود، در نتیجه دو عامل ترس و طمع، هیچ گونه نقشی در این سبک ندارند.

ترید کردن چشمی و دستی

به طور کلی معامله گران را به دو سبک تریدینگ تقسیم بندی می کنیم:

Swing Trading: نوعی از تریدینگ است که معامله گر، معاملات خرید یا فروش را طی چند روز تا چند هفته نگه داشته و معمولا یک بازه کوتاه مدت تا میان مدت را در بازار سپری می کند؛ لذا این سبک بیشتر برای کسانی مفید است که مایل هستند در هفته یک یا چند فرصت معاملاتی داشته باشند. لازم به ذکر است که در استراتژی NDS جهت مارکت را از تایم فریم روزانه و چهار ساعته مشخص کرده و سپس برای ورود می توان از تایم فریم 10 دقیقه استفاده کرد، ضمنا اگر از تایم فریم 1 دقیقه نیز برای ورود استفاده کنید، بهتر می باشد اما ضرورتی ندارد.

Day Trading: در این سبک از تریدینگ، معامله گر، معاملات روزانه اعم از خرید یا فروش را در طی یک روز معاملاتی انجام می دهد. برخی از معامله گران این سبک، تنها چند دقیقه یا چند ثانیه در یک معامله ورود و خروج خواهند کرد لذا هدف اصلی این دسته از افراد، دستیابی به فرصت های سودآوری کوچک اما سریع است. این سبک از تریدینگ، در استراتژی NDS جهت مارکت را از تایم فریم کوچکتر یعنی 30 دقیقه تشخیص داده و سپس برای ورود می توان تایم فریم 1 دقیقه استفاده نمود. لازم به ذکر می باشد که افرادی که Scalper هستند احتیاجی به جهت یابی نداشته و تنها تمرکز بر نقطه ورود دارند.

تعریف نودها و گره ها در سبک معاملاتی NDS

بهتر است شما ابتدا با تعریف نود آشنا شوید تا در ادامه مقاله ابهامی برایتان ایجاد نشود. نودها یا گره ها در سبک معاملاتی NDS، به قله و دره هایی گفته می شود که توسط کدهایی که در بانک ها در حال اجرا هستند، شماره گذاری می شوند و یکی پس از دیگری مطابق با قوانین استراتژی NDS این نودها تشکیل می شود. شرایط انتخاب نودها به اینگونه است که هر قله ای که بالاتر از قله N1 تشکیل می شود، قله N2 در نظر گرفته می شود و هر زمان بالاتر از قله N2، قله تشکیل شود، آن را N3 می نامیم و سپس قیمت ریزش می کند. این نودها در دره ها نیز همین گونه است؛ لذا اگر در زیر نود S1، دره پایین تری تشکیل شود، آن را S2 می نامیم و دره پایین تر از S2 را S3 می دانیم. در مباحث پیشرفته Algorithmci Trading این نودها را با N1,N2,N3,S1,S2,S3 نام گذاری نمی کنیم لذا در طور این مقاله شما با اعداد 123 در قله ها و دره ها روبرو خواهید شد.

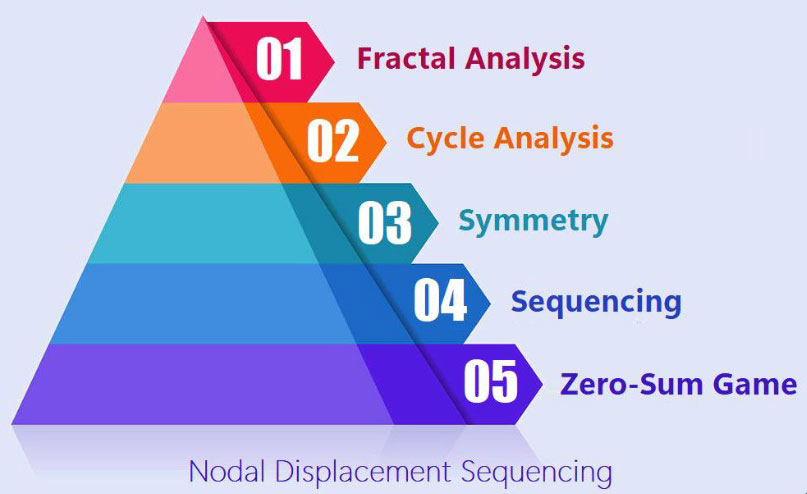

معرفی استراتژی NDS

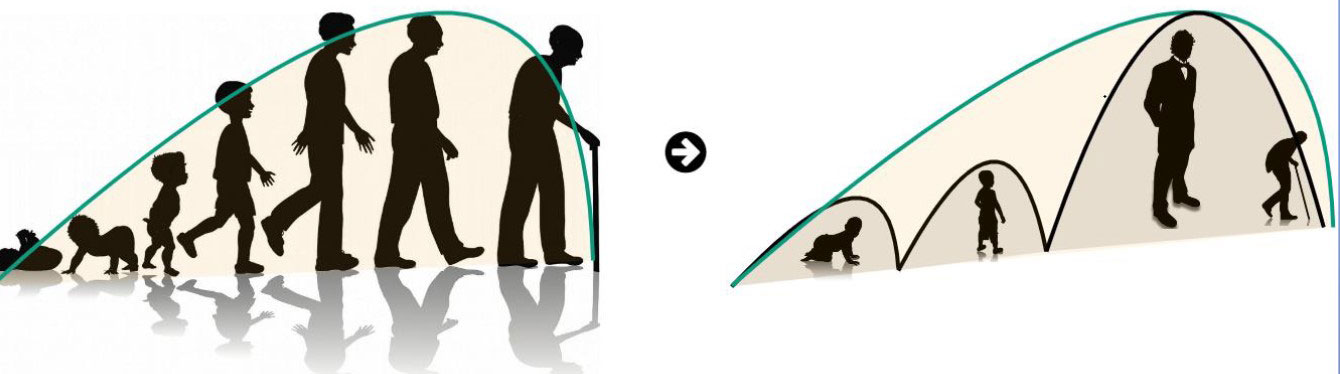

این استراتژی برای اولین بار در جهان توسط آقای دکتر فازی لاجیک مطرح گردیده است؛ مقصود این مقاله معرفی استراتژی قدرتمند NDS یا Nodal Displacement Sequencing است. همانطور که در عکس بالا مشاهده می کنید سبک معاملاتی NDS بر پنج پایه کلی و سه پایه اصلی تقسیم بندی می شود: پایه اول Fractal Analysis راس این هرم می باشد که نگاه از بالا به پایین به مارکت داشته که تایم فریم های بالاتر بر تایم فریم های پایین تر اثر می گذارند و تایم فریم های پایین تر دست به دست هم داده تا تایم فریم های بالاتر را خلق کنند.

در پایه دوم یعنی Cycle Analysis ما به انواع و اقسام سایکل ها می پردازیم و عناصر آن را مورد بحث قرار خواهیم داد؛ اما به دلیل این که پیش نیاز پایه اول، پایه دوم است، لذا ما ابتدا به مبحث Cycle Analysis و شناخت اجزای آن می پردازیم سپس شما را به پایه اول که Fractal Analysis است هدایت خواهیم کرد.

پایه سوم Symmetry یا تقارن نام دارد. تقارن یکی از ارکان اصلی زیبایی شناسی و ویژگی های بصری است که در تمامی فرم های طبیعی می توان مشاهده کرد. نمونه بارز آن را در بدن انسان می توان نام برد، مانند دو چشم، دو گوش، دو بازو و به همان اندازه در جانوران و گیاهان قابل مشاهده است. تقارن نیز در معماری باستان و همچنین معماری امروزی بسیار کاربرد دارد.

پایه چهارم سکانس یا Sequencing نام دارد که هسته مرکزی و اصلی ترین پایه استراتژی NDS است، دیگر پایه ها ابزارهای کمکی هستند و با پایه چهارم Sequencing است کمک می کنند. در این پایه، سکانس نودها به ترتیب یکی پس از دیگری در حال تشکیل هستند و بر اصل توالی 123 دلالت دارد که به ترتیب انجام می شوند لذا در مارکت بسیار کاربرد بالایی دارد.

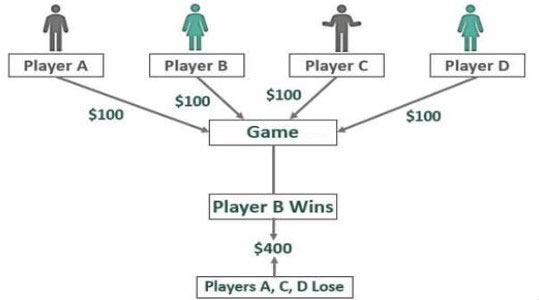

پایه پنجم Zero-Sum Game یا بازری مجموع- صفر، یک مدل ریاضی از وضعیتی است که سود یا زیان یک شرکت کننده، دقیقا متعادل با زیان ها یا سودهای شرکت کننده های دیگر است.

چرخه طبیعت

نور خورشید باعث تبخیر آب دریا و آب موجود در گیاهان می شود

آب به صورت بخار آب به طرف آسمان بالا می رود

بخار آب موجود در آسمان متراکم می شود و ابرها شکل می گیرند

ابرها شروع به باریدن می کنند

آب باران بر سطح کوه ها، دریاها و زمین می بارد

آب از طریق خاک به درون زمین نفوذ می کند یا این که به صورت سیل جریان می افتد

برخی از آب ها دوباره به دریاها بر می گردند، برخی وارد سفره های آب زیرزمینی می شوند

چرخه دوباره با تبخیر مجدد آب ادامه پیدا می کند.

آنالیز چرخه ای در سبک معاملاتی NDS

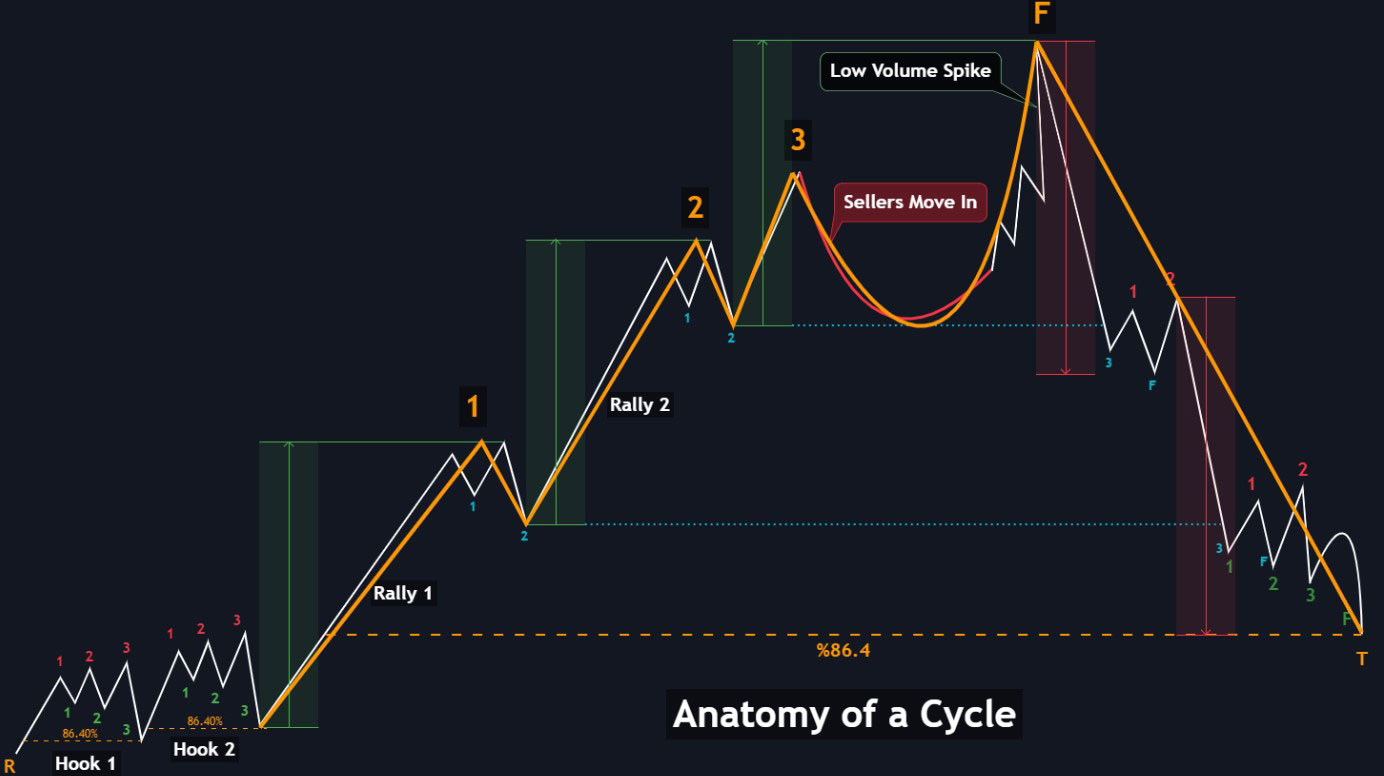

این چرخه در بازارهای مالی، به صورت چرخه ای و یا دوره ای اتفاق می افتد. این چرخه ها مدام در بازار تکرار می شوند اما همیشه یک الگوی یکسانی نخواهند داشت، چرا؟ چون به غیر از بعد قیمت، ما ابعاد زمان و حجم را نیز داریم. پس از این به بعد می گوییم که مارکت از سه بعد کلی یعنی قیمت، زمان و حجم تشکیل شده است. در هر سشن معاملاتی، به دلیل متغیر بودن جریان سفارشات در مارکت، ما بعضا سایکل های بسیار متفاوتی نسبت به هم دیگر خواهیم داشت؛ شما برای تسلط بر این سایکل ها باید همواره به تمرین ذهنی و عادت دادن چشم ها به این الگوها و سایکل ها بپردازید.

سایکل های مثبت و منفی در سبک معاملاتی NDS

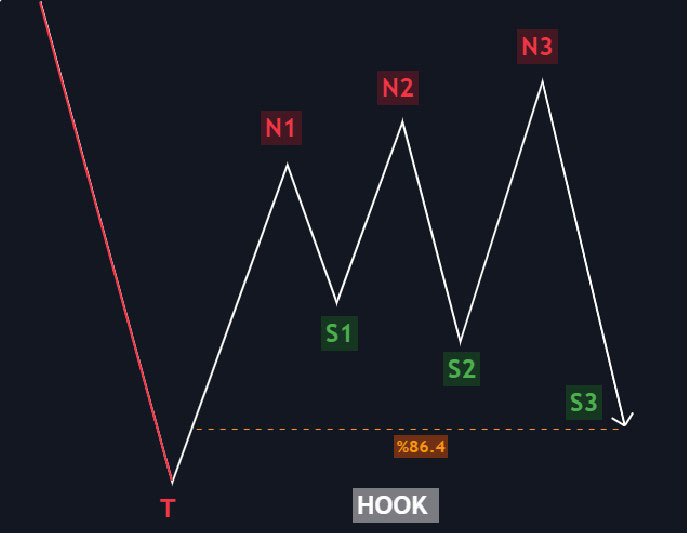

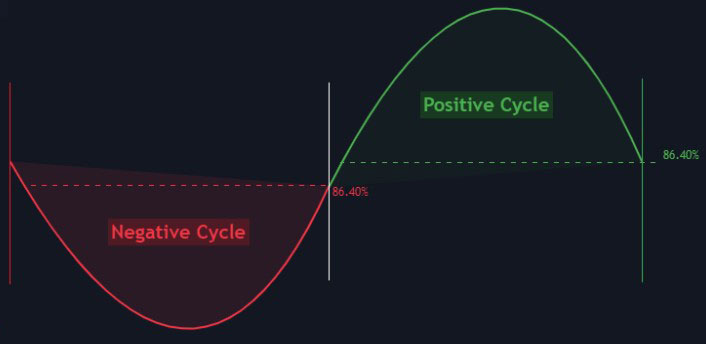

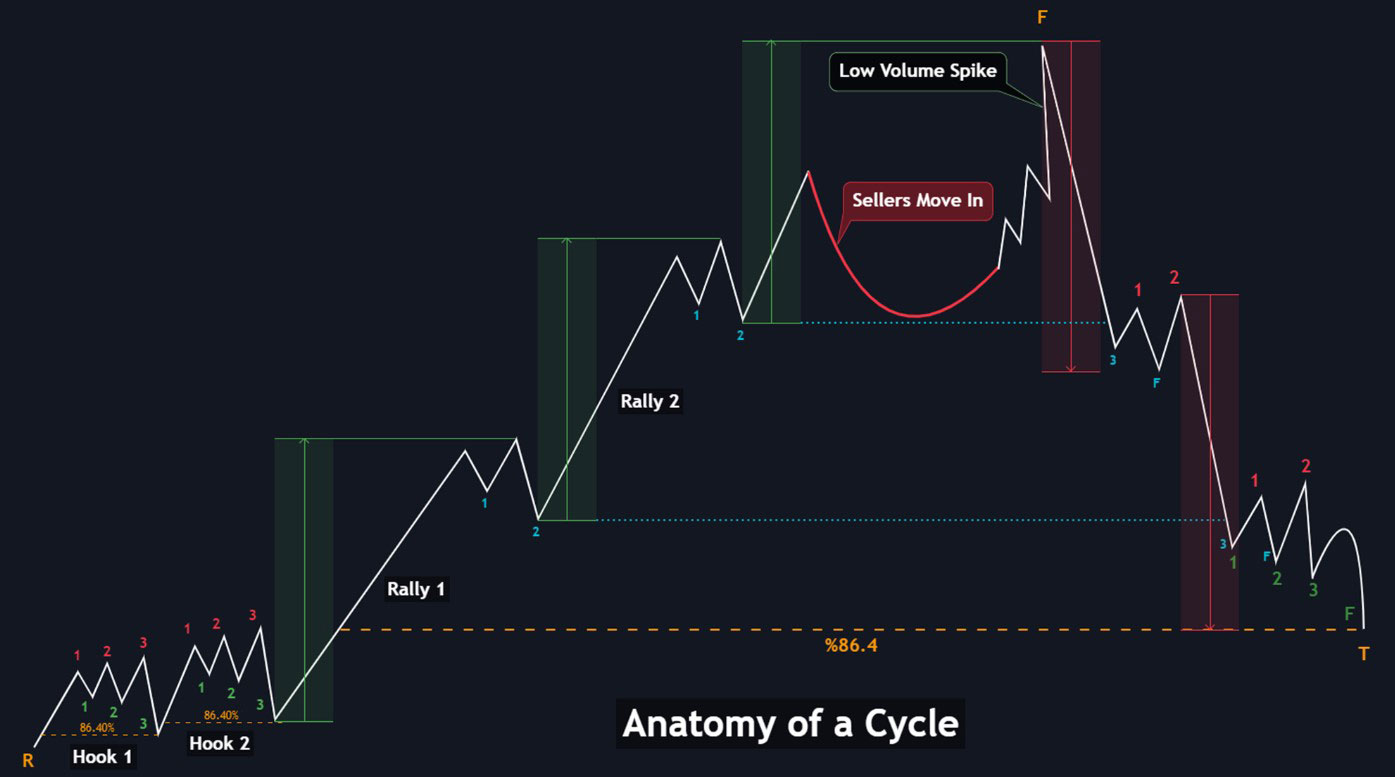

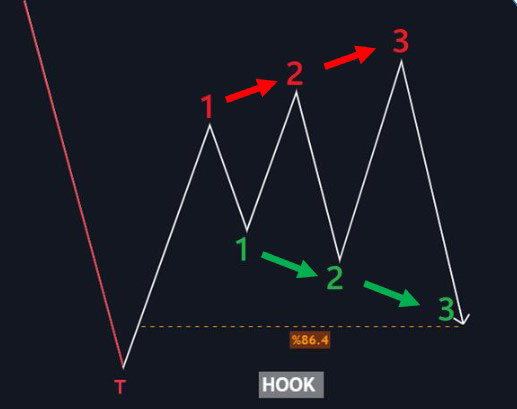

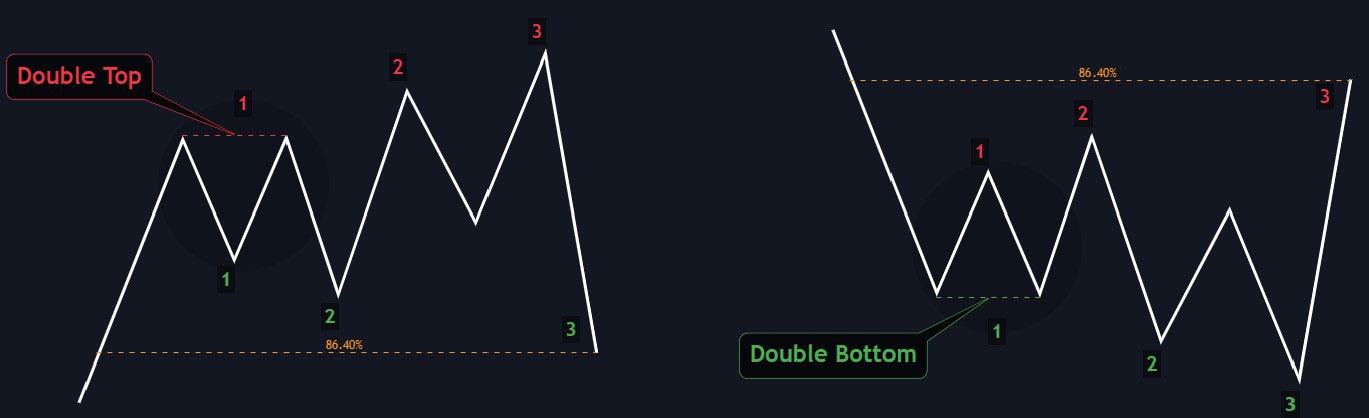

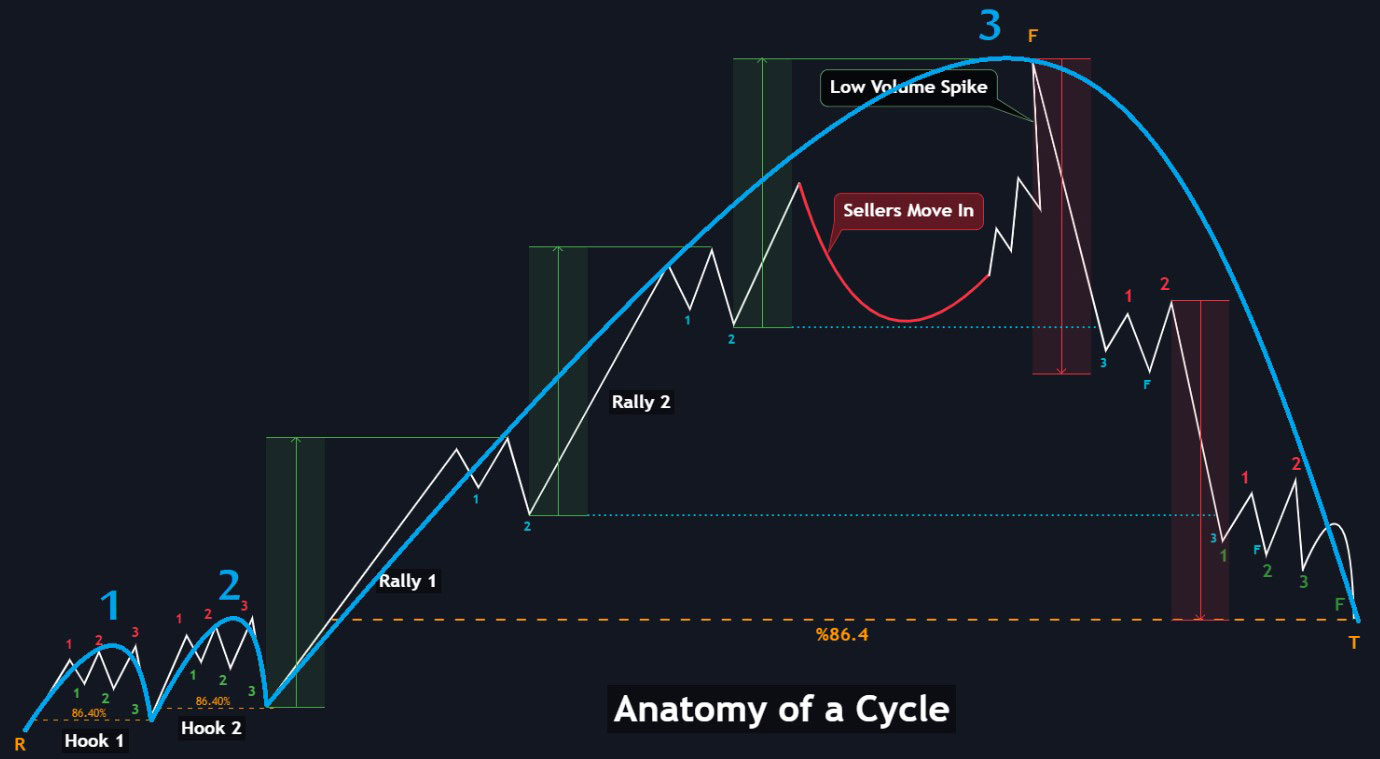

همانطور که در عکس بالا می بینید؛ بازار در خط عمودی قرمز شروع به ریزش کرده، سپس %86.4 ریزش خود را به سمت بالا برگشته و در خط عمودی سفید، سایکل بسته شده است، ما به این سایکل منفی می گویم. در ادامه می بینید که از خط سفید عمودی، قیمت به سمت بالا صعود کرده و سپس تا %86.4 صعود قبلی را به سمت پایین برگشته و سایکل بسته شده است، به این سایکل، سایکل مثبت می گویم. هر سایکل چه منفی و چه مثبت، از چهار الگوی کوچکتر تشکیل شده و آنها را در خود جای داده است. به سایکلی که هنوز باز است، Active Cycle گفته می شود.

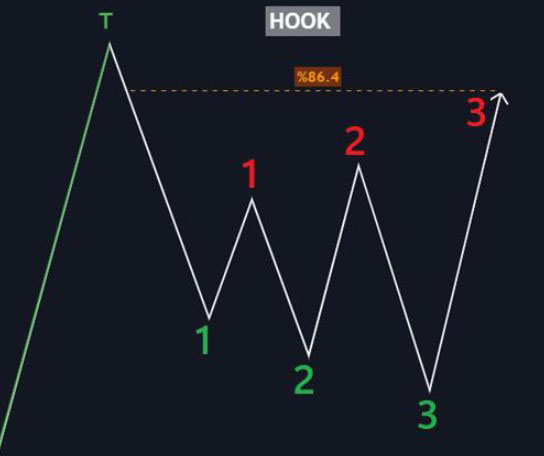

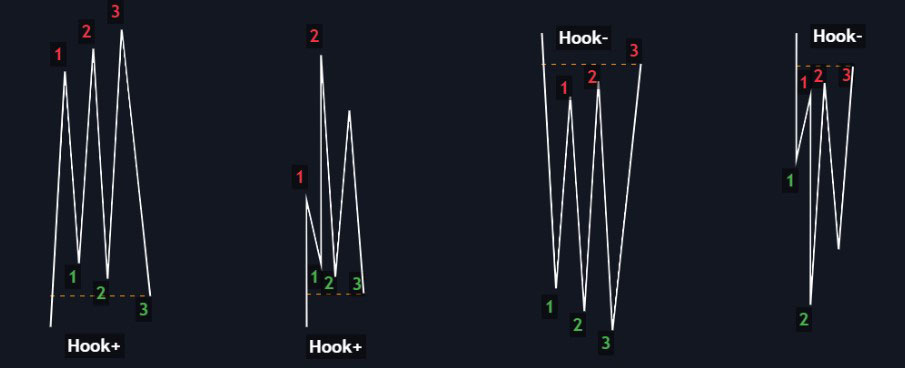

هوک مثبت در انتهای یک روند نزولی

این الگوی هوک یا قلاب است، قلابی که قرار است تریدرهای خرده پا را صید کند، آیا شما قصد دارید طعمه بانک ها شوید؟ قطعا خیر. در الگوی هوک ایده آل سه عدد قله و سه عدد دره داریم، شرایط قرارگیری قله ها و دره ها به این صورت است که قله 3 از قله 2 بالاتر،قله 2 از قله 1 نیز پایین تر باشد، اگر چنین شرایطی برقرار بود بهترین و ایدآل ترین نوع هوک را شکار کرده اید و انتظار می رود یک هوک از نقطه T آغاز و تا نقطه 3 که %86.4 اندازه حرکت از نقطه T تا نقطه 3 بوده ریزش کند.

هوک مثبت در انتهای یک روند صعودی

این الگوی هوک نیز همانند الگوی قبلی است با این تفاوت که هر زمان شما در انتهای یک روند صعودی چنین هوکی را شکار کردید می توانید انتظار نزول قیمت از قله 3 را داشته باشید. این هوک همانند هوک قبلی از نقطه T آغاز شده و تا نقطه 3 ریزش خواهد کرد و سپس %86.4 ریزش قبلی به سمت بالا صعود خواهد کرد و در نقطه 3 الگوی هوک بسته خواهد شد. در این هوک معمولا در انتها یک روند صعودی یعنی در بالاترین نقطه سایکل که F یا Flag است، تشکیل می شود.

هوک مثبت

این الگوی هوک همانند الگوهای قبی حتما باید در نقطه 3 بسته شود، دره 1 با وجود این که یک موج نزولی و اصلاح کوچک بوده همچنان یک دره معتبر است و انتظار داریم قیمت به زیر دره 1 آمده و دره 2 را تشکیل دهد؛ سپس الگوی هوک در دره 3 به صورت کامل روی %86.4 طول حرکت نقطه 3 بسته خواهد شد.

هوک منفی

این الگوی هوک همانند الگوی قبلی حتما باید در نقطه 3 بسته شود، قله 1 با وجود این که یک موج صعودی کوچک و اصلاح کوچک بوده، همچنان یک قله معتبر است و انتظار داریم قسمت به بالای قله 1 آمده و قله 2 را تشکیل دهد؛ سپس الگوی هوک در قله 3 به صورت کامل روی %86.4 طول حرکت نقطه T تا نقطه 3 بسته خواهد شد، یک الگوی هوک همواره در نقطه 3 بسته خواهد شد. در این الگو شما می بینید که در فاز ریزش از نقطه T تا نقطه 3 قیمت دو قله 1 و 2 باز شده و به جای می گذارد، انتظار ما در این است که قیمت به بالای قله 2 رفته و در %86.4 لگ ریزش قبلی، هوک را بصورت کامل ببندد.

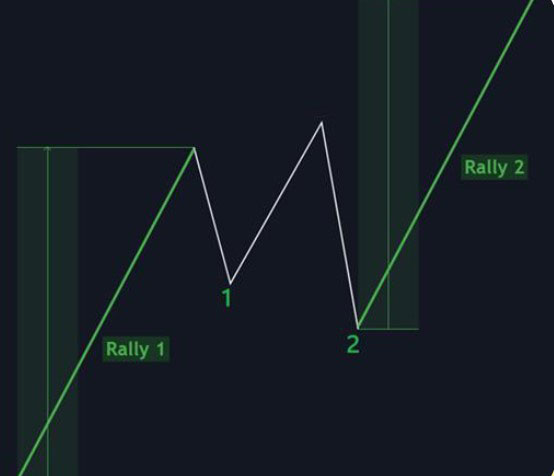

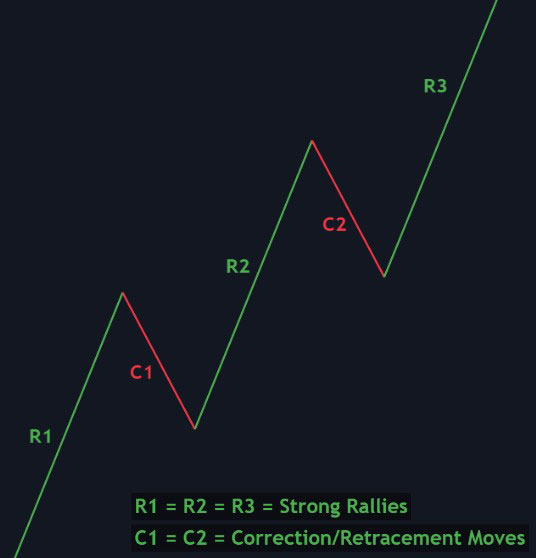

تعریف رالی در یک سایکل

رالی در سبک معاملاتی NDS به معنای آغاز یک روند می باشد؛ اصلی ترین کاربرد رالی این است که جهت روند را به ما نشان می دهد، هر زمان که در بازار دو هوک پشت سر هم دیدید، انتظار می رود Rally 1 آغاز شود سپس مارکت معمولا در موج اصلاحی دو قله و دو دره می سازد و پس از اصلاح Rally 2 آغاز می شود. به طور کلی اینگونه می توان گفت که ما در یک سایکل که یک فاز رفت و یک فاز برگشت دارد؛ هوک ها، رالی ها و فلگ خواهیم داشت سپس ریزش تا نقطه T را انتظار خواهیم داشت و سایکل به طور کامل در تایم فریم مربوطه بسته خواهد شد.

آنالیر فراکتالی در سبک معاملاتی NDS

فرکتال در واقع الگویی است که در هر بخش از آن به کل الگو شباهت دارد. بازارها نیز ماهیتی فراکتالی دارند، به این معنی که در تمام تایم فریم ها یکی الگوی یکسان شکل می گیرند. به عبارت دیگر الگوهای نمودار تایم فریم 1 یک دقیقه وجود دارند و آنها نیز با هم ترکیب می شوند تا کندل های تایم فریم 15 دقیقه را ایجاد کنند. این تشکیل الگوها به همین ترتیب ادامه پیدا می کنند تا تایم فریم های روزانه، ماهانه و سالانه می رسد. تمامی این تایم فریم ها الگوی یکسانی دارند؛ هر قسمت از روند شامل الکوی حرکت اصلی، اصلاحی و سپس حرکت اصلی می باشد و مجددا هر یک از این بخش ها نیز در تایم فریم های پایین تر با همین الگو تشکیل می شوند، بطور نظری این ساختار به همین شیوه تا تایم فریم تیک چارت ادامه پیدا می کند، همچنین یک ساختار بزرگ از بازار خود می تواند قسمتی از یک روند مربوط به تایم فریم بالاتر باشد.

تقارن

در زبان ساده وقتی چیزی در هر دو طرف یکسان باشد متقارن است، بازارهای مالی نیز از این قضیه مستثنی نیستند به طور کلی تقارن در سبک معاملاتی NDS به دو دسته اصلی تقسیم می شود:

تقارن قیمتی: به اندازه گیری طول موج های صعودی یا نزولی در محور قیمت که به صورت متقارن در بازار تشکیل می شوند گفته می شود.

تقارن زمانی: به اندازه گیری طول موج های صعودی و یا نزولی در محور زمان که به صورت متقارن در بازار تشکیل می شوند گفته می شود.

لازم به ذکر است که تقارن یک تکنیک کاملا تقریبی است و هیچ گونه گارانتی برای رسیدن به نقطه دقیق پیدا شده توسط تقارن وجود ندارد.

سکانس در سبک معاملاتی NDS

یک سایکل همواره از Micro به سمت Macro می رود؛ یعنی از یک جزء به یک کل در حال حرکت است، این سایکل ها مدام باز و بسته می شوند و درون سایکل ها، نودها یکی پس از دیگری به ترتیب در حال تشکیل هستند که به آن سکانس گفته می شود.

شماره گذاری یک هوک

در یک الگوی ایده آل ابتدا قله 1 تشکیل می شود سپس مطابق با قانون سکانس انتظار داریم دره 1 تشکیل شود و همینطور به ترتیب یکی پس از دیگری، قله 2 و سپس دره 2 و در نهایت قله 3 و دره 3 انتظار می رود.

نکته قابل توجه این است که هر زمان قله 1 و 2 تشکیل شدند می توان در قله 3 به طور حتم انتظار ریزش قیمت داشت.

بازی مجموع - صفر

آخرین استراتژی NDS بازی مجموع - صفر است که یک مدل ریاضی از وضعیتی است که سود یا زیان یک شرکت کننده دقیقا متعادل با زیان های یا سودهای شرکت کننده های دیگر است. اگر مجموع سودهای شرکت کننده ها باهم جمع شود و مجموع زیان ها از آن کم شود؛ حاصل برابر صفر خواهد بود. بازارهای مالی options Market و Futures Market نیز مثال هایی از بازی مجموع - صفر هستند زیرا در مقابل شخص پیروز معامله فرد دیگری وجود دارد که در معامله شکست خورده است. در عکس سمت چپ بازیکنان A,B,C,D شرکت کننده های بازی هستند، هر کدام مقدارد صد دلار روی میز گذاشته در انتها یک برنده دارد و بازیکن شماره B علاوه بر صد دلاری خود، بلکه سیصد دلار از دیگر بازیکنان دریافت خواهد کرد. بازیکنان دیگر علاوه بر اینکه بازی را باخته اند سرمایه خود را نیز از دست داده اند.

الگوهای دوقله و دو کف هم اندازه

در شما تیک سمت چپ، شما یک الگوی دوقله مشاهده می کنید؛ به دلیل اینکه دو قله هم اندازه وجود دارند، لذا استراتژی NDS آنها را یک قله در نظر می گیریم و به آن یک شماره تخصیص می دهیم. در شماتیک سمت راست نیز یک الگوی دو کف (Double Bottom) وجود دارد که هر دو کف هم اندازه هستند و در استراتژی NDS یک نود در نظر گرفته می شود.

شماره گذاری یک هوک بسته شده

زمانی که یک هوک به طور کامل بسته می شود بدلیل اینکه این هوک به طور کامل بسته شده لذا نود 3 از جنس قله را می توان نود بزرگ 1 در نظر بگیریم. یک هوک زمانی که بسته می شود به دلیل این که در تایم فریم بالاتر یک قله بزرگ می شود، پس می توانیم قله 3 هوک را همان قله 1 بزرگ در تایم فریم بالا در نظر بگیریم.

هوک ها در ابتدای بازار

معمولا در آغاز هر سشن معاملاتی، به دلیل بالا بودن حجم (Volume) هوک ها به اشکال گوناگون در آمده؛ لذا یک تریدر حرفه ای سبک NDS می بایست با توجه به نودهای فشرده؛ این هوک ها را تشخیص داده و بتواند ردپای بانک ها را تشخیص دهد، در سمت چپ، دو هوک مثبت می بینید، در سمت راست نیز دو هوک منفی مشاهده می کنید.

تشخیص روند

در هر استراتژی معاملاتی تشخیص یک روند جزء ارکان اصلی یک استراتژی بوده و اگر شما روند تایم فریم بالاتر را تشخص نداده باشید و اقدام به معاملات در تایم های پایین تر کنید، هرگز از این بازار سود کسب نخواهید کرد.

به طور کلی یک روند به چند دسته زیر تقسیم بندی می شود:

سکانس و توالی Node ها (Nodes Sequencing)

آنالیز چرخه بازار و فراکتالی (Cycle & Fractal Analysis)

تقارن ها (Symmetries)

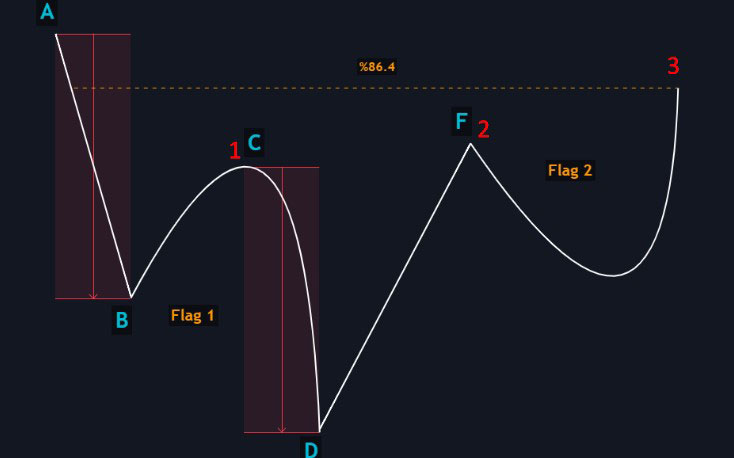

الگوی فلگ به فلگ در سبک معاملاتی NDS

کل بازار در فلگ نهفته شده است بنابراین از یک فلگ به یک فلگ ختم می شود؛ این یک الگوی هوک منفی نیز است، پس به طور کلی می توان گفت هر الگوی هوک چه منفی چه مثبت، می تواند از یک فلگ به فلگ دیگر ختم شود. مطابق با قانون تقارن، موج A تا B به اندازه موج C تا D می باشد، هنگامی که این الگو را شکار کردید منتظر باشید تا از نقطه 3 ریزش اتفاق افتد و هوک دوم منفی تشکیل شود؛ سپس بعد از هوک منفی دوم، انتظار یک رالی نزولی را خواهیم داشت.

تشریح چک لیست

اجزای یک چک لیست برای معامله گری بخش مهمی از فرآیند معامله است زیرا این ابزار به معامله گران کمک می کند نظم داشته باشند، به برنامه معاملاتی خود پایبند بمانند و اعتماد داشته باشند. تهیه این چک لیست سبب می شود تا معامله گران فهرستی از سوالاتی را در اختیار داشته باشند که پیش از انجام معامله باید پاسخ داده شوند، به طور کلی پیش از ورود به یک معامله شما به عنوان یک تریدر حرفه ای همواره می بایست چهار سوال اساسی از خود بپرسید:

- آیا در تایم فریم بالا، بازار روند دار است؟ اگر بله، به کدام جهت است؟

- آیا در تایم فریم پایین، در جهت روند تایم فریم بالاتر، ستاپ ورود تشکیل شده است؟

- اگر مطابق با ستاپ ورود، حد ضرر و حد سود را قرار دهید، آیا نسبت Risk/Reward بالای 1:10 است؟

- آیا پوزیشن سازینگ، مطابق با ستاپ ورود، مدیریت ریسک و سرمایه تان محاسبه گردیده است؟

این سوالات به قدری مهم و حیاتی هستند که اگر جواب آنها را در هر سبک و سیستم معاملاتی نداشته باشید، قطعا شما موفق نخواهید شد، لذا در هر سیستم معاملاتی شما موظف هستید پاسخ این سوالات را از خود پرسیده تا بتوانید یک تصمیم معاملاتی درست و اصولی بگیرید.

چک لیست کامل گام به گام در سبک معاملاتی NDS

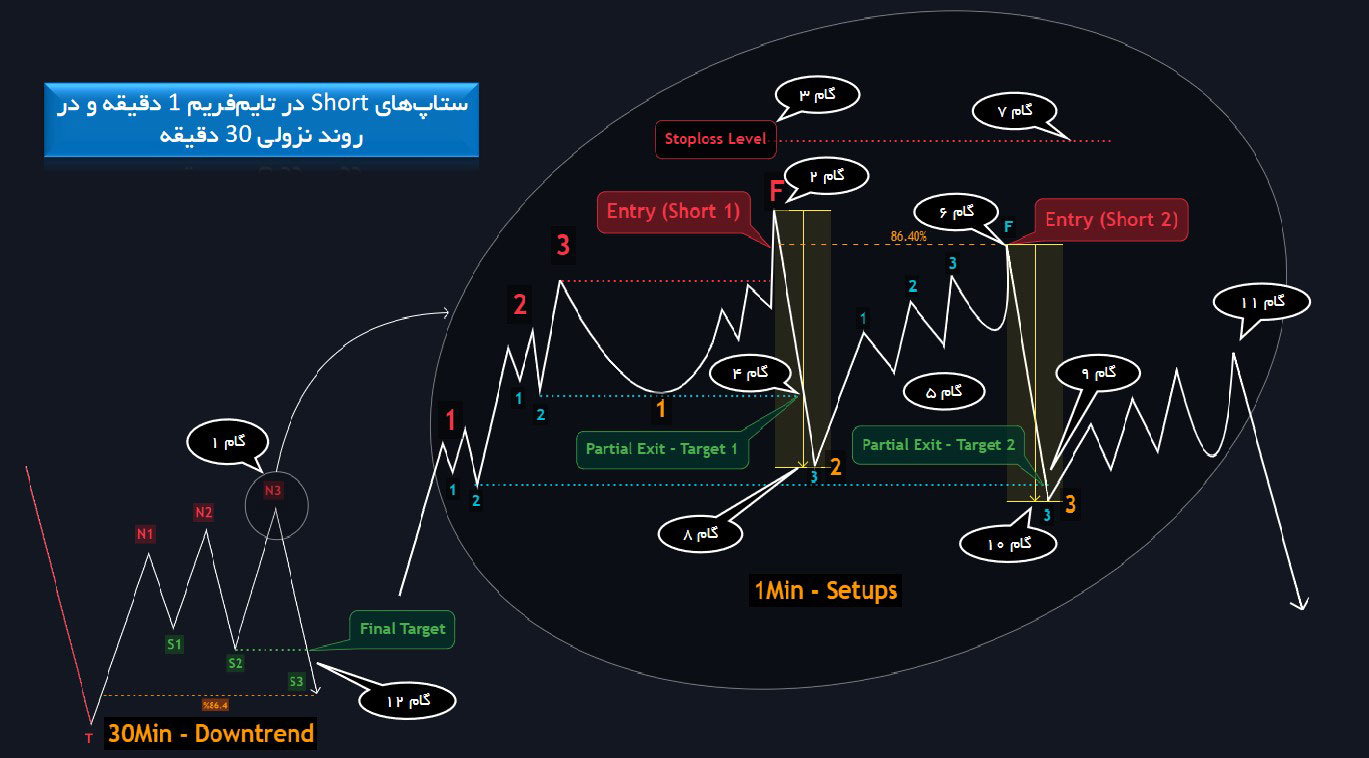

مراحل چک لیست در سبک معاملاتی NDS در هر دو سبک Swing Trading & Day Trading مشابه هستند لذا در این بخش از مقاله مراحل انجام یک ترید را به سبک Day Trading تشریح می کنیم. همچنین اگر شما قصد ترید به سبک Swing Trading را دارید، می توانید ابتدا تایم فریم خود را برای Swing Trading مشخص نموده سپس تمام این مراحل را برای Swing Trading نیز اجرا نمایید.

به طور کلی برای انجام یک معامله در هر سبکی، به دو تایم فریم بالا و پایین نیاز دارید، پس چک لیست معاملاتی را به دو دسته کلی تقسیم بندی می کنیم:

- تشخیص روند در تایم فریم بالا ( چهار ساعته/ یک ساعته/ 30 دقیقه)

- تشخیص ستاپ ورود در تایم فریم پایین (10 دقیقه/5 دقیقه/ 1 دقیقه ای)

ابتدا به تشخیص روند در تایم فریم بالا می پردازیم و سپس پس از تشخیص روند، به دنبال ستاپ ورود در تایم فریم پایین خواهیم بود. لازم به ذکر است که اگر تشخیص روند را در تایم فریم بالا انجام نداده باشید، تریدهای شما در تایم فریم پایین تر که صرفا با یک ستاپ ورود انجام شده اند، یکی پس از دیگری نقض خواهند شد؛ لذا برای تریدرهایی که به سبک Day Trading قصد معامله کردن را داشته باشند، تشخیص روند از تایم فریم بالا یک امر ضروری است.

تشریح ستاپ 123Flag و کاربرد آن در سبک معاملاتی NDS

کاربرد اصلی ستاپ 123Flag برای تایم فریم ورود (Entry Timeframe) می باشد، به طور کلی شما هر زمان روند اصلی را از تایم فریم بالا تشخیص دادید، سپس در تایم فریم ورودتان به دنبال ستاپ 123Flag می گردید و در دایره زرد رنگ که Flag است، ورود می کنیم. به عنوان مثال، شما در تایم فریم 30 دقیقه، روند را صعودی دیدید، اکنون به تایم فریم 1 دقیقه می روید و به دنبال ستاپ 123Flag می گردید، لازم به ذکر است که برای انجام یک معامله شما نیاز به یک Checklist دارید تا بتوانید صفر الی صد یک معامله را گام به گام انجام دهید.

تشخیص روند در تایم فریم بالاتر

زمانی که قله 3 بالاتر از قله 2 بالاتر از قله 2 باشد ما به طور حتم انتظار ریزش قیمت را خواهیم داشت؛ لذا در دایره قرمز رنگ می توان گفت روند تایم فریم بالا ( بر فرض مثال 30 دقیقه) نزولی خواهد بود، پس در تایم فریم پایین، به هیچ وجه به دنبال خرید نباشید چون متضرر خواهید شد؛ لذا از روند تایم فریم بالا که یار و یاور شما است کمک بگیرید تا بتوانید در تایم فریم پایین دنبال موقعیت هایی برای فروش باشید.

مراحل انجام یک معامله

برای انجام یک معامله با سبک معاملاتی NDS بر فرض مثال Short این مراحل را گام به گام باید انجام دهید:

1: ابتدا جهت روند را در تایم فریم بالا ( M30-1Hour-4Hour) تشخیص دهید.

2: به تایم فریم پایین (M1-M5-M10) رفته و به دنبال ستاپ 123Flag گشته و در نقطه Flag اولین پوزیشن Short را با یک Position Sizing مناسب انجام می دهیم.

3: حد ضرر معامله Short را در بالای Flag قرار داده و حد سود را به صورت مقطعی در هر اطلاح موضعی به سمت بالا خارج می کنیم.

4: اولین حد سود را در نقاط 1 و 2 باز خارج کنید. (ترجیحا یک سوم از حجم خود را خارج کنید)

5: نقاط 1 و 2 با نود 3 بسته می شوند، انتظار رالی موضعی خواهیم داشت لذا صبر می کنید تا تشکیل ستاپ 123Flag دهد.

6: پس از تشکیل ستاپ 123Flag روی %86.4 لگ ریزشی اول، معامله دوم Short را در نقطه Flag وارد می شویم.

7: حد ضرر معامله Short دوم نیز بالای Flag قرار داده و حد سود را به صورت مقطعی در هر اصلاح موضعی به سمت بالا خارج می کنیم.

8: طول لگ ریزشی را اندازه گیری کرده و مطابق با قانون تقارن به همین اندازه انتظار ریزش به صورت تقریبی خواهیم داشت.

9: حد سود خود را در انتهای تقارن لگ ریزشی قبل و روی نقاط 1 و 2 باز قرار بدهید.

10: پس از بسته شدن نقاط 1 و 2 توسط نود 3 و تکمیل تقارن، لذا انتظار صعود موضعی خواهیم داشت، پس از یک سوم از حجم معامله را خارج می کنیم.

11: در ادامه این روند نزولی، شما هر چقدر ستاپ شکار کردید، معامله Short جدید انجام می دهید، یعنی در جهت روند نزولی به حجم معاملات تان می افزایید، هر زمان که به نقاط 1 و 2 باز رسیدی تقارن هم تکمیل شد، یک سوم از حجم خارج می کنید.

12: این روند انقدر ادامه دارد تا به هدف نهایی که نود 3 در تایم فریم بالا (M30-H1-H4) است برسید، آنگاه خروج کامل می کنید.

نظر بدهید