بیمه نقش حیاتی در مقابله با خطرات و عدم اطمینان در جامعه دارد. از سوی دیگر برنامه های مالی غیرمتمرکز (DeFi) یا " برنامه های مالی باز"، اتوماسیون صنعت مالی مبتنی بر فناوری های بلاک چین است که شخص ثالث را حذف می کند و ریسک را به فناوری منتقل می کند. در حال حاضر 2 تریلیون دلار ارز دیجیتال تحت مدیریت وجود دارد. سازمان های بیمه به ناچار شاهد ورود دارایی دیجیتال جدید به بازار خواهند بود که بازده بالاتری را با چشم انداز ریسک متفاوت به ارمغان می آورند. در این مطلب در مورد برنامه های مالی غیرمتمرکز و نقش توکن های دیجیتال، اهمیت درک قراردادهای هوشمند در دیفای، برنامه های مالی غیرمتمرکز (DeFi) و صنعت بیمه و در نهایت در مورد بیمه دیفای صحبت خواهیم کرد. تا انتهای مطلب با ما همراه باشید.

دیفای (DeFi)

استفاده از مقررات قرن بیستم برای فناوری قرن بیست و یکم دشوار است و نیاز به رویکردهای جدید داریم. دیفای ره آورد اکوسیستم بلاک چین و ارزهای دیجیتال است و توانسته جایگاه خوبی در فضای ارزهای دیجیتال به دست آورد و مورد اقبال عمومی نیز قرار گرفته است. دیفای توانسته خدماتی که در سیستم خدمات مالی سنتی ارائه می شود را بر بستر غیرمتمرکز بلاک چین و رمزارزها پیاده سازی کند. جامعه DeFi مبتنی بر بلاک چین (دفتر کل توزیع شده) است که بر اصول یکپارچگی داده، هویت دیجیتال، اجماع جامعه، دموکراسی سازی، اعتماد به اشتراک گذاری داده ها و نسخه واحد تغییرناپذیر حقیقی تمرکز دارد.

بازارهای سرمایه گذاری با استفاده از بازارساز خودکار Automatic Market Maker (AMM) و با استفاده از ارز دیجیتال و خدمات بانکی که از صرافی های غیرمتمرکز دیجیتال (DEX) نشات می گیرد، دیجیتالی می شوند. به طور موازی، ارزهای دیجیتال بانک مرکزی (CBDC) توسط دولت ها ایجاد می شود. DeFi و CBDC ها "آینده پول" را تعریف می کنند و اعتماد و شفافیت بیشتری را در بازار به ارمغان می آورند. تکامل ارزهای رمزپایه پس از بحران مالی جهانی (GFC) در سال 2008 باعث ایجاد DeFi شد. بیت کوین (BTC) در سال 2009 به عنوان مکانیزمی برای ایجاد پول دیجیتال خارج از کنترل بانک مرکزی بر بستر بلاک چین مخصوص به خود ظهور کرد. بسیاری دیگر از ارزهای رمزنگاری شده ویژگیهای BTC را به ارث برده اند و از طریق فرآیند فورک، تکامل پیدا کردند. یک پیشرفت قابل توجه پس از BTC، ظهور اتریوم در سال 2015 بود.

اتریوم دارای ارز دیجیتال اتر (ETH) است و بر روی بلاک چین، برنامه های غیرمتمرکز (DApps) را تقویت می کند که می توانند بدون توقف، تقلب یا دخالت شخص ثالث، اجرا شوند. مانند BTC، ETH در کیف پول های ارزهای دیجیتال ذخیره می شود و از طریق صرافی های آنلاین در قالب توکن های ارز معامله می شود. درست است که بیت کوین به عنوان جایگزینی برای ارزهای ملی و به عنوان یک رسانه مبادله و ذخیره ارزش ایجاد شد، اما اتریوم و همتایان آن در حال ارتقای آن به سطح جدیدی برای خودکارسازی صنعت مالی از طریق ارزهای دیجیتال با استفاده از نرم افزار منبع باز هستند تا مشکلات موجود در بیت کوین را برطرف کنند. اتریوم تا به امروز پلتفرم منتخب صنعت DeFi بوده است و شرکت هایی مانند SOLANA در حال شکل دادن و توسعه خود روی این پلتفرم هستند.

نقش توکن های دیجیتال (TOKENOMICS)

ما هر روز از توکن های فیزیکی مانند پول کاغذی، بلیط هواپیما، بلیط تئاتر و کلید در دنیای حقیقی استفاده می کنیم. همه اینها در دنیای دیجیتال معادل توکن هایی هستند که پیوند آنها با دارایی های دنیای واقعی نشان دهنده تغییر است. DeFi از توکن های دیجیتالی تشکیل شده است که کد قابل برنامه ریزی (قراردادهای هوشمند) هستند. انواع بسیاری از توکن ها با عملکردی فراتر از کارکرد ارز وجود دارد، مانند استفاده از آنها در اینترنت اشیا (IOT). توکن ها می توانند بیمه را تعبیه کنند و همانطور که نمونه های دارایی دیجیتال برای سرمایه گذاری پدیدار می شوند، ضروری است که اصول مدیریت ریسک حاکم باشد. ویژگی های توکن های طراحی شده می تواند هزینه ها، تقلب، حذف مسیرهای کاغذی و نقاط تماس شخص ثالث را از زنجیره ارزش کاهش دهد. با این افزایش سودآوری، سرمایه گذاران شاهد کاهش ریسک در بازار جهانی هستند که نقدینگی را از طریق مبادلات دارایی دیجیتال ایجاد می کنند. توکن ها رابط های برنامه نویسی کاربردی قابل مبادله هستند که باعث می شود برای رسیدن به هدف کار کنند.

مشوق هایی مانند کارمزد معاملات در DeFi وجود دارد تا سرمایه گذاران را برای حضور، مبادله توکنها برای پاداش، بازده ییلد فارمینگ و عدم احتکار دارایی تشویق کند. ارزش ارز دیجیتال با پذیرش کاربر افزایش می یابد. اگر پول کاغذی باور خود را از دست بدهد فقط یک تکه کاغذ می شود. بیت کوین ارزش را ذخیره می کند اما DeFi ارزش را در جایی مبادله می کند که توکن ها به عنوان پول دیجیتال مورد نیاز برای تکمیل تراکنش های مالی و کنترل حاکمیت شرکت کنندگان مورد استفاده هستند. توکن ها در کیف پول های الکترونیکی قرار می گیرند و امکان حفاظت و تلفیق و ترکیب را فراهم می کنند. پروتکل های طراحی شده در زمینه صدور بلاک چین، عرضه، قیمت گذاری، دامنه، اجماع و حاکمیت وام، تجارت، مدیریت دارایی، مشتقات یا بیمه. ویژگی هایی که در اینجا طراحی شده اند، مقدار توکن صادر شده، نحوه استقرار، تخریب یا تجدید آن ها در یک چرخه زندگی اقتصادی را شکل می دهند.

ارزهای دیجیتال بی ثبات هستند، قیمت آنها به طور چشمگیری تغییر می کند و مستقیما با هیچ رویداد ژئوپلیتیکی مرتبط نیستند. سرمایه گذاران به دنبال دارایی هایی هستند که بازدهی بالاتر (10 برابر و حتی بیشتر)، به خصوص در بازارهای نزولی داشته باشند. توکن های ارزی که به صورت محدود اضافه می شوند، به دلیل کاهش عرضه، اما افزایش قیمت، تورم زا هستند، بنابراین سرمایه گذاران آن ها را به عنوان ارزش پوششی ذخیره توکن ها، خرید می کنند. سرمایه گذاران برای تجارت آنها به مشوق هایی نیاز دارند. تقاضای قوی در بیت کوین، اتریوم و سایر موارد، پوششی قوی در آینده برای سرمایه گذاران ایجاد می کند. تقاضا قیمت توکن را تعیین می کند. برعکس، در مواردی که توکن های نامحدود صادر می شوند، می توانند تورم زا باشند. به طور کلی، این توکن های ارزی بر اساس اقتصاد عرضه و تقاضا به توکن های قرارداد هوشمند بهره دار تبدیل میشوند. سرمایه گذاران برای کسب سود انتخاب شده از بهترین پروتکل های موجود، به بازده بلندمدت نگاه می کنند. برای دستیابی به چنین ارزشی، رزرو و نگهداری توکن های دیجیتال مورد نیاز است و استیبل کوین های وثیقه ای این نقش را پر می کنند.

درک قراردادهای هوشمند

قراردادهای هوشمند برنامه های رایانه ای غیرقابل برگشتی هستند که روی یک بلاک چین مستقر شده اند و مجموعه ای از دستورالعمل های از پیش تعریف شده را اجرا می کنند. آنها اساس اکوسیستم DeFi هستند زیرا توکن ها خود یک قرارداد هوشمند هستند. چرا مفهوم قراردادهای هوشمند در بیمه دیفای مهم است؟ در بیمه دیفای همه چیز به کمک قراردادهای هوشمند انجام می شود و هیچ نهاد متمرکز کنترل کننده ای وجود ندارد. آنچه در سیستم دیفای مورد استفاده قرار می گیرد، تصمیم گیری گروهی غیرمتمرکز از مشارکت کنندگان در این اکوسیستم است.

قراردادهای هوشمند با شباهت زیادی به یک محصول پارامتریک بیمه عمل می کنند که در آن یک رویداد براساس سیاست از پیش توافق شده برای پرداخت خسارت آغاز می شود. این قراردادهای هوشمند می توانند به صورت ساده با یک شرط یا چند شرط باشند. یک نهاد شرکتی دیجیتال کامل را می توان بر روی بلاک چین به نام سازمان غیرمتمرکز خودمختار (DAO) متشکل از چندین قرارداد هوشمند ساخت. این نهاد می تواند شامل یک سازمان دیجیتال متقابل یا مشارکتی باشد. هرچه DAO پیچیده تر باشد، خطر شکست عملیاتی بیشتر می شود، اما از آنجایی که این DAO روی بلاک چین تعبیه شده است، همه رویدادها ثبت می شوند، تغییر ناپذیر هستند و یک زنجیره واحد را فراهم می کنند. DAO اجزای DeFi را تشکیل می دهد.

شکست قرارداد هوشمند به دلیل نقص برنامه یک ریسک بزرگ در DeFi است و فرصت خوبی برای رفع این خطر با راهکارهای بیمه دیفای وجود دارد. این خطر به دلیل ماهیت منبع باز که در آن چندین توسعه دهنده و آزمایش کننده کد را قبل از انتشار تأیید می کنند، کاهش می یابد. پلتفرم های مشتق به قراردادهای هوشمندی که به خوبی کار می کنند، وابسته هستند. به همین دلیل قراردادهای هوشمند باید به صورت مکرر ممیزی، آزمایش و ضمانت شوند.

از آنجایی که بیمه دیفای برای محافظت از دارایی های نامشهود سازگار می شود، کد قرارداد هوشمند به جای افراد عمل نمی کند و طرف های شرکت کننده در توسعه می توانند در صورتی که نتیجه آن چیزی که در نظر گرفته شده نباشد، مسئول اقدامات گروهی باشند. این موضوع به عنوان ریسک پایه شناخته می شود که در آن یک اقدام در زمانی که نباید انجام می شد یا برعکس انجام می شود. قراردادهای هوشمند با فیدهای داده مستقلی که به نام «اوراکل» شناخته می شوند، تعامل دارند که تراکنش ها را در بلاک چین آغاز می کنند. یکپارچگی داده و منشأ این فیدها بسیار مهم است زیرا دارایی ها را قیمت گذاری می کنند و مطالبه ها را پرداخت می کنند. می توان به آنها به عنوان رابط برنامه کاربردی (API) بلاک چین نگاه کرد که اغلب به آنها دروازه بان دنیای خارج گفته می شود.

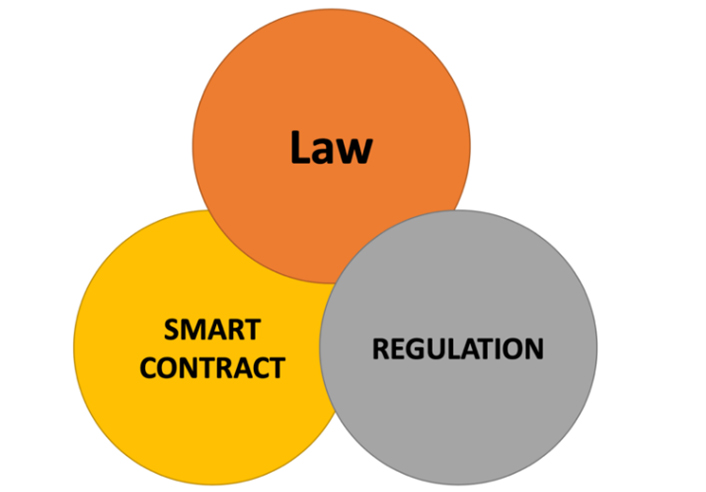

قراردادهای هوشمند نقطه تلاقی بین قانون، مقررات و فناوری اطلاعات هستند و استانداردسازی هنوز باید با درک سیاسی به بلوغ برسد. اهداف قانونی و نظارتی باید مورد توجه قرار گیرد تا قرارداد هوشمند از نظر قانونی الزام آور و قابل اجرا شود.

عملیات قراردادهای هوشمند یک ریسک متمایز برای بیمه گذاران است. توسعه دهندگان کد منبع باز را مستقر می کنند اما در صورت شکست هیچ مسئولیتی ندارند. سرمایه گذاران بدون ارزیابی ریسک موجود، وجوه را در معرض خطر قرار می دهند. چگونه بیمه گران می دانند که چه کسی در صورت شکست قرارداد هوشمند مسئول است؟ یکپارچگی و منشأ داده ها باید برای محرک های قرارداد اعمال شود و یک مکانیسم اعتماد ایجاد کند. مشتریان می توانند از پروتکلی در برابر این خطر محافظت کنند و در ازای آن حق بیمه دریافت کنند. باید یک منشأ کامل داده در کد قرارداد هوشمند و روی فیدهای داده خارجی که آنها را راه اندازی می کنند، وجود داشته باشد. بیمه گران و حسابرسان باید به یک مخزن مستقل بروند تا در صورت لزوم بتوانیم خط اول کد نوشته شده و بررسی شده توسط توسعه دهنده را ردیابی کنیم. این هنگام کار در محیط های ابری تشدید می شود.

منشأ داده، درواقع تاریخچه دارایی های داده از مبدأ تا کل چرخه عمر داده هاست که نشان می دهد چه کسی به آن دسترسی داشته، چگونه، چه زمانی استفاده شده است و آیا این داده ها دستکاری شده است. هنگامی که داده ها در یک بلاک چین به عنوان یک رویداد رمزنگاری ذخیره می شود، می توان یک نمودار منشأ ایجاد کرد. این موضوع شفافیت داده ها را افزایش می دهد و یکپارچگی داده ها را تقویت می کند و حریم خصوصی حفظ می شود زیرا داده های واقعی در بلاک چین ذخیره نمی شوند و فقط شناسه های کلید را هش می کنند. هر قرارداد هوشمند باید دارای منشأ داده باشد و این باید ضمانتی برای بیمه نامه باشد.

قراردادهای هوشمند قابل تنظیم هستند و می توانند از طریق رابط های قابل برنامه ریزی به یکدیگر مرتبط شوند. این بدان معناست که کل سیستم خودکار DeFi در دامنه باز توسط توسعه دهندگان نرم افزار ساخته می شود که در صورت نادرست بودن پرداخت خودکار، بدون تاخیر برای ایست های بازرسی و مداخله انسانی، برای جلوگیری از پرداخت یا تأیید محرک های پرداخت، چالش های قانونی را به همراه خواهد داشت. این می تواند منجر به هزینه های دادرسی شود، همان چیزی که بیمه پارامتریک قصد کاهش آن را دارد، بنابراین ممکن است در روزهای اولیه ایجاد شرایط توقف در قرارداد هوشمند برای کاهش ریسک پایه قبل از پرداخت، مساعد باشد.

منشأ داده و تکنیک های اثبات دستکاری باید اطمینان حاصل کنند که دادهها در برابر خطاهای داخلی یا حملات مخرب خارجی با استفاده از هشدارهای سریع و تکنیک های اثبات دستکاری محافظت می شوند. هنگامی که اوراکل داده های خارجی را در اختیار بلاک چین قرار می دهد، یکپارچگی داده ها باید تضمین شود تا dApps بتواند در حداقل زمان پاسخگویی بدون نقص اجرا شود. اوراکل های مخرب داده ها را دستکاری می کنند یا فعالیت های متقلبانه را در واردات داده های خارجی به بلاک چین ایجاد می کنند. این یک خطر جدی است و باید قبل از ارائه پوشش توسط بیمه گران کاهش یابد.

برای آشنایی با ارزهای دیجیتال و تبدیل شدن به یک معامله گر ارز دیجیتال پیشنهاد می کنیم به دوره جامع ارز دیجیتال نگاهی بیاندازید.

استیبل کوین ها و CBDCها

DeFi بحث هایی را در مورد اعتماد به پول، اعتقاد به روی کارآمدن ماشین ها بر انسان و دور شدن از کنترل مرکزی ایجاد کرده است. این موضوع حول محور سه گانه ارزهای دیجیتال، استیبل کوین ها و CBDC است که همگی به عنوان آینده پول در هم تنیده شده اند. تفاوت ها بسیار مهم هستند زیرا مقررات ممکن است مسیر بحث را منحرف کند زیرا برخی از بانک های مرکزی ممکن است به دنبال مقابله با DeFi باشند.

ارزهای دیجیتال بی ثبات هستند و نوسانات قیمت آنها را امروزه برای استفاده روزانه نامناسب می کند، به ویژه در انواع بیمه ها و بیمه عمر که به دارایی دیجیتالی نیاز دارند که در طول زمان ثابت بماند. به عنوان کاهش دهنده ریسک بازار، توکن های استیبل کوین به دارایی های با نوسان کمتری مانند طلا یا ارز فیات (1:1) یا سبدی از ارزهای نامرتبط متصل می شوند که بازدهی بالاتر و تورم پایین تری ایجاد می کنند. بازارهای DeFi، ارزهای دیجیتال را با استیبل کوین ها جفت می کنند تا از معامله گران و سرمایه گذاران در بازارهای بی ثبات محافظت کنند. معامله گران می توانند با انتقال ارزهای دیجیتال به یک استیبل کوین از موقعیت های خود محافظت کنند. معامله گران همچنین می توانند داراییهای کریپتو خود را با ورود یا خروج از بازار با استفاده از استیبل کوین ها بدون تبدیل آنها به ارز فیات افزایش دهند.

استیبل کوین ها را می توان با ارزهای فیات، ارزهای دیجیتال، کالاها (طلا) وثیقه کرد. مقررات میزان عدم تمرکز مجاز را تعیین خواهد کرد. هدف بلندمدت این توکن ها فراتر از قراردادهای مالی است و به سمت تکامل سیستم های پرداخت و شکل جدیدی از پول دیجیتالی می رود که به جای کنترل مرکزی، به صورت الگوریتمی کنترل می شود و مزایای پولی مشابه ارزهای فیات را ارائه می دهد. برعکس می توان از آن برای رزرو در ارزهای دیجیتال بانک مرکزی (CBDC) نیز استفاده کرد.

استیبل کوین ها با قراردادهای هوشمند کار می کنند و کد نرم افزاری به طور خودکار شرایط قرارداد و نحوه و زمان انتقال پول را تعیین می کند. این امر استیبل کوین ها را مبنای پول قابل برنامه ریزی با وثیقه پایدار می کند. ماهیت شفاف برنامه های مالی مبتنی بر بلاک چین، جنبه منفی ایجاد مشتقات پیچیده مانند CDO (تعهد بدهی وثیقه ای) را محدود می کند. مشخصات ریسک برنامه وام دهی DeFi بسیار متفاوت از دلایلی است که CDOها در طول بحران مالی جهانی سال 2008 به یک ریسک سیستماتیک تبدیل شدند، زمانی که آنها با ریسک وام مسکن و اعتبار مواجه شدند.

CBDCها می بینند که بانک های مرکزی درگیر پول دیجیتال می شوند و انگیزه ها در حوزه های قضایی متفاوت است، جایی که برخی از دولت ها اعتماد می کنند و برخی دیگر نه. بانک های مرکزی که یک پلتفرم مقیاس پذیر، قابل اثبات و مبتنی بر بلاک چین را بهعنوان یک طرح پولی مبتنی بر ارزش CBDC ترکیب می کنند، بهترین اقتصاد را به دست خواهند آورد زیرا در برابر حملات داخلی و خارجی به یکپارچگی سیستم ایمن می شوند. این استقرارها به گونه ای طراحی شده اند که در برابر حملات احتمالی هکرهای سایبری و شکست های رمزگذاری به دلیل عدم ایمنی کوانتومی و محاسبات مقاوم باشند.

با این حال، CBDC ها حول کنترل پرداخت های دیجیتال تجاری بدون ارزش سرمایه گذاری می چرخند و بر اساس یک بلاک چین مجاز خصوصی هستند. در حالی که DeFi شبکه های بلاک چین عمومی، ناشناس و بدون مجوز هستند و همچنین به عنوان دارایی های دیجیتال و ارزهای آنلاین عمل می کنند. این به این معنی است که مقررات بیش از حد می تواند توسعه بازده دارایی دیجیتال را که به طور گسترده پیش بینی می شود، تهدید کند، به خصوص اگر منجر به سرکوب یا ممنوعیت کامل DeFi شود. در حال حاضر CBDCها عمدتاً در اثبات مفهوم یا حالت توسعه اولیه هستند، اما با سرعتی تصاعدی در تمام قاره ها پیشرفت می کنند. به طور معقول، با استانداردهای تعامل مناسب، هر دو می توانند با سطح مناسبی از مقررات وجود داشته باشند. دو دستورالعمل اصلی بلاک چین، یکپارچگی داده و قابلیت همکاری است و باید در اینجا بدون ژئوپلیتیک و سیاست جغرافیایی اعمال شوند.

فناوریهای بلاک چین Hyperledger نقش مهمی در تولید پروژههای CBDC برای اتوماسیون پرداختهای خرده فروشی، تراکنش های فرامرزی، اشتراک ارز دیجیتال بین بانک های مرکزی، پرداخت های عمده فروشی و حفظ حریم خصوصی دارند. این امر در همه قاره ها جذابیت بیشتری دارد و سال 2022 سکوی پرتاب بسیاری از این نوآوری ها خواهد بود. از آنجایی که Hyperledger یک فناوری منبع باز است و ارزهای رمزنگاری شده یا توکن ندارد، برای بانکهای مرکزی انتخاب خوبی است تا پلتفرم های بلاک چین مجاز خود را بسازند و همچنین می توانند با پروتکل های مبتنی بر اتریوم همکاری کنند.

بیمه دیفای و برنامه های مالی غیرمتمرکز

بیمه غیر متمرکز بر تمرکززدایی استوار است. هدف اساسی بیمه در دیفای تقریبا مشابه هدف بیمه در حوزه مالی سنتی می باشد. بیمه در دیفای در مقابل یک مبلغ حق بیمه خاص و با توجه به اندازه دارایی و پلتفرم کاربران، از آنها در برابر ضرر و زیان های احتمالی محافظت میکند. ممکن است پروژههای بیمه دیفای ماهیت خود را با اجتناب از تمرکززدایی از دست بدهند. افراد می توانند به جای آن که پوشش بیمه را از یک فرد یا شرکت خاص خریداری کنند، از مجموعههای غیر متمرکز ارائه دهندگان بیمه، پوشش بیمهای را خریداری کنند. هر فرد یا شرکتی میتواند به عنوان ارائه دهنده بیمه از طریق حبس کردن سرمایه در مجموعه سرمایه غیر متمرکز، فعالیت کند. در صورتی که فرد یا شرکتی بخواهد به عنوان تامین کننده نقدینگی واجد شرایط باشد، می تواند سرمایه خود را به استخر ارائه کند.

ارائه دهندگان نقدینگی یا همان پذیره نویس ها، در پروتکلهای بیمه دیفای به عنوان نمایندگان اصلی عمل میکنند. آنها سرمایه را در استخرها در ازای سهمی از حق بیمه فراهم میکنند. بازیگران مهم بعدی در کار بیمه در دیفای شامل ارزیابان خسارت و دارندگان توکن حاکمیتی هستند. مسئولیت آنها این است که در مورد ادعاها و اصلاحات پروتکل رای دهند. مدعیانی که حق بیمه را خریداری میکنند، یکی دیگر از مؤلفههای مهم بیمه مالی غیرمتمرکز می باشند.

همان طور که توضیح دادیم، در طرح کلی بیمه در دیفای هر بازیکن نقش مشخصی دارد. طبق پروتکل اساسی، مشارکت در پروژههای بیمه دیفای، میتواند برای دسترسی به جریان درآمدی منظم از حق بیمه به عنوان یک پیگیری امیدوار کننده عمل کند. همچنین پاداشهای توکنهای حاکمیتی بومی نیز باعث سودآورتر شدن بیمه در دیفای می شود. ارائه دهندگان پوشش میتوانند نوع رویدادها و پروتکلهایی را که میخواهند تحت پوشش ارائه دهند را انتخاب کنند.

دیفای کاربردهای متنوعی را در بر میگیرد. از سیستم وام دهی در ارزهای دیجیتال تا صرافی های غیرمتمرکز و بازی های مبتنی بر فناوری های غیرمتمرکز. یکی دیگر از کاربرهای دیفای صنعت بیمه است. استفاده از بیمه دیفای باعث غیرمتمرکز شدن فرآیند بیمه شده و امکان بهره برداری از مزایای پلتفرم های غیرمتمرکز را فراهم می کند. حوزه های مالی پر از ریسک است و کاربران و مشتریان آن ها به دنبال یک اطمینان قوی هستند. بنابراین ایجاد و استفاده از سیستمی که بتواند از مشتریان محافظت کند و همچنان در برابر تهدیدها به ارائه خدمت به آن ها بپردازد، موضوع حیاتی و مهم است. این موضوع در دنیای دیفای، در قالب پروتکل های بیمه دیفای ارائه می شود.

بخش مالی امروزی مبتنی بر یک قدرت متمرکز است. برنامه مالی غیرمتمرکز نقطه مقابل آن است، به این معنی که یک شبکه می تواند تصمیمات خود را بر اساس اجماع شرکت کنندگان اتخاذ کند. این امر ضمن حفظ یکپارچگی قراردادها و کاهش هر گونه خطر، اعتماد را از بیمه گذاران به جامعه برمی گرداند. این تغییر مستقل به این معنی است که آنچه یک شخص ثالث اکنون انجام می دهد با استفاده از تکنیک های ریاضی و توکن هایی انجام می شود که به نفع هر یک از اعضای جامعه با کمک مشوق های خاص یا کاهش هزینه ها کار می کند.

بیمه غیرمتمرکز به تجارت عمومی اجازه می دهد که مسائل مربوط به حریم خصوصی را در پیش بگیرد. بنابراین، بیمه DeFi و پلتفرم های پوشش ریسک جایگزین، این پتانسیل را دارند که شکاف و جای خالی محافظت از رمزنگاری را پر کنند و ریسک هایی را که کسب وکارهای فعال در یک اقتصاد غیرمتمرکز با آن مواجه هستند را تسهیل کنند. از آنجایی که قراردادهای هوشمند ساختارهای بیمه پارامتریک را تقلید می کنند که قبلاً در مدیریت بحران مورد استفاده قرار گرفته اند، منطقی است که بیمه گران با استفاده از روش های مشابه، آن ها را در سیستم های غیرمتمرکز راه اندازی کنند. بخش بیمه نیز در حال دستخوش تحول دیجیتالی بزرگی است که بیمه گران دیجیتالی تنظیم شده در حال ظهور و تجارت آنلاین هستند.

آنچه که به عنوان تفاوت بین سیستم بیمه دیفای و بیمه سنتی بیان می شود این است که در سیستم بیمه دیفای تمامی موارد مانند ارسال درخواست، ادعای خسارت، پردازش و پرداخت خسارت به صورت کاملا شفاف، قال اعتماد و فوری است.

حوزه های بیمه دیفای شامل موارد زیر می شود:

- بیمه کیف پولهای ارز دیجیتال

- بیمه وثیقه و وام

- بیمه به منظور پوشش قرارداد هوشمند

- بیمه در برابر حملات سایبری و هک

- بیمه به منظور از بین رفتن پشتوانه (de-pegging)

- بیمه در برابر نوسان و سقوط های ناگهانی

شرکت های بیمه موجود، مستعد هک داده ها هستند. از دیگر نواقصی که در این سیستم با آن مواجه هستیم، اشتباهات اساسی در تشکیل پرونده دستی اسناد و بارگذاری اسناد است. از این رو، برنامه های مالی غیرمتمرکز یا دیفای در سیستم های بیمه ادغام می شوند تا امنیت و کارایی بهتری را از طریق فناوری بلاک چین و قراردادهای هوشمند فراهم کنند.

در یک سیستم بیمه دیفای، زمانی که کاربر به صورت آنلاین ثبت نام می کند، جزئیات او فوراً در بلاک چین آپلود می شود. بر اساس شرایط کدگذاری شده در قراردادهای هوشمند، عملکردها اجرا می شوند. از آنجایی که کل سیستم خودکار است، جایی برای خطای دستی وجود ندارد.

در اینجا برخی از مزایای ارائه شده توسط سیستم عامل های بیمه دیفای ارائه شده است:

امنیت سایبری:

عنصر اصلی تامین مالی غیرمتمرکز، فناوری بلاک چین است. با الگوریتم های رمزنگاری و کلیدهای خصوصی کیف پول ایمن شده است. امنیت یک نگرانی بینالمللی است، اما سیستمهای غیرمتمرکز بدون زحمت، امنیت وجوه و داده های کاربران را بازیابی کرده اند.

اتوماسیون:

کاهش نیروی انسانی در بیمه دیفای تاثیری در کار ندارد. در جای خود، در قراردادهای هوشمند، کدهای از پیش تعریف شده خودکار (یا) توافق نامه بین سازمان و مشتریان، عملکردها را بر اساس شرایط از پیش تعیین شده انجام می دهند. از این رو، دقت 100٪ است، هزینه ها به شدت کاهش می یابد و درگیری ها اساساً صفر است. بنابراین بیمه دیفای بسیار مقرون به صرفه است.

شفافیت:

از آنجایی که سیستم بیمه دیفای غیرمتمرکز است و هیچ واسطه یا سازمان متمرکزی در آن دخیل نیست، اعتماد و اطمینان بیشتری را در بین کاربران ترویج میکند. هر تراکنش انجام شده 100٪ عمومی در زنجیره و با نام مستعار است. همچنین، با توکنهای حاکمیتی، کاربران می توانند بر اساس رای ها، کل عملکرد سیستم را کنترل کنند.

برخی از پروتکل های محبوب بیمه دیفای عبارتند از:

- پروتکل Insurace.io: این پروتکل مبتنی بر ممیزی امنیتی شرکت پک شیلد بوده و به ارائه راهکارهای درآمدی کارآمد به کاربران خود می پردازد. پروتکل Insurace.io بر روی اکوسیستم اتریوم، بایننس اسمارت چین، آوالانچ و پالی گان فعال است.

- پروتکل Nexus Mutual: پروتکل نکسوس برای رسیدن به تمرکززدایی کامل از اکوسیستم اتریوم استفاده می کند تا نحوه درخواست افراد برای بیمه دیفای کاملا غیرمتمرکز باشد. به همین دلیل این پروتکل نسبت به سیستم های سنتی بیمه کاملا خلاقانه عمل می کند.

- پروتکل iTrust Finance: آی تراست فایننس به ارائه مجموعه ای از خدمات متنوع بیمه دیفای می پردازد تا ریسک های موجود در فضای دیفای را به حداقل برساند. این پروتکل همچنین برای دستیابی به اهداف خود با Nexus Mutual نیز شروع به همکاری کرده است.

- پروتکل Unslashed Finance: این پروتکل برای کاربران دیفای خود پوشش بیمه ای را به صورت توکنیزه کردن فراهم می کند و کاربران در آن می توانند به صورت انعطاف پذیر بازپرداخت بیمه ای خود را انجام دهند.

جمع بندی

همانطور که در ابتدای مطلب گفتیم بیمه نقش حیاتی در مقابله با خطرات و عدم اطمینان در جامعه دارد. به خصوص زمانی که از زیان های ناشی از حوادث ناگوار مختلف رنج می بریم، بیمه برای ما غرامت مالی فراهم می کند، از آسیب به جسم و سلامت فیزیکی گرفته تا از دست دادن شغل، از سرقت تا حوادث رانندگی. در حدود دو هزار سال پیش، تاجران هندی، چینی و بابلی روش های ادغام ریسک را انجام دادند. برای مثال، بازرگانان دریانوردی چینی کالاهای خود را در یک صندوق مشاع جمع کردند که در صورت وارد شدن خسارت به کشتی های اعضا، غرامت آن را پرداخت می کرد.

امروزه صنعت بیمه جهانی تقریباً 6 تریلیون دلار حق بیمه دریافت می کند. اگر بخواهیم این عدد را در نظر بگیریم، این صنعت بزرگتر از کل اقتصاد کشورهایی مانند آلمان و ژاپن است. علی رغم سابقه طولانی بیمه در جامعه، این صنعت باید دائماً در حال تکامل باشد تا از ظهور خطرات جدید، به ویژه به دلیل توسعه فناوری جدید، مانند نقض امنیت سایبری، دگرگونی خطرات موجود، مانند فجایع طبیعی فزاینده و مکرر ناشی از تغییرات آب و هوایی جلوگیری و با آن مقابله کند و از سوی دیگر بتواند به دلیل تغییر در نیازهای مصرف کننده، مانند دسترسی سریع به بیمه سفارشی بر اساس تقاضا، مدیریت سریع خسارت و همچنین شفافیت در فرآیندهای بیمه، پیشرفت مستمر در تکنیک های اعمال شده در تقلب بیمه خود را بروزرسانی کند. عوامل زیادی وجود دارد که منجر به تغییرات قابل توجه در دهه آینده و در صنعت بیمه می شود.

ورود ارزهای دیجیتال و برنامه های مالی غیرمتمرکز به صنعت بیمه و روی کار آمدن بیمه دیفای، روش های معامله، پرداخت ها، رسیدگی به مطالبات بیمه و رسیدگی به مشمولان مالی در بازارهای در حال توسعه را بازتعریف می کند، همه اینها به موازات تحول بانک های دیجیتال مرکزی اتفاق می افتد که تعادلی بین مقررات متمرکز و غیرمتمرکز ایجاد می کنند. دیفای هرچه گسترده تر شود، ارزش بازار آن نیز بالاتر می رود. به همین دلیل باید به دنبال راهی برای تضمین امنیت دارایی های کاربران باشیم. تضمین این دارایی های دیجیتال در محیط غیرمتمرکز دیفای، تنها از طریق بیمه دیفای امکان پذیر است. در بیمه دیفای همه چیز به کمک قراردادهای هوشمند انجام می شود و هیچ نهاد متمرکز کنترل کننده ای وجود ندارد. بلکه تصمیم گیری در این اکوسیستم بر عهده یک گروه غیرمتمرکز از مشارکت کنندگان است.

نظر بدهید