ما در این مقاله قصد داریم در مورد استراتژی ترید با فیبوناچی صحبت کنیم. در اواسط قرن بیستم، تعداد فراوانی از اهالی بورس در تلاش برای جستجوی هر نوع فرمول و رابطه پنهانی در پشت پرده بازارهای مالی بودند. خرفاتی مانند جادو در بازار آنقدر طرفدار پیدا کرده بود که حتی عده ای به روابط بین بازار بورس با اجرام آسمانی و صور فلکی می اندیشیدند؛ همه بر این امر متفق القول بودند که پشت پرده بازار حتما فرمول هایی جادویی وجود دارد که آگاهی از آنها منجر به توانایی پیش بینی دقیق و بی چون و چرای بازار خواهد شد. مساله صرفا بر سر زمان بود که چه کسی نهایتا در این رقابت زودتر از سایرین، به خط پایان رسید؛ چند دهه طول کشید تا در اواخر قرن بیستم، نسل جدیدی از تحلیلگران به پیشتازی دکتر بیل ویلیامز پذیرفتند.

هیچ قاعده و قانون پنهانی در بازار وجود ندارد و بازار، ذاتا پیش بینی ناپذیر و غیر قابل مهار است. هر گونه تلاش برای جستجوی قوانین قطعی و بدون خطا صرفا محکوم به شکست خواهد بود؛ هیچ کس در بازار بورس قادر به پیش بینی دقیق و بدون خطای آینده نیست و چیزی به نام جام جهان نما، در بازارهای مالی وجود ندارد. هنوز هم دانشگاه های تراز اول دنیا، در بالاترین سطوح علمی، افراد بسیاری مشغول تحقیق و بررسی بر روی تحلیل و پیش بینی بازار هستند و در رشته هایی مانند هوش مصنوعی به ارائه مقالات در کنفرانس ها و ژورنال ها می پردازند.

تاریخچه امواج در قیمت برای درک بهتر ترید با فیبوناچی

سرانجام در نیمه دوم قرن بیستم، جستجو و کنکاش نمودارها؛ عده ای را به سمت اندازه گیری امواج قیمت سوق داد تا شاید بتوانند روابط هندسی حاکم بر این امواج را کشف کنند. امواج قیمت به لحاظ شکل ظاهری بسیاری شبیه به امواج دریا بودند و چندان بعید به نظر نمی رسید اگر بتوانیم در بازارهای مالی نیز به فرمول هایی مشابه با روابط فیزیکی در دنیای واقعی دست یابیم. خوشبختانه به سرعت مشخص شد که این حدس درست است و می توان روابط و نسبت های مشخصی را بین امواج مختلف بازار پیدا کرد. این نسبت ها اغلب ثابت بوده و با نظم شگفت آوری مرتبا تکرار می شوند. بررسی نمودارها نشان داد که نظم حاکم بر امواج قیمت، از تایم فریم های بسیار کوچک گرفته تا تایم فریم های بلندمدت، به شیوه ای یکسان و یکپارچه وجود دارد. این نظم احتمالا ناشی از رفتارهای جمعی و غریزی انسان ها، تحت تاثیر منطق درونی آنها بوده، حتی بدون آنکه خود نیز از آن باخبر باشند.

در مقاله استراتژی ترید با فیبوناچی همواره باید خط کش در دست بگیرید و دائما در حال اندازه گیری و مقایسه امواج مختلف با یکدیگر باشید. از این قسمت به بعد مرتبا این نکته را بررسی و اثبات خواهیم نمود که بین اندازه هر دو موج متوالی، اغلب نسبت های ثابت و مشخصی وجود دارد. برای اندازه گیری امواج بر روی نمودارها، نیاز به ابزار خاصی داریم که آن را اصطلاحا ابزار فیبوناچی می نامند. این ابزار در واقع یک نوع خط کش است که ویژه اندازه گیری های بورسی طراحی شده و کافی است دو انتهای ابزار را بر روی هر موج دلخواه بگذارید تا به سادگی اندازه موج را محاسبه کرده و یا اندازه آن را با موج قبل و یا بعد مقایسه نمایید.

کاربرد فیبوناچی برای تحلیلگران

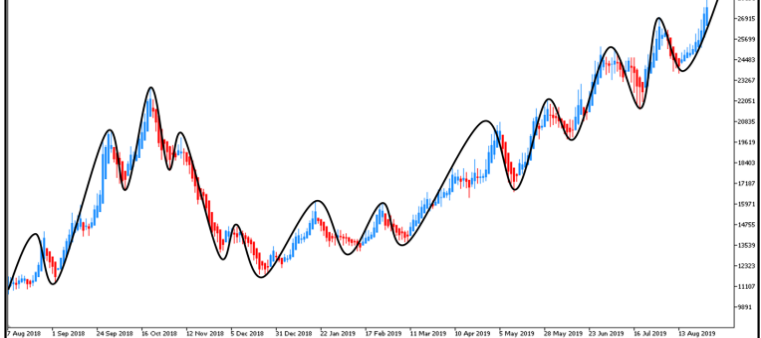

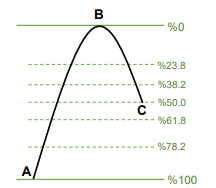

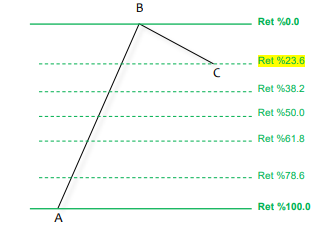

در مقاله استراتژی ترید با فیبوناچی یاد می گیرید که خط کش، ویژه تحلیلگران تکنیکال است که معامله گران می توانند با آن اندازه گیری های مورد نظر خود را بر روی امواج بازار انجام دهند. به عنوان مثال حتما مشابه چنین شکایت هایی را به کرات شنیده اید که مثلا بازار نیمی از سودی که به دست آورده بودم را از من پس گرفت. این جمله احتمالا وضعیت کسی را بیان می کند که ابتدا یک معامله موفق انجام داده و به مقدار قابل توجهی در سود قرار داشته است اما احتمالا به واسطه طمع فرد سرمایه گذار، به موقع از این معامله خارج نشده است و در بازگشت بازار، بخش مهمی از سود معامله گر یا به قول خودش دقیقا نیمی از آن، از دست رفته است. یک تحلیلگر برای توصیف چنین رخدادی از عبارت تخصصی تر ( اندازه موج برگشت، نصف موج رفت بوده است ) استفاده می کند. توصیف چنین رویدادی نیاز به روشی خالص اندازه گیری دارد؛ باید ابتدا اندازه موج AB را به دست آوریم سپس موج BC را اندازه گیری کنیم؛ دست آخر اندازه موج AB را بر اندازه موج BC تقسیم نموده و نسبت آن را پیدا کنیم تا بتوان ترید با فیبوناچی را به شکل اصولی انجام دهیم، معمولا حاصل را بر حسب درصد و تحت عنوان میزان ریتریس بیان می کنیم.

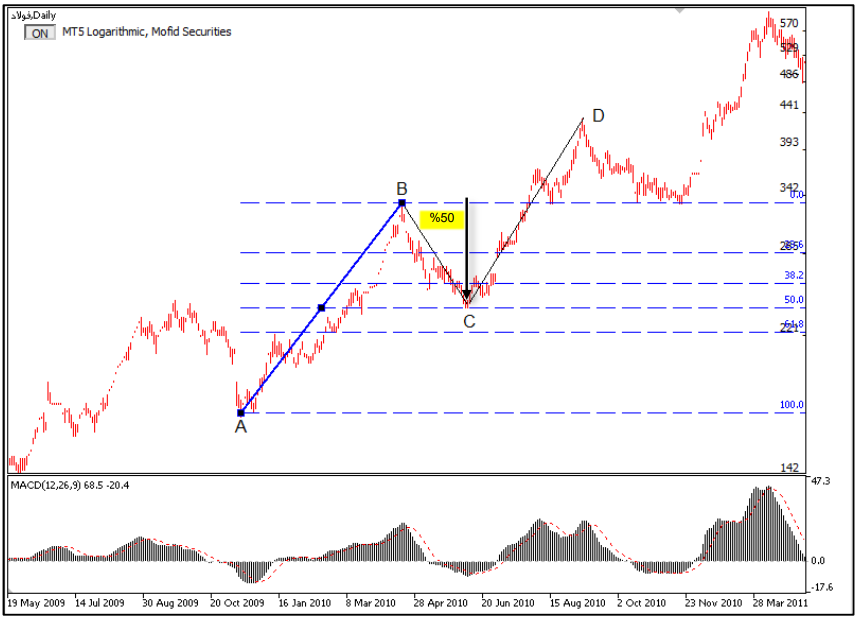

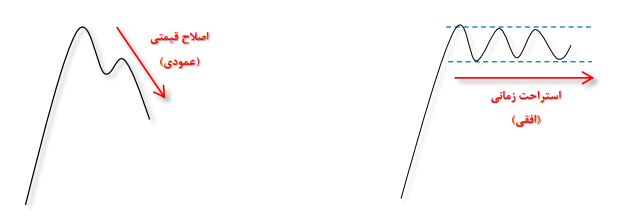

در تصویر فوق ملاحظه می کنید که قیمت به اندازه 50% از موج AB را ریتریس نموده است، (یکی از مهم ترین ارکان در استراحت و ریتریس قیمت در استراتژی ترید با فیبوناچی همین اصلاح به اندازه 50 درصد است) یعنی نیمی از آن چه که قبلا رفته را مجددا بازگشته است. دقت کنید که در تمام این محاسبات، صرفا تغییرات قیمت یعنی ارتفاع عمودی امواج مهم است و تغییرات افقی نمودار نشانگر گذشت زمان است و تاثیری در محاسبات نخواهد داشت؛ بنابراین تحلیلگر باید ارتفاع عمودی امواج AB و BC را با یکدیگر مقایسه نموده و نسبت آنها را بیابد. ابزار مناسب برای چنین اندازه گیری هایی، ابزار فیبوناچی است که خوشبختانه در تمام نرم افزارهای تکنیکال می توانید آن را به سهولت در اختیار داشته باشید.

استفاده از ابزار فیبوناچی

با ابزار فیبوناچی می توانید آن را بر روی هر دو نقطه دلخواه از نمودار قرار دهید و اندازه موج مورد نظر خود را به کمک آن به دست آورید. درجه بندی این خط کش به جای سانت و یا اینچ و غیره، بر حسب درصد انجام شده است؛ بنابراین شما همواره اندازه یکی از موج ها را بر حسب درصدی از اندازه موج دیگر بیان می کنید. ما قصد داریم در ادامه مقاله استراتژی ترید با فیبوناچی به بررسی نحوه دستیابی به ابزار فیبوناچی ریتریسمنت در نرم افزار متاتریدر بپردازیم.

علت نامگذاری ابزار فیبوناچی این است که در مطالعاتی که بر روی نمودارها انجام گرفته، مشخص شده است امواج قیمت اغلب نسبت های ثابت و مشخصی را با یکدیگر دارند. این نسبت ها شامل اعدادی همچون 23.8،28.2،61.8،161.8 می شوند، این اعداد را اصطلاحا نسبت های فیبوناچی می نامند که از تقسیم هر یک از اعداد در دنباله فیبوناچی بر سایر دنباله به دست می آیند. یکی از مهم ترین نکات اعداد در استراتژی ترید با فیبوناچی همین می باشد. پیدا شدن سر و کله نسبت های فیبوناچی در عرصه بازارهای مالی تعجب نداشت زیرا پیش از این نیز اهمیت این اعداد در طبیعت به کرات مشاهده شده بود.

علت نامگذاری ابزار فیبوناچی این است که در مطالعاتی که بر روی نمودارها انجام گرفته، مشخص شده است امواج قیمت اغلب نسبت های ثابت و مشخصی را با یکدیگر دارند. این نسبت ها شامل اعدادی همچون 23.8،28.2،61.8،161.8 می شوند، این اعداد را اصطلاحا نسبت های فیبوناچی می نامند که از تقسیم هر یک از اعداد در دنباله فیبوناچی بر سایر دنباله به دست می آیند. یکی از مهم ترین نکات اعداد در استراتژی ترید با فیبوناچی همین می باشد. پیدا شدن سر و کله نسبت های فیبوناچی در عرصه بازارهای مالی تعجب نداشت زیرا پیش از این نیز اهمیت این اعداد در طبیعت به کرات مشاهده شده بود.

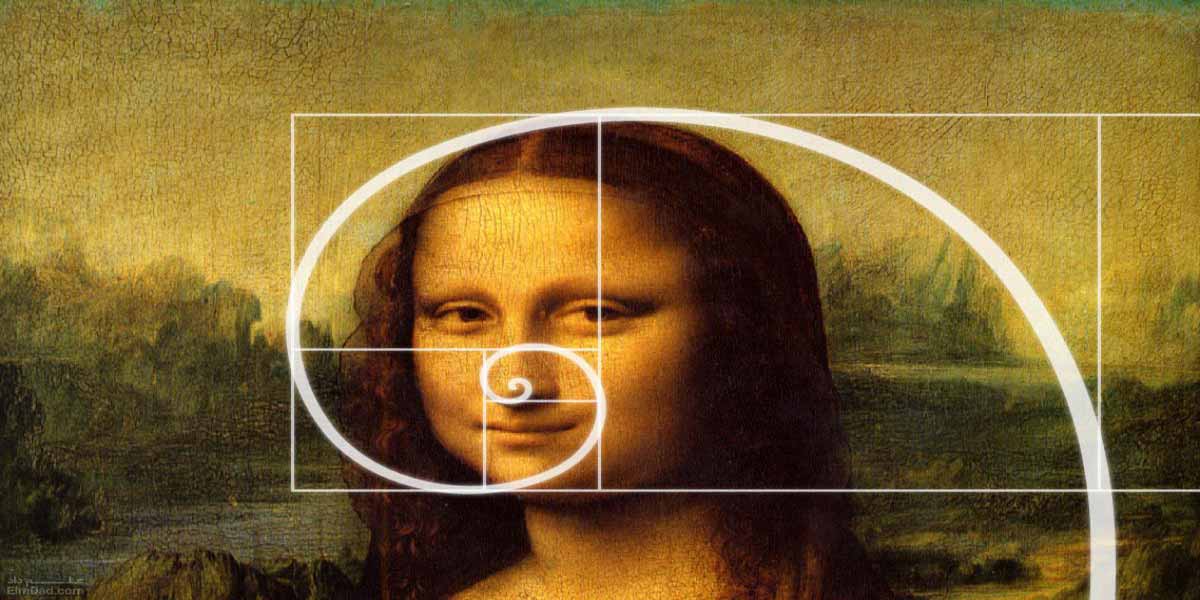

مطالعات انجام شده در حوزه طبیعت شناسی همچون بررسی ارتفاع کوه ها، انبوه درختان، امواج دریا، بدن انسان، گیاهان و مزارع، استخوان های بدن جانواران، زاد و ولد حشرات، نقشه هایی هوایی و غیره همگی حاکی از سیطره کامل اعداد فیبوناچی بر مجموعه قوانین طبیعت هستند. بنابراین خالی از لطف نیست که اگر به این باور برسیم که بازارهای مالی نیز از قواعدی تبعیت می کنند که متاثر از مجموعه اعداد فیبوناچی هستند.

فیبوناچی و داوینچی

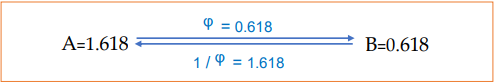

حتما طراحی مشهور داوینچی از بدن انسان را دیده اید؛ داوینچی در این طرح سعی می کند، بدن یک انسان را در زیباترین و ایده آل ترین حالت، به نمایش بگذارد. همانطور که ملاحظه می کنید در نگاه داوینچی، بدن انسان مجموعه ای از نسبت های مکرر فیبوناچی بین اجزای مختلف آن است. عدد 61.8% مهم ترین نسبت در بین مجموعه نسبت های فیبوناچی است؛ این عدد آنقدر در طبیعت به کرات مشاهده می شود که آن را نسبت طلایی نامیده اند. تقریبا هر زمان در طبیعت قرار باشد چیزی به تدریج بزرگتر یا کوچکتر شود، با نسبت 0.618 درصد و معکوس آن یعنی 1.618 درصد، مواجه خواهیم بود.

به عنوان مثال نسبت طول ساعد انسان به فاصله مچ دست تا نوک انگشتان برابر با 161.8% است، همچنین بزرگی اولین بند انگشتان دست به بند دوم و بزرگی بند دوم به سوم، همگی نسبت های 0.618 و 1.618 هستند. نکته جالب در خصوص اعداد 0.618 و 1.618 این است که این دو عدد معکوس یکدیگر هستند و بنابراین اگر جسم A به اندازه 161.8% جسم B باشد، به طور معادل می توان گفت اندازه جسم B نیز 61.8% جسم A است. به عنوان مثال فرقی نمی کند اگر بگوییم بند بزرگ انگشتان دست 161.8% اندازه بند میانی است و یا برعکس بگوییم بند میانی 61.8% بند نخست است؛ به عدد 61.8% همچنین عدد فی نیز می گویند و این یکی از اعجاز انگیزترین ارکان در استراتژی ترید با فیبوناچی است.

نسبت های طلایی فیبوناچی

نسبت های 0.618 و 1.618 آنقدر در طبیعت به کرات مشاهده می شوند که چشم و ذهن ما به مرور در طی زمان به این نسبت ها عادت کرده است و از مشاهده این نسبت بین اجزای مختلف طبیعت، حس خوبی به انسان دست می دهد. انگار که همه چیز با یکدیگر هماهنگ است، به همین دلیل است که طراحان معمولا از نسبت طلایی در نقاشی ها، عکاسی، معماری و غیره استفاده می کنند.

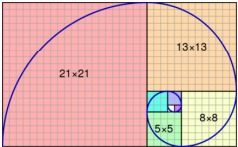

آنچه در تصویر فوق مشاهده می کنید یکی از رایج ترین تعابیر بصری است که می توان برای مجموعه اعداد فیبوناچی بیان نمود. این تصویر مجموعه اعداد فیبوناچی را در قالب تعداد بی شماری از مربع های تودرتو نمایش می دهد. طول هر یک از اضلاع مربع های اول و دوم برابر با یک واحد است. اندازه ضلع مربع سوم که در کنار دو مربع قبلی رسم شده، برابر با 2 واحد است، مربع سوم با ضلعی به اندازه 3 واحد در مجاورت آنها رسم شده است و الی آخر. اضلاح این مربع ها دقیقا بیانگر همان دنباله اعداد فیبوناچی هستند، اگر فرض کنیم هر مربع نشان دهنده یک ربع دایره باشد در آن صورت می توان از اتصال متوالی این ربع دایره ها به یکدیگر به منحنی مارپیچی رسید که توصیف کننده اشکال مارپیچی بسیاری در طبیعت مانند حلزون ها، صدف ها و گل آفتابگردان، گردبادها و غیره است؛ به عبارت دیگر همانطور که تعریف عدد پی منجر به خلق دایره می شود به همین ترتیب تعریف عدد فی نیز موجب ابداع مارپیچ ها می گردد. این دو در کنار عدد نپر که برای بیان هذلولی به کار می رود می توانند کل هندسه کائنات را تکمیل کنند.

دنباله اعداد در ترید با فیبوناچی

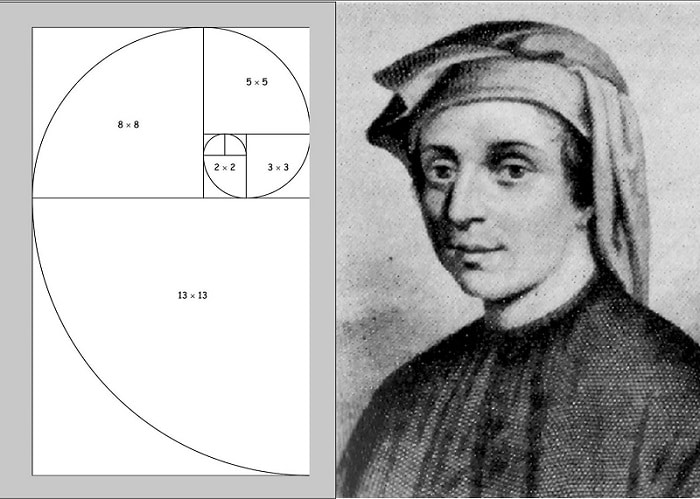

دنباله اعداد فیبوناچی برای نخسین بار توسط ریاضی دان بزرگ قرن سیزدهم، لئورناردو پیزا فیبوناچی مشهور به فیبوناچی ابداع و معرفی شد.

آشنایی با ابزار فیبوناچی

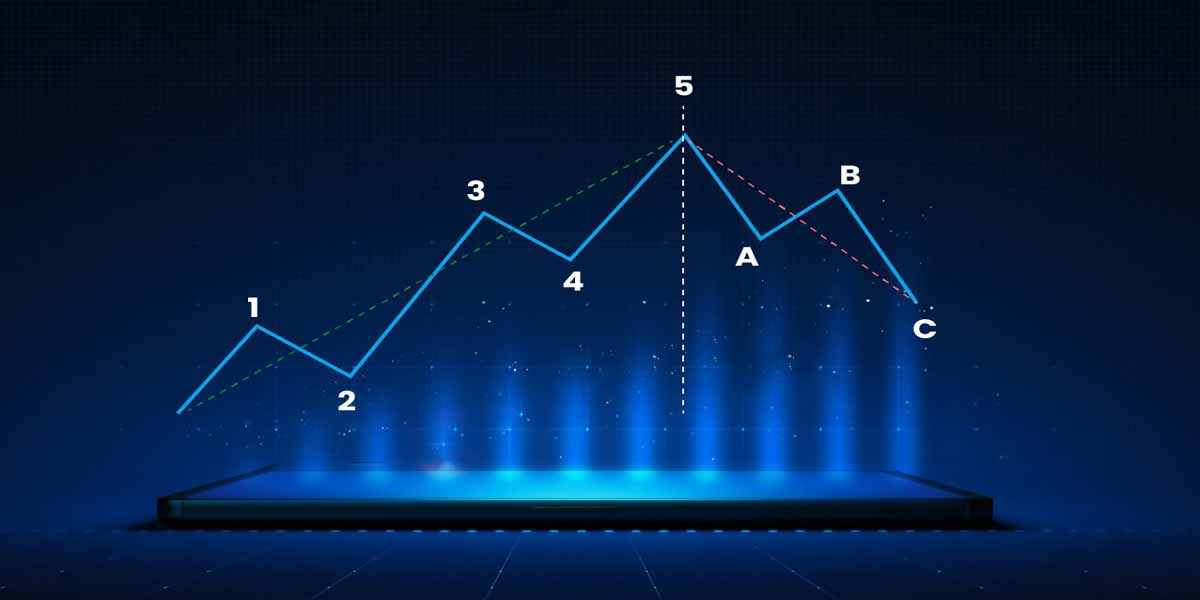

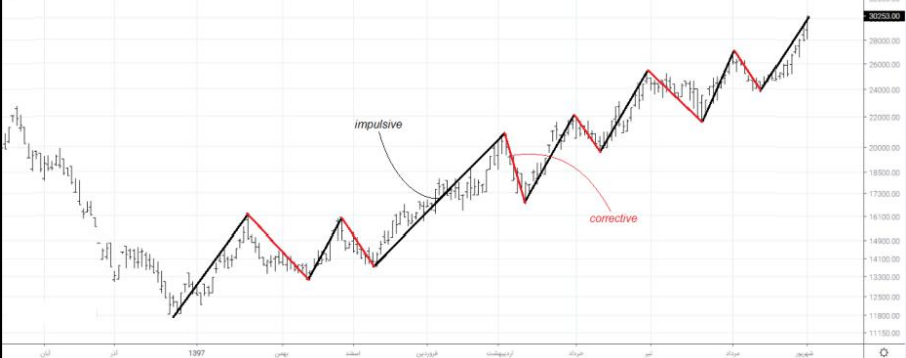

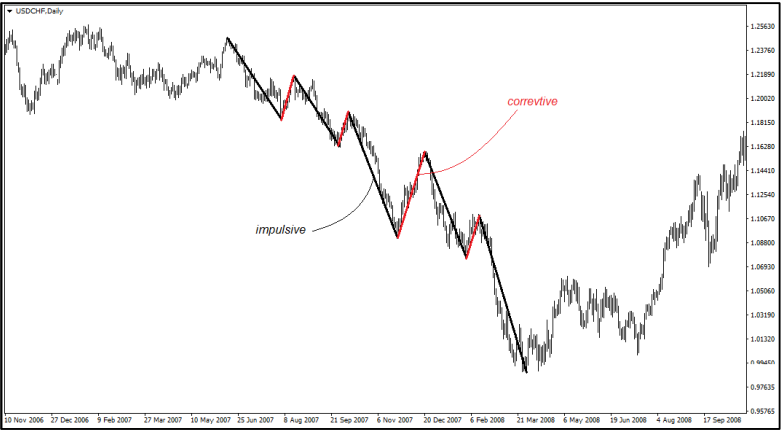

در استراتژی ترید با فیبوناچی حال به معرفی ابزار فیبوناچی می رسیم، بهتر است بدانید که حرکات قیمت در نمودارها به صورت یک مسیر زیگزاگ و در قالب مجموعه ای از حرکات رفت و برگشتی انجام می شود. در تصویر زیر نمونه ای از این حرکات رفت و برگشتی را مشاهده می کنید. به امواجی که همسو با روند بلندمدت باشند اصطلاحا امواج ایمپالسیو با جهشی می گوییم که به معنی امواج قدرتمند و پیش رونده است. به آن دسته از امواج که برخلاف جهت روند بلندمدت باشند اصطلاحا امواج اصلاحی می گوییم که نشانگر فاز استراحت و تجدید قوای بازار می باشد. همانطور که می دانید، معامله گران سعی می کنند از حرکات ایمپالسیو برای کسب سود بیشتر استفاده نموده و از حرکت های اصلاحی برای استراحت، تثبیت سود و یا به عنوان فرصت خرید در قیمت های جذاب تر استفاده می کنند. در تصویر زیر می توانید امواج ایمپالسیو را که با رنگ سیاه نمایش داده شده اند با امواج اصطلاحی به رنگ قرمز مقایسه نمایید.

معمولا امواج ایمپالسیو از شیب تندتری برخوردار هستند و حجم معاملاتی بالایی را شامل می شوند، ریز موج های درونی آنها بلند و کشیده است و درجا زدن و همپوشانی اندکی را بین ریز موج های آنها مشاهده می کنید. در حالی که حرکت های اصلاحی اغلب با حجم معاملاتی ضعیف انجام می شوند، شیب آنها نسبتا کند است و همپوشانی زیادی بین ریز موج های مجاور وجود دارد.

در استراتژی ترید با فیبوناچی تفاوتی نمی کند که آیا با روند بلندمدت صعودی مواجه باشیم یا نزولی؛ در روندهای نزولی نیز حرکات بازار در قالب امواج رفت و برگشتی انجام می شوند که این بار امواج نزولی از نوع ایمپالسیو بوده و امواج صعودی از نوع اصلاحی هستند. در یک روند نزولی، انرژی بازار در امواج نزولی تخلیه می گردد و در امواج صعودی شاهد استراحت و تجدید قوای بازار خواهیم بود.

استراتژی ترید با فیبوناچی ریتریسمنت

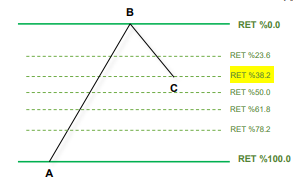

فرض کنید مسیر رفت و برگشت یک موج به صورت ABC باشد، یعنی قیمت ابتدا از A به B رفته و سپس از B تا C بازگشت کرده باشد، پاره خط AB اصطلاحا موج رفت و BC موج برگشت نامیده می شود. بررسی آماری نمودارها نشان می دهد که موج برگشت معمولا در سطوح ثابت و مشخصی به پایان می رسد که این سطوح متناظر با همان نسبت های فیبوناچی هستند زیرا می توانید برخی از مهم ترین نسبت ها فیبوناچی را مشاهده کنید:

![]()

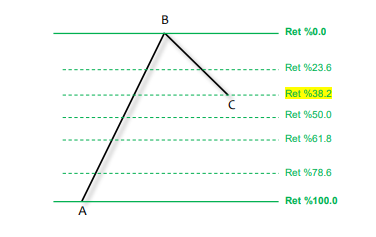

تصویر زیر؛ نمایی شماتیک از حرکت رفت و برگشتی قیمت در قالب مسیر ABC را نمایش می دهد. به عنوان مثال در این تصویر، نمودار 38% از مسیر صعودی قبلی را مجددا بازگشت نموده است. به بیان ساده تر یعنی بازار 38% از سودی را که به مردم رسانده، مجددا از آنها پس گرفته است. سطح ریتریسمنت 38.2% یکی از سطوح رایج در استراتژی ترید با فیبوناچی است و در بسیاری از نمودارهای واقعی شاهد اصلاح قیمت به این میزان هستیم و فاز استراحت پس از دستیابی قیمت به سطح 38.2% فیبوناچی خاتمه می یابد.

برای کسب اطلاعاتی در مورد آموزش ارز دیجیتال بر روی لینک کلیک کنید.

چگونگی استفاده از فیبو ریتریسمنت

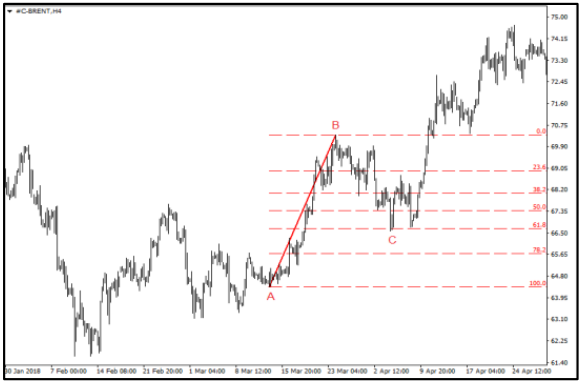

ابزاری که در تصویر فوق مشاهده می کنید، اصطلاحا ابزار فیبوناچی اصلاحی یا فیبوناچی ریتریسمنت نامیده می شود. کاربرد این ابزار برای تعیین میزان بازگشت قیمت در فاز استراحت است. سطوحی که توسط این ابزار مشخص می شوند در واقع محدوده های حمایت مقاومتی را مشحص می کنند که می توانند نواحی پر احتمال برای پایان مسیر بازگشت باشند. این سطوح می توانند در روندهای صعودی نقش سطح حمایت را ایفا کنند و در روندهای نزولی که حرکات اصطلاحی به سمت بالا انجام می شوند، نقش محدوده های مقاومتی را داشته باشند. به عنوان مثال در تصویر زیر، نزول قیمت جهانی برنت پس از اصابت به سطح ریتریسمنت 61.8% متوقف گشته و مجددا آغاز به صعود نموده است.

استراتژی ترید با فیبوناچی ریتریسمنت دو سر مختلف دارد که باید آنها را بر روی دو انتهای موج AB قرار بدهید. به این ترتیب سطوح فیبوناچی می توانند سطوح حمایت و مقاومت اصلی را که بر سر راه قیمت در طی مسیر بازگشت موج BC قرار دارند، مشخص نمایند. خط موربی که دو انتهای موج AB را به هم متصل می کند، اصطلاحا خط روند فیبوناچی نامیده می شود. لزومی ندارد که خط روند فیبوناچی دقیقا منطبق بر موج AB قرار داده شود، بلکه همین که سطوح 0% و 100% بر روی دو انتهای موج AB قرار گیرند، کافی است. در واقع صرفا ارتفاع عمودی موج AB مهم است که باید با درجه بندی انجام شده توسط ابزار فیبوناچی همخوانی داشته باشد و این که به لحاظ افقی خط روند فیبوناچی دقیقا منطبق یا موازی با موج AB باشد اهمیتی ندارد.

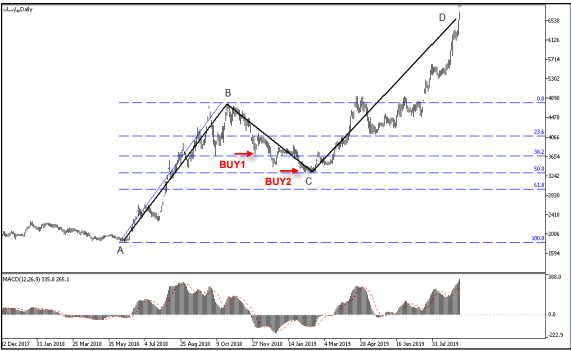

معمولا دو انتهای ابزار فیبوناچی ریتریسمنت را به گونه ای بر روی موج AB قرار می دهیم که نقطه 0% بر روی ابتدای مسیر اصلاحی قرار بگیرد. به این ترتیب عددی که بر روی ابزار مشاهده می شود می تواند عینا به عنوان میزان ریتریس قیمت بیان گردد. به عنوان مثال در تصویر زیر، نمودار شاخص کل بورس تهران پس از ریتریس به میزان 23.6% مجددا به مدار صعودی خود بازگشت نموده است.

تبدیل به پیوت ماژور در استراتژی ترید با فیبوناچی

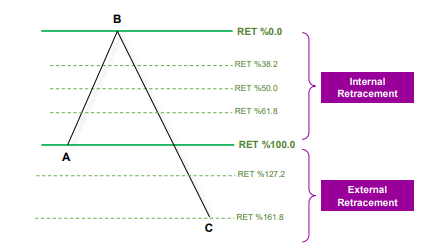

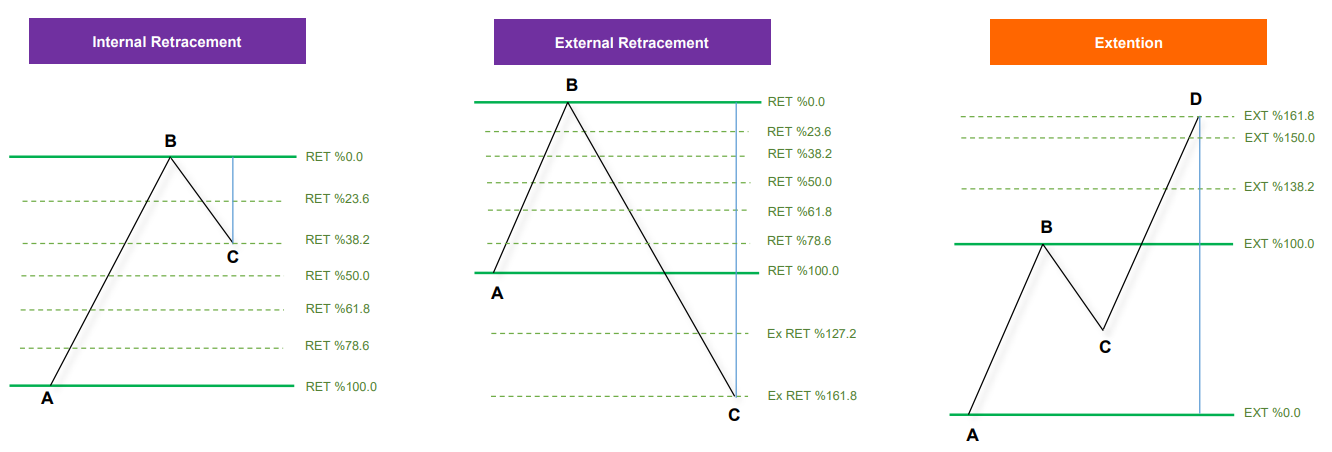

بخاطر دارید که برای تبدیل شدن سقف B به یک پیوت ماژور باید میزان ریتریس قیمت حداقل به اندازه 38.2% باشد، بنابراین بین سطوح مختلف فیبوناچی، صرفا سطح 23.6% که در محدوده پیوت های مینور قرار می گیرد و سایر سطوح بالاتر از 38.2% همگی منجر به تشکیل پیوت های ماژور می شوند. سطح 100% در واقع بیانگر شرایطی در بازار است که مسیر بازگشت تمام مسیر رفت را به طور کامل پوشش بدهد. نهایتا اگر میزان ریتریس به قدری بزرگ باشد که قیمت حتی از نقطه A نیز فراتر برود، اصطلاحا با ریتریس خارجی مواجه خواهیم بود. در این صورت می توان تصور کرد که جهت روند اساسا معکوس گشته و شاهد بازگشت قیمت به عنوان یک روند جدید و حرکت خلاف جهت هستیم. در تصویر زیر می توانید ریتریس خارجی 161.8 درصدی را بر روی موج BC ملاحظه نمایید که از مفاهیم اصلی استراتژی ترید با فیبوناچی است.

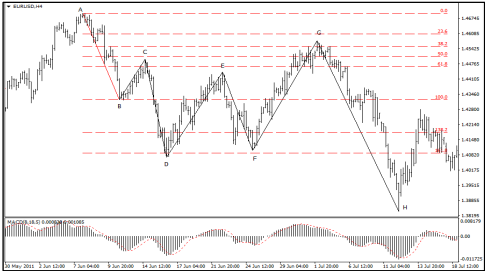

بنابراین سطوح اصلاحی فیبوناچی را می توان به دو گروه ریتریس داخلی و ریتریس خارجی تقسیم نمود. همانطور که در تصویر فوق مشاهده می کنید، سطوح بین 0% تا 100% جزو ریتریس های داخلی محسوب می شوند؛ در سطوح بالاتر از 100% به عنوان ریتریس خارجی نامگذاری می گردند. ریترس خارجی هنگامی رخ می دهد که میزان اصلاح به قدری عمیق می شود که اندازه موج برگشت از کل موج رفت بیشتر می شود و حتی آخرین کف بازار نیز شکسته می شود. البته ریتریس های خارجی در قالب حرکات رفت و برگشتی درون یک روند نیز قابل تعریف هستند، همچنین هنگام خروج قیمت از یک الگوی فشرده مانند مثلث یا پرچم، می توان حرکت جدید را به عنوان ریترس خارجی از امواج قبلی بیان نمود. در تصویر می توانید نمونه ای از ریتریس خارجی 161.8 درصدی را بر روی نمودار Eurusd مشاهده کنید.

مثالی از ریتریس های فیبوناچی

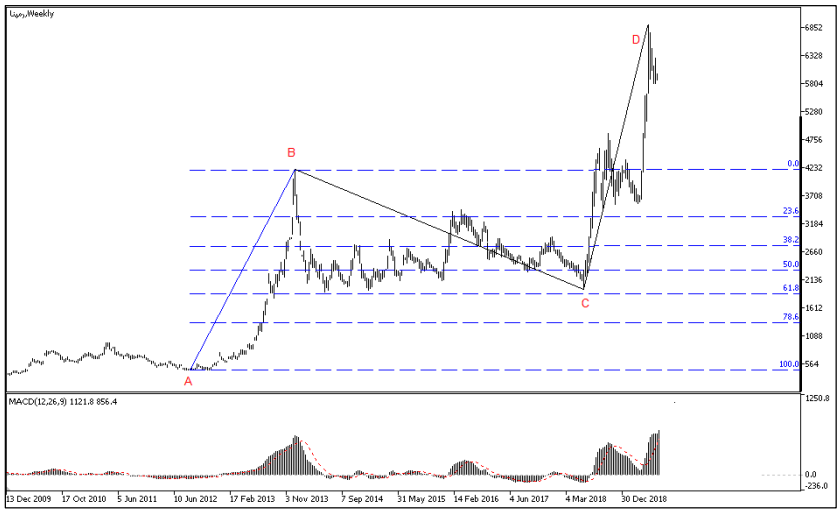

تصویر زیر نمودار قیمت سهام گروه مپنا را در تایم فریم هفتگی نمایش می دهد؛ همان طور که ملاحظه می کنید قیمت سهام رمپنا پس از صعود هزار درصدی از A تا B شروع به اصلاح نموده و 61.8% از مسیر قبلی خود را طی موج BC ریتریس نموده است؛ سپس برای حدود 4 سال متوالی شاهد استراحت و نوسان قیمت در محدوده سطوح ریتریسمنت 61.8% و 38.2% و بعضا 23.6% بوده ایم. ریتریس 50 درصدی یک اصلاح رایج در فاز استراحت است و نمودارهای زیادی پس از اصلاح تا سطح 50% مجددا به روال بلندمدت خود بازگشت می کنند. از همین رو یکی از مناسب ترین نقاط برای ورود به بازار در انتهای حرکت اصلاحی که از ریسک به ریوارد مناسبی برخوردار است، ورود به بازار بر روی سطح 0.50 Ret می باشد.

هنگام بررسی میزان ریتریس یک نمودار دچار وسواس نشوید، لازم نیست قیمت دقیقا بر روی سطوح فیبوناچی منطبق بشود. همین که به قدری کافی به یکی از این سطوح نزدیک شود، کفایت می کند. (چراکه در ترید با فیبوناچی باید این امر را به خاطر داشته باشید ممکن است سفارش ها از سطح پاک بشود همچون سفارشاتی که در اوردر بلاک وجود دارد.) نکته دیگر این که از ابزار فیبوناچی به تنهایی برای ورود و خروج به بازار استفاده نکنید، این سطوح صرفا محتمل ترین نواحی را جهت بازگشت روند نمایش می دهند و ممکن است بازار، واکنش قطعی به آنها نشان ندهد. بنابراین جهت معامله گری بر روی این سطوح، حتما در انتظار تولید یک سیگنال مکمل مثلا الگوهای شمعی بازگشتی بمانید. در صورتی که سطوح فیبوناچی با سایر حمایت، مقاومت های کلاسیک، مانند اعداد رند یا قله ها و دره های قبلی نمودار متناظر بشوند، میزان اعتماد به این سطوح به مراتب تقویت خواهد شد.

ریتریس های 50 درصدی در استراتژی ترید با فیبوناچی

در تصویر فوق ریتریس 50 درصدی قیمت سهام فولاد مبارکه اصفهان را طی موج BC مشاهده می کنید، سهم ابتدا رشد یک صد درصدی را از A تا B تجربه نموده است و سپس نیمی از این حرکت را مجددا بازگشت کرده و تا سطح C اصلاح کرده است. به نحوه قرار دادن ابزار فیبوناچی اصلاحی در تصویر دقت کنید، ابتدا مسیر اصلی قیمت را به صورت ABCD با استفاده از علامت جبری مکدی و پیوت های ماژور مشخص کرده ایم؛ سپس دو سر ابزار فیبوناچی را بر روی دو انتهای موج AB قرار داده ایم به گونه ای که نقطه 0% بر روی نقطه B یعنی بر ابتدای حرکت اصلاحی BC و نقطه 100% بر روی نقطه A یعنی در ابتدای حرکت ایمپالسیو قرار بگیرد؛ به این ترتیب میزان ریتریس قیمت طی موج BC برابر با 50% محاسبه شده است؛ یعنی بازار دقیقا نیمی از صعود قبلی خود را مجددا بازگشت کرده است، نقطه پایانی موج BC را می توان بر مبنای ریتریس موج AB به صورت زیر بیان نمود.

حال فرض کنید موج BC به پایان رسیده باشد و بازار مجددا شروع به صعود طی موج CD نماید. موج CD یک موج ایمپالسیو و انگیزشی است که همسو با روند صعودی بلندمدت به سمت اهداف بالاتر حرکت می کند. اسیلاتورها طبیعتا از همان اوایل موج CD بلافاصله شروع به صدور سیگنال خرید می کنند و در نهایت با شکسته شدن سقف B آغاز روند صعودی جدید بر همگان واضح می شود. فرض کنید در لحظه عبور قیمت از کنار سقف B قرار داریم و تحلیلگر قصد دارد تارگت انتهای موج CD را پیش بینی کند، به این منظور می توان تصور نمود که موج CD در واقع اصلاح خارجی از موج BC است و بنابراین یک فیبوناچی اصلاحی بر روی موج BC می گذاریم.

اندازهای موج ها در استراتژی ترید با فیبوناچی

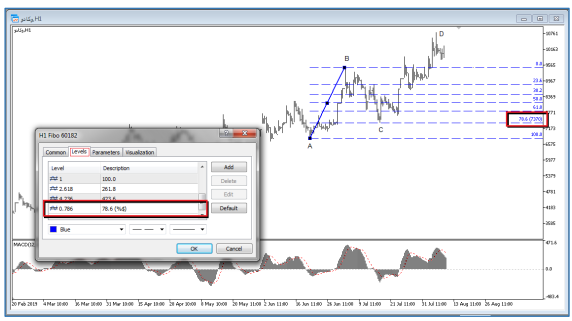

موج های CD و BC متوالی با یکدیگر هستند و بنابراین باید یک نسبت فیبوناچی باهم داشته باشند؛ موج CD ریتریس خارجی موج BC است و اگر ابزار فیبوناچی را بر روی موج BC قرار دهیم، به گونه ای که نقطه 0% بر روی نقطه C قرار گیرد، سطوح بالاتر از 100% تارگت های متحمل برای انتهای موج CD را مشخص خواهند نمود، به عنوان مثال در تصویر فوق ملاحظه می کنید که قیمت پس از دستیابی به سطح 161% متوقف گشته و موج CD به پایان رسیده است. اصلاح خارجی را معمولا در نرم افزارهای تکنیکال به اختصار به صورت EX Ret نامگذاری می کنند. اگر بخواهید یک سطح دلخواه را به مجموعه سطوح ابزار فیبوناچی اضافه کنید کافی است به تنظیمات ابزار رفته و مطابق تصویر زیر وارد سربرگ دوم شوید. در ستون Level باید سطح فیبوی مورد نظر را در قالب یک عدد اعشاری وارد کنید، در ستون Description می توانید یک اسم برچسب برای سطح مربوطه بگذارید؛ معمولا در این ستون، همان عدد را بر حسب درصد می نویسیم. به عنوان مثال معتقدیم سطح 78.6% نیز جزو مجموعه سطوح مهمی است که می تواند در بسیاری از نمودارها نقش یک سطح حمایت، مقاومتی را ایفا نماید. در تصویر زیر نحوه اضافه کردن سطح 78.6% را در نرم افزارهای مفید تریدر و متاتریدر مشاهده می کنید:

اصلاح خارجی را معمولا در نرم افزارهای تکنیکال به اختصار به صورت EX Ret نامگذاری می کنند. اگر بخواهید یک سطح دلخواه را به مجموعه سطوح ابزار فیبوناچی اضافه کنید کافی است به تنظیمات ابزار رفته و مطابق تصویر زیر وارد سربرگ دوم شوید. در ستون Level باید سطح فیبوی مورد نظر را در قالب یک عدد اعشاری وارد کنید، در ستون Description می توانید یک اسم برچسب برای سطح مربوطه بگذارید؛ معمولا در این ستون، همان عدد را بر حسب درصد می نویسیم. به عنوان مثال معتقدیم سطح 78.6% نیز جزو مجموعه سطوح مهمی است که می تواند در بسیاری از نمودارها نقش یک سطح حمایت، مقاومتی را ایفا نماید. در تصویر زیر نحوه اضافه کردن سطح 78.6% را در نرم افزارهای مفید تریدر و متاتریدر مشاهده می کنید:

در نرم افزارهای مفید تریدر و متاتریدر می توانید با استفاده از کد رمز ($%) در ستون Description از نرم افزار بخواهید سطح قیمت را در کنار میزان ریتریس نمایش دهد. به عنوان مثال در تصویر فوق، عدد 7،370 مشاهده می کنید. در نرم افزارهای مفید تریدر و متاتریدر، بعد از این که یکبار تغییرات مورد نظر را در تنظیمات فیبوناچی ثبت کنید؛ این تنظیمات در حافظه نرم افزار، برای استفاده های بعدی باقی خواهند ماند.

برای اطلاع از نحوه معامله و ثبت نام در صرافی مکسی، بر روی لینک کلیک کنید.

انواع ابزارهای فیبوناچی

در این قسمت از مقاله استراتژی ترید با فیبوناچی قصد داریم به معرفی انواع ابزارهای فیبوناچی بپردازیم. حتما بارها از جاده های کوهستانی گذر کرده اید، به توالی کوه ها دقت کرده اید که چگونه هر کدام یک پله بالاتر از کوه قبلی سر بر افراشته اند؟ قانون طبیعت این است که وقتی قرار باشد اندازه چیزی مرتبا بزرگتر بشود، پای نسبت طلایی 1.618 درمیان خواهد بود؛ جزء کوچکتر می شود. به عبارت دیگر اگر اندازه جزء کوچکتر را در نسبت طلایی 1.618 ضرب کنیم به جزء بزرگتر خواهیم رسید. جالبی قضیه این است که این نکته متقارن است یعنی اگر جزء بزرگترین را نیز در 0.618 ضرب کنیم به جزء کوچکترین خواهیم رسید زیرا اعداد 0.618 و !.618 معکوس یک دیگر هستند.

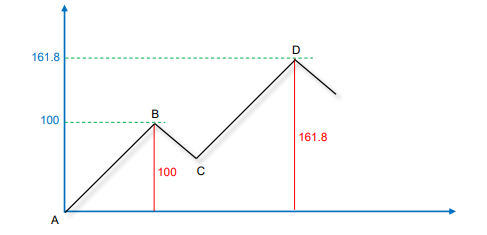

فرض کنید تصویر فوق، ارتفاع دو کوه متوالی را در مقایسه با یکدیگر نمایش دهد، ارتفاع کوه نخست 100 متر و ارتفاع کوه 161.8 متر است؛ بنابراین بزرگی ارتفاع کوه دوم به کوه اول برابر با 161.8 درصد است. چنین توالی میان اندازه دو کوه مجاور از نگاه انسان، متناسب و چشم نواز به نظر می رسد زیرا پای نسبت طلایی 1.618 در میان است.

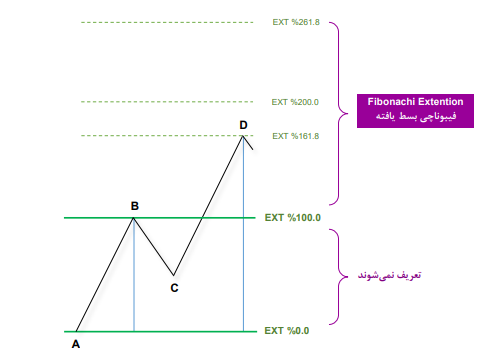

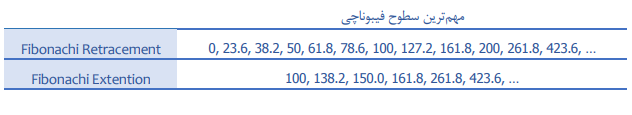

در استراتژی ترید با فیبوناچی ابزار فیبوناچی، اکستنشن یا گسترشی است که می تواند این مدل از اندازه گیری را آسان نماید. کافی است دو انتهای ابزار را بر روی موج نخست بگذارید، به این ترتیب ارتفاع قلعه دوم را، به گونه ای که نسبت فیبوناچی معنا داری بین ارتفاع قله ها برقرار باشد، نمایش خواهد داد. مهم ترین سطح فیبوناچی در این ابزار طبیعتا سطح فیبوی 161.8% است، این سطح اغلب متحمل ترین تارگت برای تشکیل قله دوم خواهد بود؛ در صورتی که قیمت از این سطح عبور نماید، محدوده های مهم بعدی به ترتیب در 200% 261.8% 423.6% و غیره خواهند داشت.

این ابزار در واقع ارتفاع قله دوم را بر مبنای نسبت فیبوناچی که با ارتفاع قله نخست دارد، نمایش می دهد. این ابزار را صرفا در مواقعی استفاده می کنیم که نقاط C،B،A همگی تشکیل شده باشند و قیمت از سقف B عبور کرده باشد، بنابراین طبیعی است که سطوح کمتر از %100 EXT در این ابزار قابل تعریف نخواهند بود. موقعیت نقطه C هیچ تاثیری در محاسبات ابزار فیبوناچی اکستنشن ندارد. به عنوان مثال هنگامی که قله دوم بر روی سطح گسترشی 161.8% از قله نخست تشکیل شده است، در عین حال نقطه C می تواند بر روی هر یک از سطوح اصلاحی دلخواه قرار گرفته باشد. اگر علاقمند به اندازه گیری ارتفاع پیوت C هستید باید از یک ابزار فیبوناچی دیگر بر روی موج AB استفاده نمایید. هر چند معمولا تحلیلگران از چنین کاری اجتناب می کنند، در اغلب نرم افزارهای تکنیکال صرفا از یک ابزار فیبوناچی، با هر دو کاربرد اصلاحی و گسترشی، استفاده می شود و تحلیلگر بسته به نیاز خود، نقطه صفر را بر روی یکی از دو انتها A یا B قرار می دهد تا بتواند از هر دو کاربرد آن استفاده نماید.

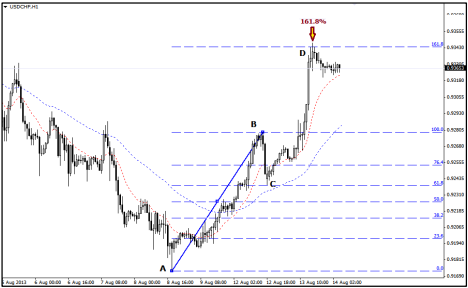

ابزار فیبوناچی اکستنشن

در تصویر فوق، نحوه استفاده از ابزار فیبوناچی اکستنشن یافته را برای اندازه گیری و پیش بینی قله دوم بر روی نمودار دلار آمریکا به فرانک سوئیس ملاحظه می کنید. دو سر ابزار فیبوناچی گسترشی را بر روی پیوت های A و B قرار داده ایم اما اینبار برخلاف فیبوناچی اصلاحی نقطه صفر فیبوناچی بر روی دره A و نقطه صد فیبو بر روی قله B قرار داده شده است؛ به این ترتیب قله دوم دقیقا بر روی 161.8 درصدی از قله اول تشکیل شده است، چنین تناسبی بین قله های متوالی نمودارها بسیار رایج است.

طبیعی ترین حالت در بازارهای مالی این است که خریداران بتوانند در قله دوم، قیمت را به ارتفاع 161.8 درصدی قله نخست برسانند. در این حالت برای خریدارانی که در نقطه A وارد بازار شده اند، سود حاصله در قله دوم به اندازه 61.8% بیشتر از سود آنها در قله نخست است. علی رغم این که محتمل ترین انتظار این است که نقطه D بر روی بسط 161.8 درصدی از موج AB تشکیل بشود اما اگر روند از قدرت و شتاب کافی برخوردار باشد می تواند این سطح را نیز درهم بشکند و سطوح بالاتری مانند 261.8 و 423.6 درصدی را فتح نماید و یا برعکس اگر قدرت روند به اندازه ای ضعیف باشد که قیمت نتواند خودش را به 161.8 درصدی موج نخست برساند، در آن صورت سطوح توسعه یافته 150% و 138.2% می توانند تارگت های رایجی برای موج CD باشند. در تصویر زیر مهم ترین سطوح ابزار فیبوناچی اکستنشن را ملاحظه می کنید.

به تفاوت بین فیبوناچی های Extention و Retracement دقت نمایید. در فیبوناچی اصلاحی باید نقطه صفر فیبو را بر روی ابتدای حرکت اصلاحی، یعنی بر روی نقطه B قرار دهیم زیرا قصد به دست آوردن انتهای حرکت اصلاحی BC را داریم اما در فیبوناچی گسترشی، نقطه صفر را بر روی ابتدای موج AB و نقطه صد فیبوی را بر روی نقطه قرار می دهیم؛ زیرا در اینجا هدف به دست آوردن انتهای موج CD است و صرفا سطوح بالاتر از 100% می توانند نیاز ما را برای جستجو نقطه D پاسخ بدهند. سایر ویژگی های این دو ابزار کاملا مشابه اند و به همین دلیل در اغلب نرم افزارهای تکنیکال مانند مفیدتریدر، متاتریدر، تریدینگ ویو و غیره، از ابزار یکسانی برای هر دو منظور استفاده می شود. در چنین مواقعی تحلیلگر می تواند به سادگی با معکوس نمودن دو انتهای ابزار، نقش آن را عوض کرده و به عنوان هر یک از دو نوع فیبوناچی اصلاحی یا گسترشی از آن استفاده نماید.

نکاتی در مورد فیبو گسترشی

نسبت هایی که به عنوان سطوح گسترشی در استراتژی ترید با فیبوناچی اکستنشن به کار می روند با سطوح اصلاح خارجی در فیبوناچی ریتریسمنت مشابه اند و تحلیلگران اغلب از اعداد یکسانی برای هر دو روش استفاده می کنند اما من شخصا تفاوت اندکی را در نحوه استفاده از این دو ابزار قائلم که آن را به شرح خدمتتان بیان می کنم:

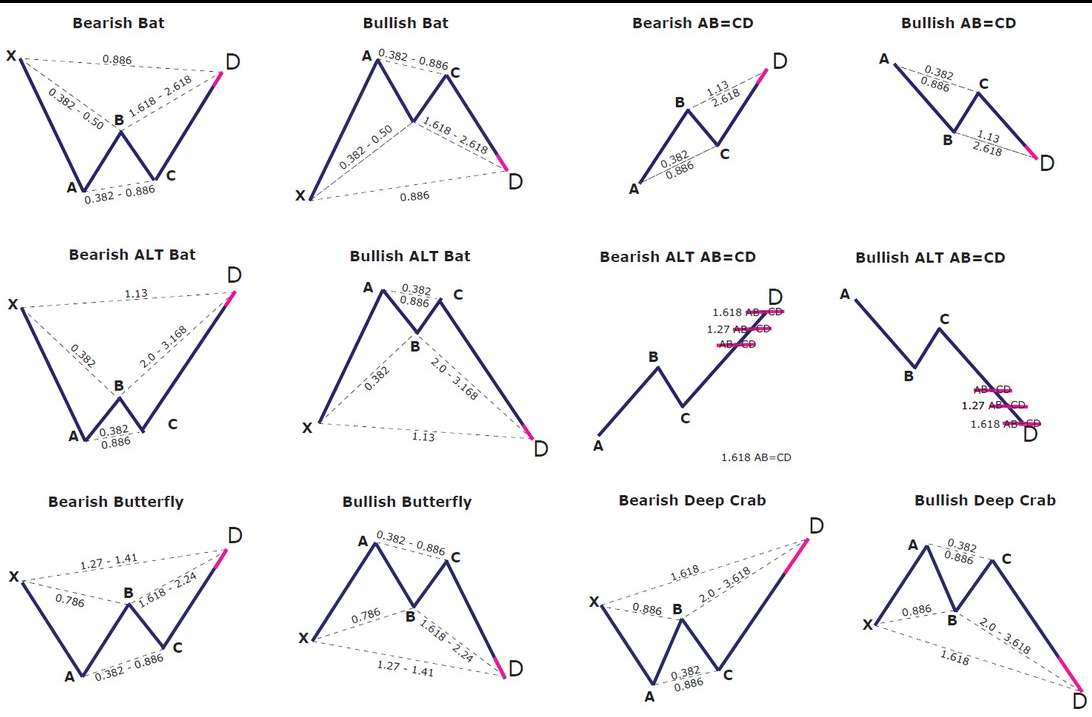

• در استراتژی ترید با فیبوناچی گسترشی از نسبت 138.2% است اما در عوض، فیبوناچی اصلاحی از نسبت 127.2% استفاده می کند. ( زیرا بسط 138% می تواند یکی از تارگت های مهم در الگوی AB=CD باشد، به ویژه در مواقعی که میزان اصلاح در موج BC به اندازه 61.8% باشد.)

• از سطح 200% صرفا در فیبوناچی اصلاح خارجی استفاده می کنیم و به غیر از موارد خاص آن در فیبوناچی گسترشی به کار نمی بریم.

• سطح 150% صرفا در فیبوناچی گسترشی می شود. ( به عنوان تارگت الگوی AB=CD در مواقعی که میزان ریتریس در موج BC به اندازه 50% باشد.)

سطوح گسترشی نیز همچون سطوح اصلاحی، نقش موثری به عنوان نواحی حمایت، مقاومتی دارند و همواره احتمال توقیف و بازگشت قیمت به هنگام اصابت با این سطوح زیاد است. هر چند نمی توان به محض برخورد قیمت با یکی از سطوح فیبوناچی، بلافاصله بدون بررسی سایر شرایط اقدام به معامله گری نمود و حتما باید در انتظار یک سیگنال تکمیلی، مانند تشکیل الگوهای بازگشتی شمع ژاپنی و غیره، جهت تایید واکنش بازار به سطح مذکور بمانیم.

در روندهای صعودی، ابتدا قیمت در قالب یک حرکت ایمپالسیو از A به B می رود، سپس شروع به استراحت نموده و تا نقطه مانند C نزول می کند. نقطه C می تواند بسته به قدرت روند و نیاز بازار به استراحت و تجدید قوا، بر روی هر یک از سطوح اصلاحی فیبوناچی قرار بگیرد. هر چقدر قدرت روند ضعیف تر بوده و بازار به استراحت بیشتری نیاز داشته باشد، میزان ریتریس نیز عمیق تر خواهد شد. در تصویر زیر، اصلاح 61.8 درصدی قیمت سهام شرکت صنعتی صبانور (کنور) را از 640 تا 375 تومان طی موج اصلاحی BC مشاهده می کنید. این اصلاح عمیق منجر به کاهش تقریبا 40 درصدی سرمایه سهامداران شده است، سرانجام در حوالی 375 تومان، قیمت به محدوده اصلاح 61.8 درصدی فیبوناچی، واکنش مثبت نشان داده و شاهد تشکیل الگوی کف دو قلو بر روی این سطح و بازگشت روند نمودار بوده ایم.

برای اطلاع از نحوه معامله با اسمارت مانی، بر روی لینک کلیک کنید.

الگوهای کف دوقلو در استراتژی ترید با فیبوناچی

تشکیل الگو کف دو قلو در محدوده اصلاحی 61.8% و به طور همزمان صدور سیگنال صعودی بر روی اسیلاتور مکدی کلاسیک، می تواند نوید بخش آغاز فاز تازه ای از نوسانات صعودی باشد. فرض کنید تحلیلگر تحت تاثیر نشانه های فوق، اقدام به خرید سهم در حوالی خط گردن الگو، واقع در 430 تومان نماید؛ نخستین تارگت متحمل قاعدتا دستیابی به سقف قبلی در 640 تومان است. پس از عبور قیمت از این محدوده مقاومتی و پولبک و بوسه وداع به این محدوده، شاهد تداوم روند صعودی به سمت اهداف بالاتر هستیم؛ این اهداف می توانند بسط های فیبوناچی از موج ایمپالسیو AB باشند، بنابراین فیبوی قبلی را از روی نمودار پاک می کنیم و یک فیبوناچی جدید را از نوع اکستنشن بر روی دو نقطه A و B قرار می دهیم. این ابزار دقیقا مشابه همان فیبوی قبلی است با این تفاوت که جای 0% و 100% با یکدیگر عوض شده است. نخستین تارگت ها بر روی سطوح گسترشی 138.2% و 161.8% قرار خواهند داشت که به ترتیب متناظر با 800 و 900 تومان هستند و بسته به قدرت روند و بسته به این که در کدام نقطه از سیکل صعودی بالاتر هستیم، می توانند ایستگاه نهایی خریداران باشند.

فیبوناچی اکستنشن در واقع ابزاری است که ارتفاع دو قله ( یا دو دره) متوالی را نسبت به هم مقایسه می کند؛ به عنوان مثال وقتی که می گوییم نقطه D بر روی بسط 161.8% از امواج AB قرار دارد یعنی ارتفاع قله دوم به اندازه 61.8% بالاتر از ارتفاع قله نخست است، البته به این شرط که مبدا اندازه گیری ارتفاع را ابتدای موج AB یعنی نقطه A در نظر بگیریم.

رایج ترین الگو در استراتژی ترید با فیبوناچی

رایج ترین حالت در نمودارها معمولا این است که قله D بر روی بسط 161.8% از موج AB قرار بگیرد اما همان طور که گفته شد، بسته به قدرت روند، قیمت می تواند سطوح بالاتر یا پایین تری را نیز به عنوان تارگت انتخاب کند. اگر قدرت روند به قدر کافی زیاد باشد در آن صورت خریداران از سطح 161.8% نیز عبور نموده و به سمت تارگت های بالاتر مانند 200،261.8،423.6 حرکت خواهند نمود اما اگر روند از قدرت مناسب برخوردار نباشد، در آن صورت قیمت توانایی دستیابی به سطح 161.8% را نخواهد داشت و احتمالا یک صعود ضعیف تا سطوح پایین تر مانند 138.2 و سپس نزول قیمت را در پی خواهد داشت؛ بنابراین سطوح گسترشی 161.8% و 138.2% می توانند مرز بین روندهای پر قدرت و ضعیف را در یک نمودار آشکار نمایند. بسط 161.8% نشانگر امواج قوی و بسط 138.2% نشانگر امواج ضعیف است.

در تصویر زیر، هر یک از پیوت های ماژور را با حروفی همچون A،B،C نامگذاری کرده ایم، به این ترتیب موج های AB،BC،CD امواج اصلی در این نمودار را نمایش می دهند. با قرار دادن فیبوی گسترشی بر روی موج AB مشخص می شود که نقطه D بر روی بسط %161 از موج AB قرار گرفته است؛ بنابراین موج CD یک بسط نزولی قوی از موج AB است و این نشان می دهد که فشار نزولی مضاعفی از طرف تایم فریم های بالاتر، به نمودار وارد می گردد، هر چند که شاید در تایم فریم فعلی به وضوح قابل مشاهده نباشد.

میزان ریتریس قیمت در موج BC به اندازه 38% یعنی کمترین مقدارم لازم برای ماژور شدن دره B بوده است. برای تشخیص این موضوع نیاز به استفاده از ابزار فیبوناچی ریتریسمنت جدید نیست و با دقت به سطوح نمایش داده شده در تصویر و مقایسه آنها با سطح 100% می توانیم به آسانی به میزان ریتریس موج BC پی ببریم.

ظاهرا پس از رسیدن به نقطه D روند نزولی بازار موقتا متوقف گشته و در قالب مجموعه ای از امواج صعودی تا نقطه G صعود می کند. با قرار دادن ابزار فیبوناچی اکستنشن بر روی موج DE مشخص می شود که موج FG یک بسط ضعیف از موج DE است و قیمت توان صعود به سطوح بالاتر از 138% را نداشته است.

بنابراین بار دیگر متوجه می شویم که فشار نزولی قدرتمندی در پشت پرده بازار، از سوی تایم فریم های بالاتر، بر قیمت وارد می گردد. این فشار نزولی اگر چه پنهان است ولی سرانجام کار خودش را می کند و منجر به ریزش شدید قیمت در نقطه G و حتی شکسته شدن کف F و D می شود. این مثال به خوبی نشان می دهد که چگونه سطوح مسط یافته 1.382 و 1.618 می توانند بر قضاوت ما نسبت به احتمال ادامه یافتن یک روند تاثیر بگذارند.

استراتژی ترید با فیبوناچی یکی از رایج ترین سبک های تکنیکال است و در تمامی نرم افزارهای تکنیکال به سهولت در اختیار تحلیلگر قرار می گیرد؛ هر چند ممکن است در نحوه نامگذاری و ارائه، اندک تفاوت های جزیی را در نرم افزارهای مختلف مشاهده نمایید.

نکات استراتژی ترید با فیبوناچی

تا این قسمت از مقاله استراتژی ترید با فیبوناچی یاد گرفتید که ابزار فیبوناچی یک ابزار دو سر است و باید رئوس آن را بر روی دو انتها موج AB قرار دهید تا بتوانید میزان اصلاح قیمت را در نقطه C و یا میزان بسط قیمت را در نقطه D اندازه گیری یا پیش بینی کنید. این ابزار مجموعه ای از سطوح را به نمایش می گذارد که نقش حمایت و مقاومت داشته و از احتمال بالاتری برای توقف یا بازگشت روند برخوردارند. تحلیلگر این ابزار را بر روی امواج ماژور قرار می دهد و در صورتی که هنگام اصابت قیمت با سطوح فیبوناچی، علائم و نشانه هایی را مبنی بر احتمال بازگشت روند مشاهده کند، به عنوان مثال مانند الگوهای شمعی بازگشتی، اقدام به معامله گری بر روی سطوح فیبوناچی خواهد نمود.

اگر بگوییم اکثر افرادی که از فیبوناچی استفاده می کنند، دانسته هایشان صرفا در همین حد است، بیراه نگفته ایم. متاسفانه بسیاری از تحلیلگران نحوه استفاده صحیح از فیبوناچی را به خوبی نمی دانند و به همین جهت تحلیل های ایشان ندرتا به هدف می نشیند. اولین گام در استفاده درست از فیبوناچی این است که آن را به درستی بر روی نمودار قرار بدهید. طریقه صحیح ترسیم فیبوناچی بر روی نمودار به این شیوه است که دو سر ابزار را باید بر روی دو پیوت ماژور، متوالی و مجاور به هم قرار بدهید؛ هر دو پیوت باید متعلق به یک موج واحد باشند، به این ترتیب می توانید اندازه موج را به لحاظ ارتفاع عمومی اندازه گیری نمایید. تصاویر زیر نحوه صحیح استفاده از انواع مدل های فیبوناچی را بر روی چهار پیوت متوالی ABCD نمایش می دهند.

جهت کسب اطلاعاتی در مورد پرایس اکشن ICT بر روی لینک کلیک کنید.

.png)

همانطور که در تصاویر فوق ملاحظه کردید، دو راس ابزار فیبوناچی باید حتما بر روی دو انتهای یک موج یکسان رسم بشوند و قرار دادن ابزار بر روی دو پیوت غیر مرتبط که متلعق به موج های مختلف هستند منجر به نتیجه گیری نادرست خواهد شد. راحت ترین کار این است که یک جفت قله و دره متوالی و مجاور را پیدا کنید که هر دو ماژور باشند و علامت جبری مکدی بر روی آنها برخلاف یکدیگر باشد؛ به این ترتیب می توانید تا حد زیادی مطمئن باشید که فیبوناچی را بر روی بالاترین و پایین ترین نقطه ای که بر روی چارت می بینید، بگذارید، مطلقا صحیح نمی باشد و در اغلب مواقع منجر به نتایج بی ربط خواهد شد.

تصویر زیر، نمودار قیمت سهام شرکت نفت و گاز پارسیان را در تایم فریم روزانه نمایش می دهد. به نحوه انتخاب پیوت های ماژور A و B که متناظر با تغییر علامت جبری مکدی از منفی به مثبت بوده اند توجه بفرمایید.

رالی صعودی در چارت با فیبوناچی

در تصویر فوق، میزان ریتریس قیمت پس از دستیابی به سقف B تا سطح 50% فیبوناچی ادامه یافته است. سپس روند بازار مجددا به روال صعودی بازگشت نموده و ابتدا به سمت سقف قبلی و سپس به سمت اهداف بالاتر حرکت کرده است. سطوح اصلاحی 38 و 50 درصد اغلب بهترین گزینه ها برای ورود تدریجی و پلکانی به بازار در یک حرکت اصلاحی هستند؛ این سطوح به ویژه می تواند مورد استفاده معامله گرانی قرار گیرند که قصد خرید ارزان در یک حرکت اصلاحی و یا میانگین کم کردن دارند.

سهم های قوی و پر پتانسیل حتی در فاز استراحت نیز دچار اصلاح عمیق نمی شوند. هرچه میزان اصلاح قیمت در فاز استراحت، بیشتر و عمیق تر بشود نشانه آن است که با روند ضعیف تری مواجه هستیم. در اواخر یک روند معمولا حرکت های ایمپالسیو ضعیف و با شیب کند و حرکت های اصلاحی عمیق با شیب تند را شاهد هستیم. اینها می توانند نشانه های محکمی برای کاهش قدرت بازار و به پایان رسیدن عمر روند باشد، (فهم این موضوع که ریتریس تا چه اندازه می تواند ادامه داشته باشد به درک ترید با فیبوناچی مربوط است.) یک روند پر قدرت حتی هنگام استراحت نیز به اصلاح چندان عمیقی نیاز ندارد؛ روندهای پر قدرت ترجیح می دهند در فاز استراحت به جای اصلاح قیمتی به استراحت زمانی بپردازند. در تصویر زیر تفاوت بین استراحت و در راستای زمان را با اصلاح قیمتی مشاهده می کنید؛ استراحت زمانی یعنی قیمت در راستای عمودی تغییر چندانی پیدا نکند و در عوض سهم با نوسانات کوچک و جزئی در راستای افقی، به استراحت و تجدید قوا بپردازد تا مجددا آماده برای حرکت جدید بشود.

استراحت قیمت در استراتژی ترید با فیبوناچی

نو آموزان اغلب به اشتباه تصور می کنند اصلاح بزرگ و عمیق قیمت سهم، به این دلیل که موجب ارزان تر شدن آن می شود، پس باعث ارزنده تر شدن سهم خواهد شد. این منطق شاید در خارج از بازار بورس صحیح باشد اما منطق بازارهای مالی چنین نیست و دقیقا برخلاف آنچه معامله گران کم تجربه می اندیشند هرچقدر میزان اصلاح قیمت، بیشتر و عمیق تر باشد، نشانگر ضعف و سستی روند بوده و نیاز بیشتر بازار را به اصلاح و استراحت نشان می دهد. روندهای پر قدرت به اصلاح و استراحت کمتری نیاز دارند و انرژی از دست رفته خود را عمدتا از استراحت زمانی به دست میاورند؛ بنابراین همانطور که می دانید در بازار بورس، ارزانی به معنی ارزندگی نیست.

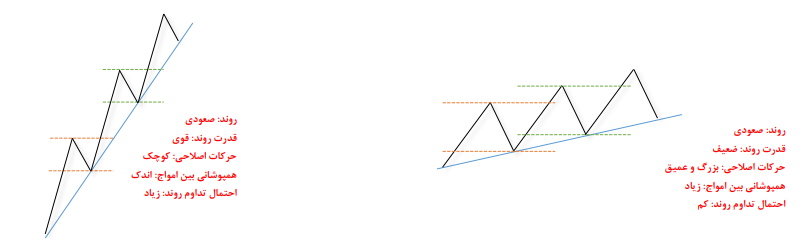

بر طبق قانون داو، قیمت تمایل به حفظ روند جاری دارد اما هر چه شدت اصلاح، افزایش پیدا کند و قیمت از بدنه اصلی روند دورتر بشود، نشان می دهد قدرت روند به اندازه ای کاهش یافته که توانایی ادامه مسیر فعلی را ندارد و احتمال معکوس شدن جهت حرکت وجود خواهد داشت. تصویر زیر مقایسه بین یک روند قوی را با یک روند ضعیف نمایش می دهد، هر دو روند صعودی هستند اما روند قوی دارای اصلاح های کوچک و سطحی است، در حالی که روند ضعیف دارای اصلاح های بزرگ و عمیق با شیب تند است.

اصلاح های بزرگ و عمیق با شیب تند

دقت کنید هر دو روند صعودی هستند اما شکل سمت چپ یک روند صعودی قدرتمند را نمایش می دهد که از شانس بالایی برای تداوم روند به سمت بالا برخوردار می باشد؛ درحالی که شکل سمت راست یک روند صعودی ضعیف را نمایش می دهد که احتمالا به زودی پایان خواهد پذیرفت و با ریزش قیمت به سمت پایین دنبال خواهد شد. در واقع روند صعودی سمت راست احتمالا یک حرکت اصلاحی کوچک در دل روند نزولی بزرگتری است که در تایم فریم های بالاتر در جریان است.

میزان همپوشانی بین امواج متوالی یکی از بهترین نشانه ها برای تشخیص ضعف یا قدرت یک روند هستند. هرچه میزان همپوشانی بین امواج متوالی در طول یک روند بیشتر باشد نشانه این است که روند جاری ضعیف تر بوده و احتمالا به اواخر عمر آن نزدیک هستیم، برعکس هر چه میزان همپوشانی امواج کمتری بوده و اشتراک قیمت کمتری بین امواج متوالی وجود داشته باشد، یعنی روند جاری قوی تر است و می توانیم به تداوم آن خوش بین باشیم.

آشنایی با سطوح ریتریسمنت در استراتژی ترید با فیبوناچی

در استراتژی ترید با فیبوناچی خواهید دانست که در یک روند صعودی قوی، مرتبا با جهش های صعودی قدرتمند مواجه هستید که در لابه لای آنها اصلاح های کوچک و ضعیف رخ می دهند. در یک حرکت ایمپالسیو، میزان همپوشانی بین امواج مجاور نسبتا اندک است و بازار پس از هر دوره استراحت می تواند جهشی بزرگ و پر قدرت را آغاز نموده و سقف قبلی را بشکند و رکورد بالاتری را به ثبت برساند. هرچه میزان اصلاح قیمت در فاز استراحت، بزرگتر و عمیق تر باشد نشانگر آن است که روند صعودی ضعیف تری بر بازار حاکم است و طبیعتا احتمال این که چنین روند ضعیفی به زودی خاتمه یافته و حتی معکوس گردد، وجود خواهد داشت؛ بنابراین بین میزان ریتریس قیمت در فاز استراحت و قدرت روند حاکم بر بازار نسبت واضحی وجود دارد که می تواند به تحلیلگر برای درک بهتر شرایط بازار کمک کند.

نخستین سطح ریتریسمنت فیبوناچی، یعنی سطح 23.6% Ret صرفا یک توقف کوتاه مدت را در میانه روند نمایش می دهد. این سطح بیش از آن که نشان دهنده اصلاح قیمت باشد نشانگر استراحت زمانی و توقف بازار به قصد تجدید قوا به حساب می آید. سطح اصلاحی 23% می تواند قله ها و دره های کوچکی در حد پیوت های مینور ایجاد کند که تاثیر جدی بر روی روند اصلی بازار ندارد. اگر قصد بررسی ریز موج ها در یک نمودار را دارید می توانید از این بازگشت ها جهت بررسی شرایط کوتاه مدت بازار استفاده کنید، وگرنه آنها را کنار گذاشته و به سراغ پیوت های بزرگتر که اصلاح های بزرگتر از 38.2% ایجاد کرده اند بروید.

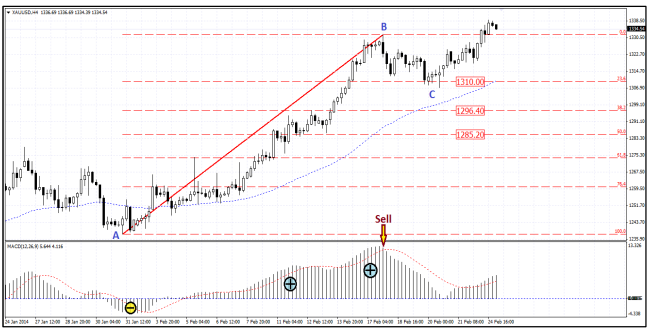

فرض بر این است که یک اصلاح مینور به قدری کوچک است که تاثیری بر علامت جبری مکدی ندارد؛ اگر چه ممکن است در شرایط خاص، به دلیل استراحت کافی و توقف طولانی مدت قیمت؛ ظرف زمانی لازم برای به صفر رسیدن مکدی نیز پر بشود. در تصویر زیر می توانید اصلاح قیمت جهانی طلا را تا سطح فیبوناچی ریتریسمنت 23.6% ملاحظه نمایید. با نیم نگاهی به تصویر، حتی بدون نیاز به استفاده از ابزار خاصی، به وضوح مشخص می شود که سقف B هیچ کدام از حد نصاب های لازم برای تبدیل شدن به یک پیوت ماژور را ندارد. موج BC نه به لحاظ ارتفاع اندازه عمودی ( تغییر قیمت ) و نه به لحاظ مدت زمان تشکیل به حد نصاب 38.2 درصدی از موج AB نرسیده است؛ بنابراین پیوت B صرفا یک پیوت فرعی و مینور است و صرف این که مکدی به نقطه صفر رسیده است به تنهایی دلیل کافی برای ماژور شدن سقف B نخواهد بود.

ترکیب استراتژی ترید با فیبوناچی با مکدی

فرض کنید، در ابتدای موج BC قرار داریم و هنوز از میزان ریزش قیمت طی موج BC مطلع نیستیم. صدور سیگنال فروش بر روی مکدی، ما را نسبت به اتمام حرکت ایمپالسیو AB و آغاز حرکت اصلاحی مطمئن کرده است اما هنوز نمی دانیم که این اصلاح تا چه وقت و به چه اندازه، ادامه خواهد یافت. ممکن است بخواهیم سفارش خرید خود را به صورت پلکانی، در 2 الی 3 مرحله بر روی این سطوح ثبت نماییم و یا شاید به دلایل دیگر به عنوان مثال مانند تعیین حد ضرر، نیاز به تشخیص این سطوح داشته باشیم. مشکل اینجا است که قله B هنوز تبدیل به یک پیوت ماژور نشده است، پس بر طبق اصول فیبوناچی، اجازه نداریم این ابزار را بر روی نقطه B قرار دهیم.

روشی که در اینجا به کار می بریم به این صورت است که موقتا از یک ابزار فیبوناچی فرضی استفاده می کنیم که یک راس آن بر روی پیوت A و راس دیگر آن موقتا بر روی پیوت B قرار داشته باشد؛ این فیبوی فرضی را اصطلاحا فیبوناچی داینامیک می نامیم. با قرار دادن این ابزار بر روی نمودار در واقع فرض کرده ایم که میزان اصلاح قیمت طی موج BC حداقل به اندازه 38.2% فیبوناچی عبور نماید. ابزار مورد استفاده تبدیل به یک فیبوناچی استاتیک خواهد شد که می توانیم آن را جهت محاسبات بعدی نیز کماکان بر روی نمودار باقی نگه داریم اما اگر موج BC قبل از رسیدن به سطح ریتریسمنت 38.2% خاتمه یابد و قیمت مجددا شروع به صعود نموده و سقف B را به سمت بالا بشکند، در این صورت متوجه می شویم که نقطه B صرفا یک قله مینور بوده و حرکت ایمپالسیو قبلی هنوز به پایان نرسیده است؛ بنابراین داینامیک را از روی تصویر پاک می کنیم و در انتظار سقف بعدی که مجددا با سیگنال فروش بر روی اسیلاتورها مواجه خواهیم شد می مانیم.

سطح اصلاحی بعدی 38.2% Ret است، این سطح حداقل اصلاح لازم را برای ایجاد یک پیوت ماژور نمایش می دهد. البته اصلاح 38.2% هنوز به عنوان یک اصلاح سطحی و کم عمق تلقی می شود که نشان می دهد روند جاری کماکان از استحکام و قدرت کافی برخوردار بوده و هنوز فاصله زیادی تا پایان عمر روند باقی است. عطش و اشتیاق اهالی بازار برای ادامه یافتن روند بلندمدت به قدری زیاد بوده که علی رغم آغاز فاز استراحت، صرفا همان حداقل اصلاح لازم بسنده نموده و اجازه اصلاح بیشتری را به قیمت نداده اند؛ سپس با اندکی جابجایی در میان بازیگران و با ورود معامله گران جدید و تازه نفس به عرصه بازی، بلافاصله روند بلندمدت از سر گرفته شده و رکوردهای قبلی شکسته و پشت سر هم گذاشته شده اند؛ این قدرت ریتریسمنت 38.2% است و سهامداران اغلب با غرور و افتخار از آن به عنوان نهایت استراحت مورد نیاز سهم خود نام می برند.

سطوح اصلاحی بعدی در استراتژی ترید با فیبوناچی

اصلاح های 38.2 درصدی معمولا در اثر کاهش موقت اشتیاق معامله گران برای انجام معاملات جدید ایجاد می شوند. هر چند اهالی بازار هنوز از اهداف قبلی که در سر داشتند پشیمان نگشته اند اما حرکت شتابان قیمت باعث شده ریسک بازار از نگاه آنها افزایش پیدا کند؛ بنابراین آرزو می کنند که قیمت ها اندکی اصلاح شوند و بازار فرصت دوباره ای به آنها بدهد تا بتوانند در قیمت های ارزنده ای مانند قبل وارد بازار شوند. با اندکی اصلاح و استراحت قیمت، این افراد منتظر نخواهند ماند و از ترس این که مبادا فرصت باز هم از دست برود شروع به باز نمودن پوزیشن های جدید می کنند؛ به این ترتیب، کف بازار یک پله بالاتر می آید و در نتیجه روند صعودی برای بار دیگر آغاز می شود؛ این حرکت ایمپالسیو غالبا به صورت یک موج بسیار قدرتمند و پرطراوات تا سطوح بالاتر از بسط 161.8% از موج نخست ادامه خواهد یافت.

نظر بدهید