یکی از اصطلاحات بازارهای مالی بریک اوت (Breakout) است، در بازارهای مالی همچون بورس و ارزهای دیجیتال (cryptocurrency) وقتی که شما به عنوان یک تریدر می خواهید در این بازار با استفاده از تحلیل تکنیکال به سودهای مستمر برسید، باید با این اصطلاحات آشنا باشید. قبل از اینکه در مورد Breakout بخواهیم در ادامه این مقاله صحبت کنیم باید بگوییم که این اصطلاح در سبک های دیگر به نحوه ای خاص ترید و معامله خواهد شد، دیدگاه های مختلف در این بازار باعث شده است سبک های نوین و جدیدی همچون پرایس اکشن RTM و پرایس اکشن ICT به وجود بیاید، اما لازم به ذکر است که تمامی این سبک های مدرن از سبک تحلیلی وایکوف به وجود آمده است.

معرفی استراتژی شکست مقاومتی

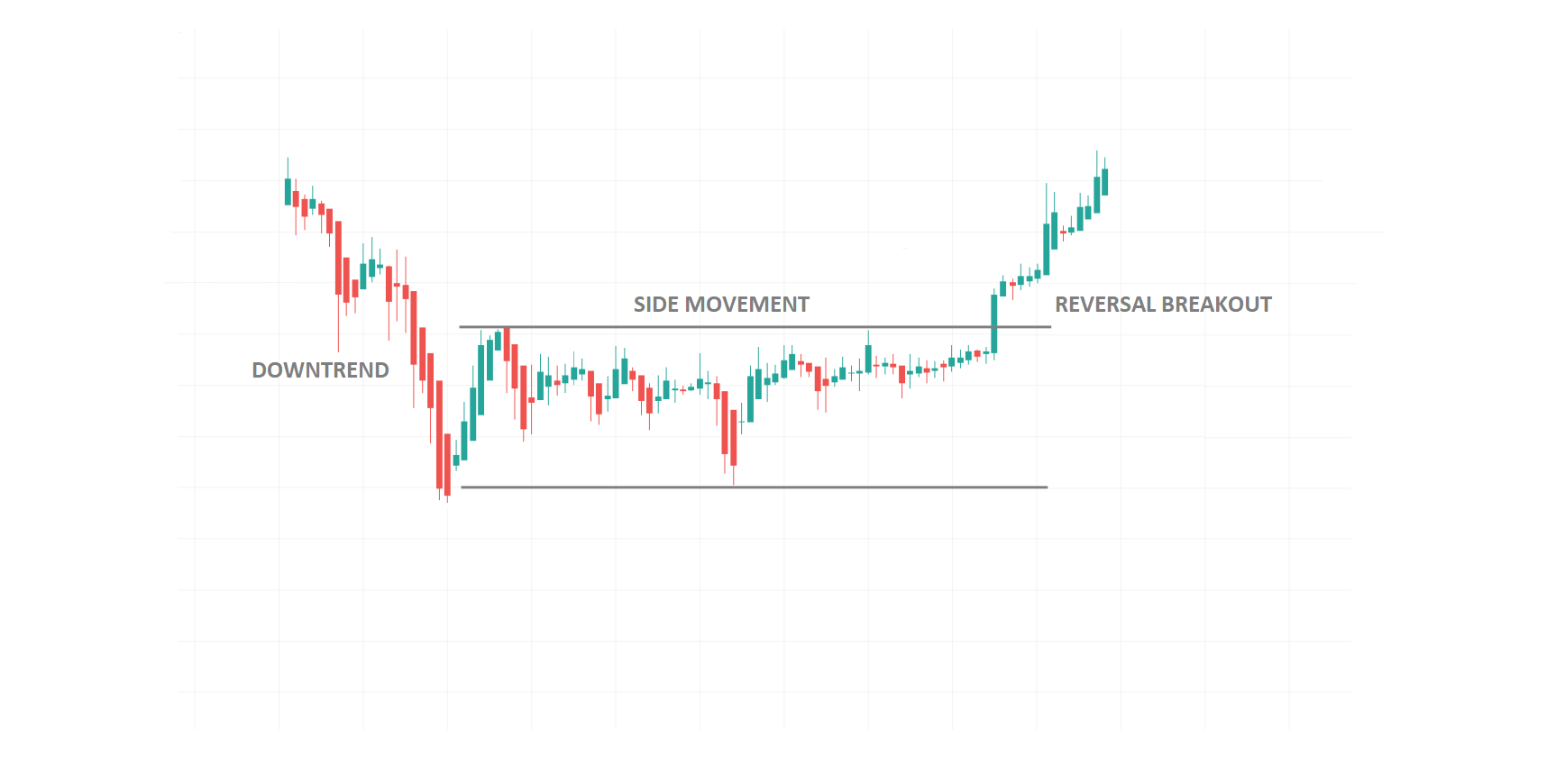

استراتژی شکست مقاومتی زمانی که قیمت یک ارز دیجیتال از سطح مقاومت یا پایینتر از سطح حمایت شکسته شد، برای معامله استفاده میشود. زمانی که قیمت از سطح مقاومت بالاتر میرود، انتظار میرود که به سمت بالا حرکت کند. همچنین زمانی که قیمت به زیر سطح مقاومت میرسد، پیش بینی میشود که به سمت نزول حرکت کند.

استراتژی شکست مقاومتی را میتوان برای همهی انواع معاملات، خواه کوتاه مدت یا بلند مدت استفاده کرد. در معاملات کوتاه مدت زمانی که قیمت به سطح سود معینی رسید، فروشنده میخواهد از معامله خارج شود. از طرفی دیگر در معاملات بلندمدت فروشنده قصد دارد تا زمانی که قیمت به سطح سود معینی برسد، به معامله ادامه دهد. استراتژی شکست یک استراتژی محبوب در میان علاقه مندان به فروش ارزهای دیجیتال است؛ زیرا میتوان از آن برای تجارت ارزهای دیجیتال مختلف استفاده کرد.

مراحل شکست مقاومتی

- ۱. شناسایی محصول مالی مناسب برای سرمایه گذاری؛ داراییای با سطوح حمایت یا مقاومت قوی پیدا کرده و برای مدتی آن را مشاهده کنید. در نظر داشته باشید که داراییهایی با سطوح حمایت و مقاومت بالا و قوی میتوانند سودهای بهتری به همراه داشته باشند.

- ۲- برای سرمایه گذاری عجله نکنید. برای معامله دارایی انتخابی خود کمی صبر کنید. مراقب معاملات انجام شده در سطوح حمایت و مقاومت در طول روز باشید.

- ۳. هنگامی که تصمیم به معامله دارید، تعیین کنید که در کدام سطح قیمت وارد و خارج خواهید شد. سطوح ورود و خروج را میتوان با محاسبه بین حمایت و مقاومت تعیین کرد.

- ۴. هنگامی که یک دارایی مالی از سطح حمایت عبور میکند، نقطه حمایت قدیمی به عنوان سطح مقاومت جدید در نظر گرفته میشود. یک مقاومت شکسته میتواند به یک نقطه حمایت و یک حمایت شکسته میتواند به سطح مقاومت تبدیل شود.

- ۵. شما نمیتوانید با اطمینان بدانید که قیمتها به کجا خواهند رفت. معمولا باید تا نزدیک شدن بازار به خروج از معاملات زیان ده صبر کنید.

تشخیص بریک اوت (Breakout)

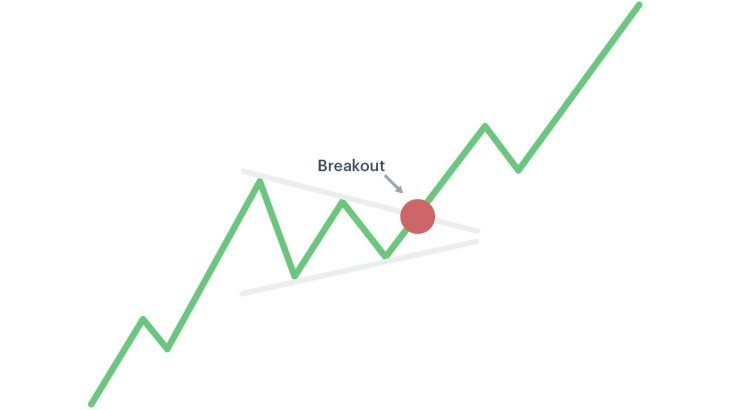

اصطلاح بریک اوت را در زمانی به کار میبریم که نمودار قیمت، ناحیه مقاومت و یا حمایت را با قدرت بشکند و به سمت دیگر ناحیه حرکت کند و در آنجا تثبیت شود. Breakout نشان دهنده پتانسیل حرکت قیمت برای شروع یک روند در جهت شکسته شده است. برای مثال، بریک اوت صعودی (شکست ناحیه مقاومتی) نشان دهنده این است که احتمالا قیمت، روند صعودی خود را شروع کرده است. Breakout هایی که با حجم معاملاتی بالایی (در مقایسه با حجم نرمال) اتفاق می افتند از اعتبار بیشتری برخوردار خواهند بود زیرا احتمال بیشتری وجود دارد که در آن جهت، روند جدید پرقدرتی شکل بگیرد.

اصطلاح بریک اوت را در زمانی به کار میبریم که نمودار قیمت، ناحیه مقاومت و یا حمایت را با قدرت بشکند و به سمت دیگر ناحیه حرکت کند و در آنجا تثبیت شود. Breakout نشان دهنده پتانسیل حرکت قیمت برای شروع یک روند در جهت شکسته شده است. برای مثال، بریک اوت صعودی (شکست ناحیه مقاومتی) نشان دهنده این است که احتمالا قیمت، روند صعودی خود را شروع کرده است. Breakout هایی که با حجم معاملاتی بالایی (در مقایسه با حجم نرمال) اتفاق می افتند از اعتبار بیشتری برخوردار خواهند بود زیرا احتمال بیشتری وجود دارد که در آن جهت، روند جدید پرقدرتی شکل بگیرد.

فرض کنید قیمت در سر راه خود یک مقاومت خوب دارد و شما انتظار این را دارید که این سطح بتواند جلو راه قیمت را بگیرد اما قیمت با یک مومنتوم خیلی خوب آن سطح را می شکند، زمانی که این سطح می شکند دیدگاه ها عوض می شود، چرا که شکست همچنین سطحی نشان از قدر خریداران (گاوها) در بازار است؛ این شکست نواحی اغلب با افزایش حجم معاملاتی نیز همراه است که نشان می دهد بسیاری از معامله گران منتظر شکست این ناحیه ها بوده اند.

حجم بالاتر نسبت به حجم نرمال معامله شده نیز تاییدی بر بریک اوت است. اگر Breakout با حجم معاملاتی کمی همراه باشد ممکن است برای بسیاری از معامله گران قابل پذیرش نباشد که این ناحیه شکسته شده است یا اینکه هنوز معامله گران قانع نشده اند که معاملاتی نزدیک به این نواحی و بر اساس شکست آن انجام دهند. به احتمال زیاد چنین شکست های کم حجمی با عدم موفقیت همراه خواهند بود. به طور مثال در رابطه با بریک اوت صعودی، در صورت عدم موفقیت شکست ناحیه مقاومتی، قیمت دوباره به زیر این ناحیه سقوط خواهد کرد.

چند مثال از بریک اوت (Breakout)

شاید از خودتان بپرسید قیمت چه چیزی را باید Breakout کرده و بشکند؟ برای جواب به این سوال باید بگوییم سطوح عرضه و تقاضا. این سطوح بستگی به سبک های معاملاتی شما می تواند متفاوت باشد اما در ادامه می خوایم چند Breakout را در الگوهای کلاسیک ببینیم، چگونه می توان بر روی این نکته معامله موفقی داشت، شناسایی شروع بریک اوتها اغلب با روندهای رنج و غالبا بدون جهت و یا الگوهای نموداری از جمله مثلث، پرچم و الگوی سر و شانه به نمایش در می آید. این الگوها زمانی به وجود می آید که قیمت، ناحیه های مقاومت یا حمایتی را تشکیل دهد.

معامله گران با بررسی این نواحی منتظر Breakout می مانند. حتی پس از بریک اوت با حجم بالا نیز قیمتها غالبا (نه همیشه!!!)، قبل از اینکه در آن جهت حرکت کنند، به ناحیه شکسته شده برمی گردند یا به اصطلاح به آن پولبک می زنند. این امر بدین خاطر است که معامله گران کوتاه مدت اغلب در بریک اوت وارد معامله می شوند و با اندکی سود، شروع به سیو سود می نمایند و قدرت خریداران را کاهش می دهند.

فراموش نکنیم که بسیاری از معامله گران نیز، که در جهت خلاف بریک اوت وارد معامله شده اند و به حجم خود مدام اضافه می کنند، هنوز چشم امیدی به بازگشت روند دارند تا از معاملات معکوس خود خارج شوند که این فروش به طور موقت قیمت را به نقطه شکست می رساند. در آن لحظه است که معاملهگران تازه نفس، وارد معامله در جهت بریک اوت شده و قیمت را در جهت ناحیه شکسته شده پرتاب می کنند.

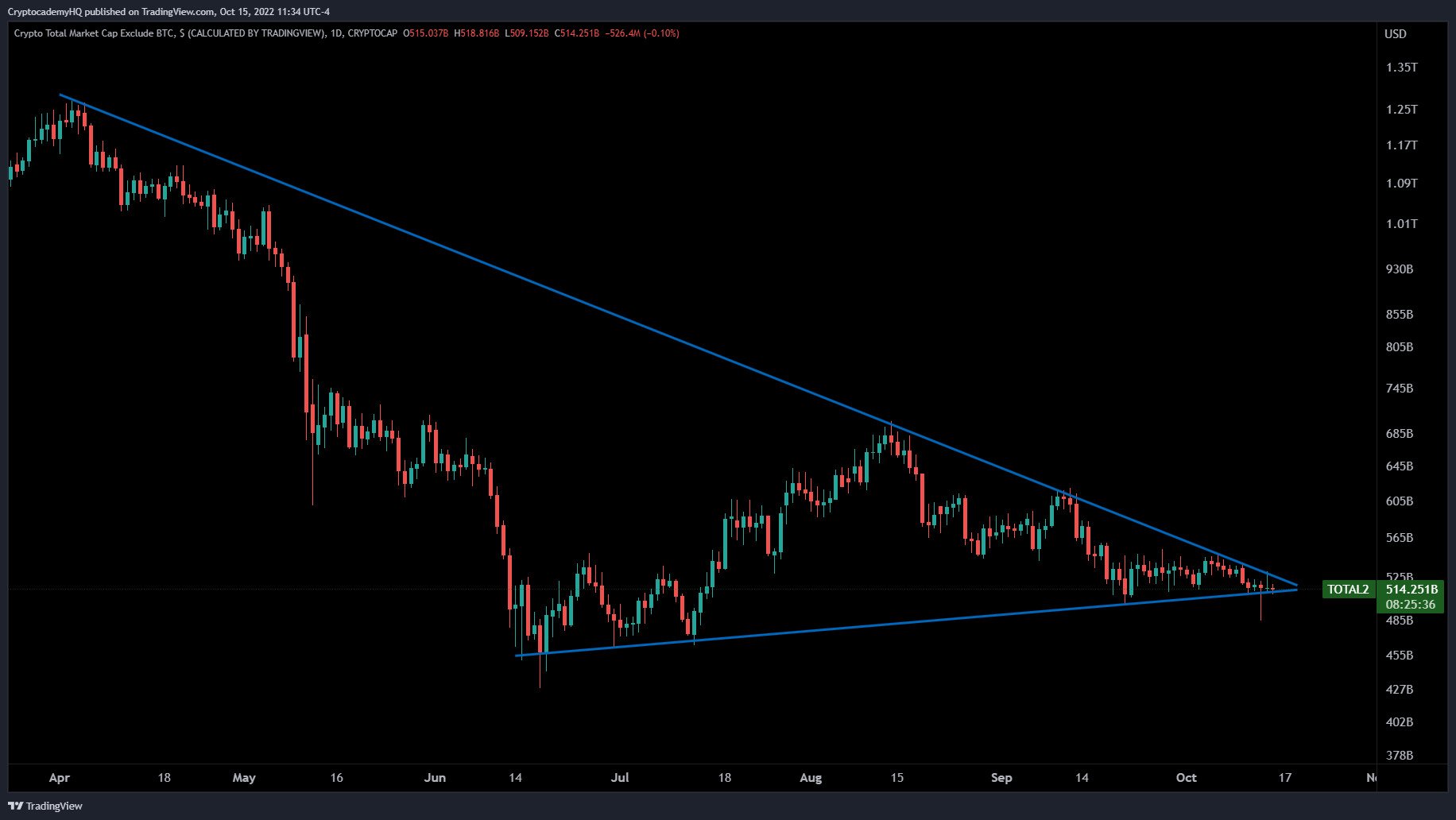

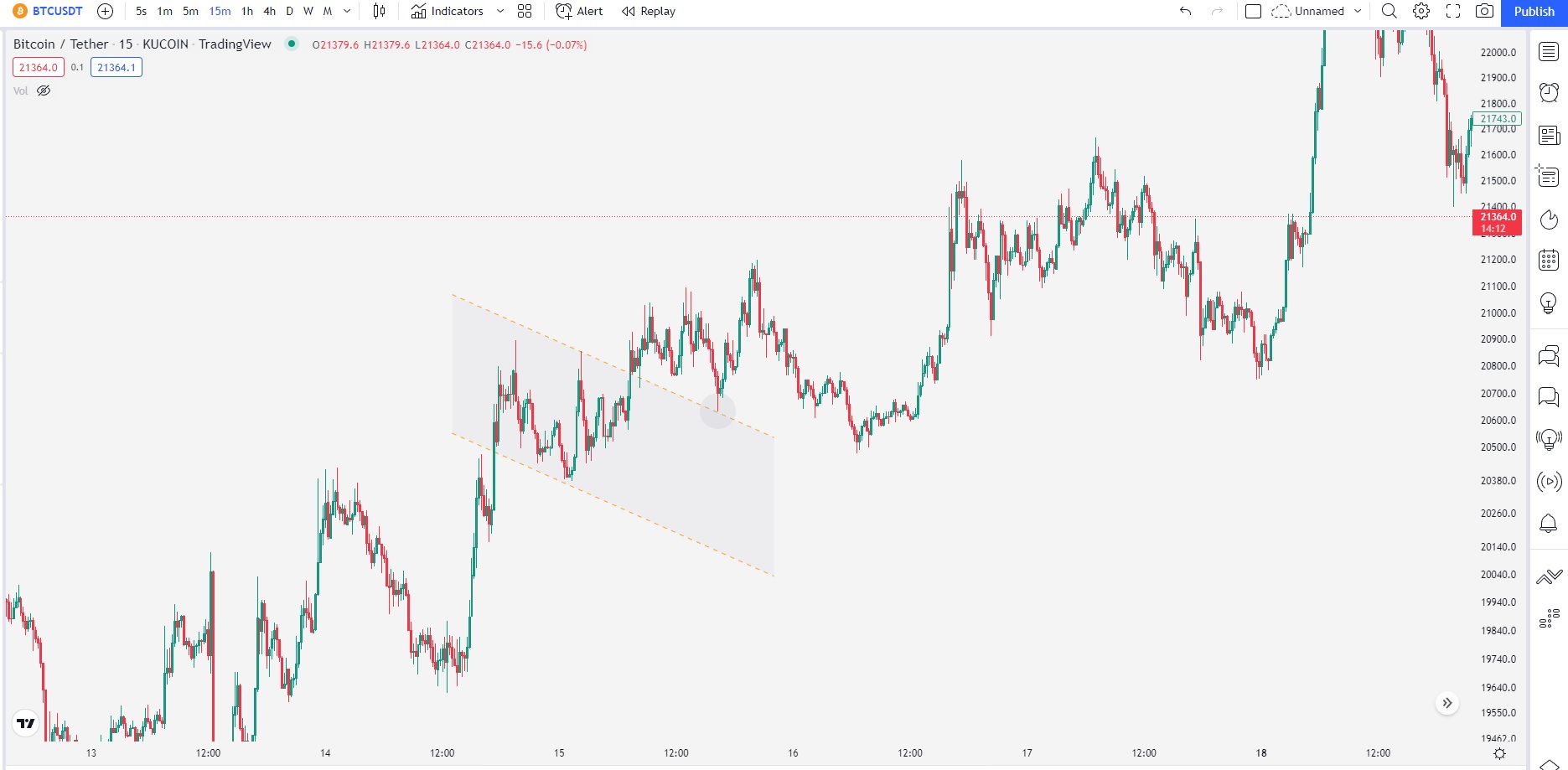

بریک اوت در الگو پرچم

همانطور که در تصویر بالا نیز مشخص است، قیمت در یک الگو پرچم کلاسیک است. این پرچم می تواند قیمت را به ادامه مسیر خودش وادار کند، برای همین معامله گران برای اینکه رمزارز خودشان که در اینجا بیت کوین است و یا در بورس که می تواند سایر سهام ها باشد، ورود کنند؛ نیاز به یک کندل قدرتمند دارند تا بتواند این اطمینان را بدهد که قیمت از قدرت بالایی برخوردار است و می تواند به روند کنونی خودش ادامه دهد.

باید در نظر داشت که این می تواند یک تله گاوی برای به دام انداختن شما باشد؛ تله گاوی (bull trap) در معاملات نشان دهنده حالتی از کندل هاست که این حس و درک را به شما می رساند که روند نزولی به اتمام رسیده و حال شروع یک روند صعودی قدرتمند است و تریدر با تصور صعودی بودن یک دارایی، اقدام به خرید آن می کند؛ در حالی که ارزش دارایی پس از رسیدن به بالاترین قیمت جدید، شدیدا کاهش می یابد. در واقع می توان گفت زمانی تله گاوی رخ می دهد که سرمایهگذار یا تریدر با تصور این که یک روند نزولی تمام شده است، سهام یا جفت ارزی را خریداری میکند که یک سطح مقاومتی را شکسته است اما این همان جایی است که ضرر در انتظار و می باشد.

فیک اوت چیست؟

زمانی یک مقاومت بریک اوت می شود اما بعد از آن قیمت دیگر به روند خود ادامه نمی دهد چرا که که همان مسیر رفته خود را بر می گردد. در اینجا کندلی که با مومنتوم یک سطح را بریک کرده است توانسته، تمامی استاپ لاس ها را بزند، چرا که کسانی که فکر می کردند این مقاومت است و راه قیمت را میبندد، پوزیشن سل با اهرم های معاملاتی متفاوتی باز کرده اند که تمامی حد ضررها (استاپ لاس ها) پشت این ناحیه است و کسانی که فکر می کردند این ناحیه شکسته شده است و در پولبک آن دنبال پوزیشن خرید بودند نیز استاپ لاس های خودشان را زیر همان مقاومت شکسته شده قرار دادند. به همین صورت قیمت هم حد ضرر خریدارها را می زند و هم حد ضرر فروشندگان را می زند و این همان تامین نقدینگی است، بنابراین به این نوع شکست ها، شکست فیک می گویند.

چگونه با بریک اوت (Breakout) وارد معامله بشویم؟

استراتژی تشخیص سطوح و نواحی حمایت و مقاومت نیز بسته به هر فرد دارای ویژگی های متفاوتی است. همه معامله گران ناحیه حمایت یا مقاومت یکسانی را مدنظر قرار نمی دهند زیرا از تعاریف و برداشتهای یکسانی استفاده نمی کنند. به همین دلیل است که بررسی حجم معاملات در تشخیص شکست های معتبر، مفید است. افزایش حجم معاملات در شکست نواحی، نشان دهنده اهمیت آن ناحیه است. نکته دیگری که حائز اهمیت است، استفاده از نواحی حمایت و مقاومت به جای سطح حمایت و مقاومت است زیرا در بازارهای مالی ما با یک خط یا یک سطح برگشتی سروکار نداریم بلکه معامله گران، سفارشات خرید و فروش خود را در یک محدوده ای از قیمت وارد بازار می کنند و به دنبال ورود به معامله یا خروج از آن ها هستند.

تعیین شکست های معتبر و برگشت های قیمتی توسط نواحی حمایت و مقاومت، معامله گر را کمتر دچار اشتباه می کند. این سبک از معاملات با وجود نوسانات قیمتی می تواند احساسات شما را به شدت درگیر کند چون قیمت به سرعت حرکت می کند. با استفاده از نکات گفته شده در این مقاله می توانید برنامه معاملاتی برای خودتان طراحی کنید؛ اما مهم ترین چیز رعایت مدیریت سرمایه و مدیریت ریسک است تا بتوانید روانشناسی بازار را به درستی درک کنید.

شکست مقاومتی در ارزهای دیجیتال چیست؟

شکست مقاومتی زمانی اتفاق میافتد که ارزش قیمت ارزهای دیجیتال از سطح مقاومت بالاتر میرود یا به زیر سطح حمایت میرسد. شکست برای ارزهای دیجیتال بسیار مهم است زیرا نقطه شروع نوسانات عمده قیمت در آینده به حساب میآید. سطح مقاومت یا حمایت خطی است که معاملهگران برای توقف ضرر یا اجرای معاملات از آن استفاده میکنند. هنگامی که سطح حمایت یا مقاومت شکسته میشود، افراد و نهادهای منتظر معامله وارد عمل خواهند شد.

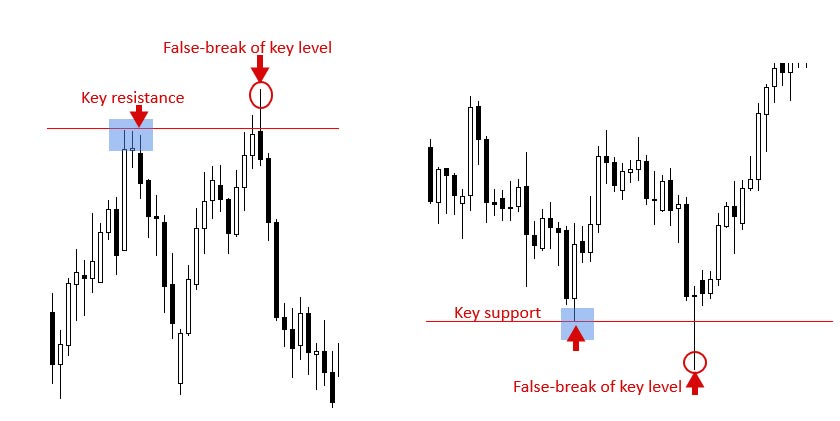

شکست مقاومتی کاذب چیست؟

شکست مقاومتی شکست خورده باعث جذب معاملهگران میشود زیرا قیمت درست فراتر از نقطه مقاومت یا حمایت حرکت میکند اما سپس قیمت در جهت شکست متوقف شده و در جهت مخالف میچرخد. این وضعیت که معاملهگران و موسسات را گمراه میکند، شکست مقاومتی نادرست یا کاذب نامیده میشود.

شکست مقاومتی به شما چه میگوید؟

به طور کلی شکست مقاومتی زمانی رخ میدهد که قیمت به طور بالقوه برای مدتی در زیر سطح مقاومت یا بالاتر از سطح حمایت قرار گرفته است. سطح مقاومت یا حمایت به خطی تبدیل میشود که بسیاری از معاملهگران از آن برای تعیین نقاط ورود یا توقف سطوح ضرر استفاده میکنند. هنگامی که قیمت از سطح حمایت یا مقاومت عبور میکند، معاملهگرانی که منتظر شکست هستند، وارد میشوند و آنهایی که نمیخواستند قیمت شکست بخورد، از موقعیتهای خود خارج میشوند تا از ضررهای بیشتر جلوگیری کنند.

این هجوم فعالیت اغلب باعث افزایش حجم میشود که نشان میدهد بسیاری از معاملهگران به سطح شکست علاقهمند بودهاند. همچنین اگر حجم کمی در شکست وجود داشته، ممکن است سطح برای بسیاری از معاملهگران قابل توجه نبوده باشد. این شکستهای حجم کم، احتمال بیشتری دارند که شکست بخورند. در صورت شکست صعودی، اگر شکست اتفاق بیافتد، قیمت به زیر مقاومت باز میگردد. در مورد شکست نزولی که اغلب شکست نامیده میشود، اگر شکست بخورد قیمت به بالاتر از سطح حمایتی که در زیر شکسته بود، افزایش مییابد.

شکست مقاومتی معمولا با محدودهها یا سایر الگوهای نمودار از جمله مثلثها، پرچمها، برآمدگیها و سر و شانهها مرتبط هستند. این الگوها زمانی شکل میگیرند که قیمت به روشی خاص حرکت میکند که منجر به سطوح حمایت و یا مقاومت کاملا مشخص میشود. معاملهگران سپس این سطوح را برای شکستها زیر نظر میگیرند. آنها ممکن است در صورت شکسته شدن قیمت از سطح مقاومت، موقعیتهای خرید را آغاز کنند یا از موقعیتهای فروش خارج شوند. همچنین اگر قیمت به زیر سطح حمایت شکسته شود، ممکن است پوزیشن های فروش را آغاز کرده یا از موقعیتهای خرید خارج شوند.

حتی پس از شکست حجم بالا، قیمت اغلب (نه همیشه) قبل از حرکت مجدد در جهت شکست به نقطه شکست باز میگردد. این اتفاق به این دلیل است که معاملهگران کوتاهمدت معمولا شکست اولیه را میخرند اما پس از آن سعی میکنند خیلی سریع برای کسب سود بفروشند. این فروش به طور موقت قیمت را به نقطه شکست برمیگرداند. اگر شکست قانونی باشد، پس قیمت باید در جهت آن حرکت کند. اگر این اتفاق نیافتد، یک شکست ناموفق به وقوع میپیوندد. جالب است بدانید معاملهگرانی که از شکستها برای شروع معاملات استفاده میکنند، معمولا در صورت شکست، از دستورات توقف ضرر استفاده میکنند.

مزایا و معایب شکست مقاومتی

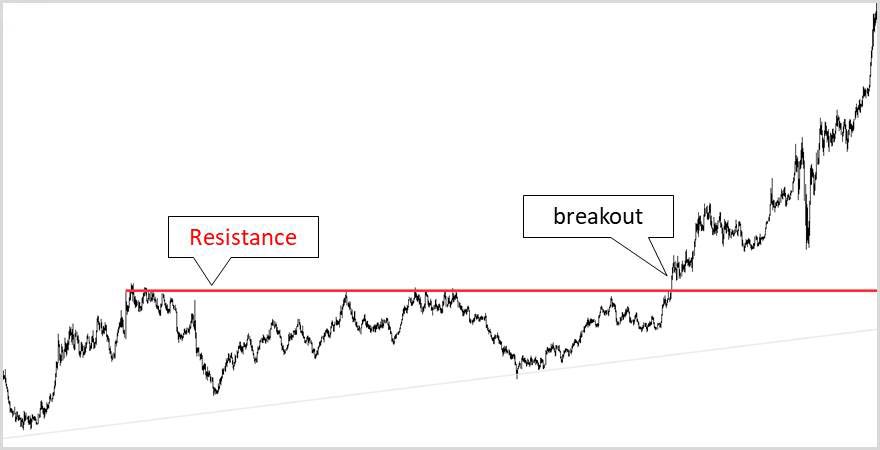

باید این نکته را در نظر داشته باشیم که یک روند اصلی اغلب با یک شکست شروع میشود. متاسفانه ممکن است در بسیاری از مواقع، شکستگیها به صورت نادرست اتفاق بیافتند. به عنوان مثال آنها پس از اتفاق افتادن شکست، درست مانند تصویر بالا یک چرخش برگردان انجام میدهند. دایره آبی یک شکست بزرگ به سمت نزول را نشان میدهد اما قیمت طلا قبل از اینکه در جهت شکست ادامه یابد، به منطقه شکست عقب مینشیند. دقیقا به همین دلیل است که معاملات شکست مقاومتی در برخی موارد بسیار دشوار است؛ همانطور که در مثال بالا در طلا نشان دادیم، نسبت برد نسبتا پایین بوده است. علاوه بر این، بسیاری از شکستگیها قبل از اینکه در جهت مورد نظر ادامه پیدا کنند، عقب مینشینند.

استراتژی ترید الگوریتمی چیست؟ روی لینک کلیک کرده و مطالعه کنید.

یکی از ایرادات شکست مقاومتی این است که اغلب قیمت به معنای واقعی کلمه از بین رفته و درصد زیادی بالا یا پایین میرود. ممکن است سخت باشد که در جو ترس از یک شکست کاذب، موضعی در مورد چنین حرکاتی اتخاذ کنیم. با این حال مانند نمودار بالا، یک شکست اغلب به عقب کشیده میشود و شما احتملا یک شانس دوم برای ورود پیدا میکنید.

احتمال بروز شکست در برخی بازارها در مقایسه با سایرین کمتر است. به عنوان مثال، در شاخص های سهام، ما در یافتن استراتژیهای شکستی که موثر هستند مشکل داریم، اما به نظر میرسد در کالاها، شکستها بهتر عمل میکنند. شاخصهای سهام تمایل به بازگشت به میانگین دارند، در حالی که بسیاری از کالاها شانس بیشتری برای ادامه در جهت شکست دارند.

بهترین شاخص برای استراتژی شکست چیست؟

استراتژیهای شکست میتوانند صرفا بر اساس عملکرد قیمت باشند، اما شاخصها را میتوان هم بهعنوان ابزار پشتیبانی و هم به عنوان سیگنال ورودی مورد استفاده قرار داد. یکی از نمونههای اندیکاتور معاملاتی که میتواند در استراتژی شکست استفاده شود، Ichimoku Cloud است. همچنین معاملهگر زمانی که قیمت در فضای ابری شکسته میشود، خرید میکند یا زمانی که قیمت به زیر ابر میرسد، میفروشد. از سوی دیگر، میتوانید از نشانگر RSI (شاخص قدرت نسبی) برای مراقبت از تایید و واگرایی استفاده کنید.

چگونه شکست مقاومتی را تایید کنیم؟

قرار دادن یک سفارش خرید توقف یا توقف فروش بالاتر یا پایین تر از سطح حمایت و مقاومت کلیدی، احتمالا ساده ترین راه برای معامله از طریق شکست مقاومتی است. با این حال به مراتب ریسک بیشتری نیز دارد زیرا احتمال زیادی وجود دارد که شکستی که معامله میکنید اشتباه باشد. شکستهای کاذب اغلب اتفاق میافتد زیرا قیمت فقط برای مدت زمان بسیار کوتاهی در بالا/پایینتر از سطح مقاومت/حمایت کلیدی معامله میشود. ممکن است در ابتدا مقداری تکانه به دلیل ایجاد توقف وجود داشته باشد اما اگر نیروی کافی پشت حرکت وجود نداشته باشد، ممکن است به سرعت محو شود.

برای کسب اطلاعاتی در زمینه دوره دکس تریدینگ، بر روی لینک کلیک کنید.

چند روش وجود دارد که معاملهگران میتوانند از آنها برای تایید معتبر بودن شکست استفاده کنند. اولین مورد نظارت بر عملکرد قیمت است. اگر شما یک معاملهگر روزانه هستید، این موضوع میتواند قابل اجرا باشد، زیرا به احتمال زیاد در هر صورت جلوی مانیتور و مشغول بررسی بازار و نمودارها هستید. همچنین میتوانید هشداری تنظیم کنید که اگر قیمت به سطحی که نظارت میکنید نزدیک شود، فعال شود تا از شرایط باخبر شوید. با این حال، برای تصمیم گیری در مورد این که آیا شکست برای شما معتبر است یا خیر، به مهارتها و اعتماد به نفس نیاز دارید. پس از آن میتوانید به صورت دستی وارد معامله شوید. با این وجود اگر قیمت خیلی سریع حرکت کند، این خطر وجود دارد که کل حرکت را از دست بدهید.

روش دیگر این است که منتظر عقب نشینی باشید. پس از شکستن بالاتر/زیر سطح مقاومت/حمایت کلیدی، قیمت اغلب برای آزمایش مجدد به این سطح باز میگردد. اگر قیمت از سطح مقاومت قبلی جهش کند یا جلوتر از سطح حمایت قبلی متوقف شود، نشانه معتبر بودن شکست است و میتوانید از آن به عنوان نقطه ورود استفاده کنید. با این حال، این خطر وجود دارد که حرکت تا آن زمان محو شده باشد و ممکن است حرکت بزرگ را از دست داده باشید. در زیر دو مثال وجود دارد که در آن قیمت به سطوح حمایت و مقاومت اصلی که برای آزمایش مجدد شکسته شده بودند، بازگشت.

نقاط ورود شکست مقاومتی

لازم به ذکر است که برای استفاده از استراتژی شکست مقاومتی، پیشنهاد میشود از ابزار مناسبی استفاده کنید. با این فرض و پس از یافتن یک ابزار خوب برای معامله، نوبت به برنامه ریزی معامله میرسد. ساده ترین موضوع در این راه، در نظر گرفتن نقطه ورود است. وقتی صحبت از ایجاد موقعیت در یک شکست میشود، نقاط ورود نسبتا سیاه و سفید هستند. زمانی که قیمتها بالاتر از سطح مقاومت بسته شوند، یک سرمایهگذار موقعیت صعودی ایجاد میکند. زمانی که قیمتها به زیر سطح حمایت بسته میشوند، یک سرمایهگذار در موقعیت نزولی قرار میگیرد.

برای کسب اطلاعات در زمینه آموزش ارز دیجیتال، بر روی لینک کلیک کنید.

برای تعیین تفاوت بین شکست واقعی و جعلی، باید منتظر تایید باشید. به عنوان مثال، فیک اوتها زمانی اتفاق میافتند که قیمتها فراتر از سطح حمایت یا مقاومت باز میشوند؛ اما در پایان روز آنها به محدوده معاملات قبلی بازمیگردند. اگر یک سرمایه گذار خیلی سریع یا بدون تایید اقدام کند، هیچ تضمینی وجود ندارد که قیمتها در قلمرو جدید ادامه پیدا کند. بسیاری از سرمایه گذاران به دنبال حجم بالاتر از حد متوسط به عنوان تایید بوده یا منتظر پایان یک دوره معاملاتی هستند تا تعیین کنند که آیا قیمتها سطوحی را که از آن خارج شدهاند حفظ میکنند یا خیر.

آیا استفاده از استراتژی شکست مقاومتی جواب میدهد؟

شکستهای معاملاتی میتواند یک استراتژی تجاری سودآور باشد. با این حال، خطر شکست کاذب زیاد است. به همین دلیل است که داشتن یک برنامه مدیریت ریسک صحیح، از اهمیت بالایی برخوردار بوده و به آن توجه زیادی میشود. علاوه بر این، باید نسبت ریسک/ پاداش را به میزان معقولی (حداقل ۱:۲) هدف گذاری کنید.

بهترین بازه زمانی برای شکست مقاومتی چیست؟

برک آوتها را میتوان در هر بازه زمانی معامله کرد. شما میتوانید یک شکست را زیر سطح حمایت چند ساله معامله کنید و معامله را برای ماهها نگه دارید. با این حال، معاملات شکست در میان معاملهگران کوتاه مدت محبوبتر است، زیرا آنها تلاش میکنند از حرکتهای ناگهانی بازار که در مدت زمان کوتاهی رخ میدهند، شتاب و سود کسب کنند. به عبارتی دیگر هنگام معامله در بازههای زمانی پایینتر به جای تایم فریم های بالاتر، درک بازار و شتاب آن بسیار آسانتر است.

نظر بدهید